zkiz 3萬倉記(2): 購入理文手袋的原因

上個禮拜話講講我點解買理文手袋(1488)關於公司背景,其實可參看

招股書。今次只講講點解買呢隻股。

(1) 過往盈利穩定: 根據可考的資料,理文手袋的主體即現時理文化工(746)在2002年

營業額大約7億左右,盈利維持約7,000萬,利潤率約10%,但是在這10年生產成本不停上升的情況之下,在2008年

營業額一度增至9億,盈利達9,000萬以上,2009、2010年雖未重回以上水平,但盈利還可保持在這個數字上,利潤率上升至約12-13%,2011年在營業額增至大約8.73億,盈利實質上突破1億,但因為上市有一次過開支,盈利僅能維持在這個水平可見,這間公司的客戶應該對這間公司頗為忠誠,也肯為鞏固供應上肯多付錢,這樣對盈利很有幫助。據資料稱,主要客戶是在美國及歐洲,我估計,應該有Coach(6388)及一些名歐洲品牌。在這個背景下,筆者其市盈率可較一般的工業股高,可以值8至10倍。

(2) 派息穩定: 根據之前理文手袋分拆前的理文化工的

派息,最初上市時都有8仙,其後投入化工時最低都有4仙,但因為未來應該手袋業務相對上有重大發展空間,所以暫時沒甚麼新業務想開拓,派息也就能維持在相對不錯的水平。另外,今年上半年派息已有5仙,根據住績,下半年派息除2008年下半年景氣大幅轉差,派息減少外,大部分年度多數是持平或者增加,所以可合理認定,他今年派息至少有10仙,折合10.41%。

(3) 今年營業額有一定保證: 根據今年上半年的中報,營業額急增30%,至約4.84億,。根據客戶細分的表現,來自意大利地區的收入劇增333.4%,至超過1億,估計是Prada(1913),另外來自美國的收入亦增加約11.14%,至1.75億。在之前Prada

業績大增的情況下,可以見到在這兩大地區的客戶支持,營業額應能維持雙位數增長。

(4) 本年利潤顯得低於同業水平,未來有望回復: 但因為原材料成本及開拓新客戶,導致直接銷售費用包括測試費、運輸費、佣金及樣版費增加,使盈利僅能增約2.24%,至4,999.5萬。反觀其較大的同業,

時代手袋(1023)其毛利及純利率都可以保持有過往水平,所以筆者相信今年毛利率轉差,只是因為員工及公司對新客戶的要求學習曲線沒成熟,導致所費的原料和員工增多,在一切成熟下,毛利及純利應能回復到原本水準。

(5) 盈利預測,在粗略的估算下,筆者在假設毛利率為25%及銷售及分銷成本是和上市同期一樣下,認為其毛利及估值如下,至於估計預期在1.376至1.72元之間,水位在43%至79%之間,合符筆者一貫的水平。

因為本次篇幅已不短,下星期再談投資理念。現在談談倉位情況本星期的變化:

本周執行交易:

1. 於2012年12月18購買9,000股富豪產業信託(1881),一通手續費29.08.元,合計動用19,829.08元。

組合情況: (於2012年12月13日開倉,情況是2012年12月16日)

1. 持股 29,400元

(a) 理文手袋1萬股 @ 96仙

(b) 富豪產業信託 9,000股@ 2.2 元

2. 現金 152.62元

3. 倉位總值 29,552.62元 (-1.49%)

4. 恆生指數 22,506.29 (+0.01%)

5. 領先/落後市場: -1.50%。

三星將購入夏普100億日元股份

http://wallstreetcn.com/node/22701三星公司已同意購買陷入困境的日本公司夏普的股份,這將是日本和韓國的主要電子消費產品製造商之間的首次資本合作。

據FT報導,三星公司已同意投資100億日元(約為1.07億美元)購買夏普3%的股份,這將使三星成為全球液晶顯示器和電視生產商的最大股東之一。

雙方協議規定,夏普將提供三星最先進的液晶面板,電視和智能手機。該交易將使三星獲得穩定的液晶面板來源,同時夏普也將得到資金支持。

Ace證券公司分析師Hideki Yasuda表示雖然100億日元實在難以滿足夏普目前對資金的需求,但卻給了市場一個積極的信號,電子巨頭三星對夏普的未來很有信心。

一度曾經壟斷全球液晶面板市場的夏普已經意識到了因日元升值,需求下降等帶來的不斷增長的成本劣勢。2012財年夏普年報預計將損失4500億日元,面臨急於尋找投資人獲得資本支持的壓力。主要銀行自去年10月繼續為夏普提供3600億日元的貸款來幫助夏普度過難關。夏普承諾將逐漸裁減員工並在6個月內實現利潤。

夏普的籌資之路並不順利。夏普曾計劃向富士康籌資1325億日元,但由於雙方對股價意見不合最終未能達成協議。更早的向因特爾籌資的計劃也因雙方意見不一致而夭折。去年12月,夏普又向最大的手機芯片製造商高通(Qualcomm)提出出售9.9億美元的股份,並承諾共同開發新一代計算機顯示器業務。

今年夏普將有價值2000億日元的可轉換債券到期,惠譽和標普去年都對夏普的債券降級至垃圾級。去年11月,夏普公開表示由於其平板業務需求低迷,公司對是否有能力恢復運營存在了重要性的質疑。

另外,夏普在日本龜山的製造iphone屏幕的工廠已經暫停運營。BGC Partners亞洲資產新加坡部管理人Amir Anvarzadeh表示,自iphone需求下滑後夏普是首個業務受到牽扯的供應商。如果夏普不能聯合三星或者富士康集團,夏普作為一個獨立的公司去實現復甦的可能性幾乎為零。

Carl Icahn購入6%股份 戴爾私有化進程再生變局

http://wallstreetcn.com/node/22714Carl Icahn正在增持戴爾並準備聯合其他股東反對私有化,這位激進投資者的介入再加上私募巨頭黑石以及聯想、惠普準備提出新的收購報價,正在使得對這家全球第三大PC廠商戴爾的爭奪戰更加白熱化。

彭博援引消息源稱,戴爾董事會對於創始人Michael Dell 和私募Silver Lake提出的244億美元私有化報價並不滿意,而目前資產管理公司黑石,以及計算機製造商惠普和聯想均有收購興趣。

消息人士向CNBC透露,Carl Icahn已購入接近1億股戴爾股票,佔比約6%。他預計很快將遞交戴爾相關的13D報告。

CNBC稱Icahn很可能將反對創始人戴爾提出的私有化交易,而是尋求該公司通過「槓桿資本結構調整」發放一次性股息,彭博預期該股息的規模將是9美元每股。

Icahn行動得到了Southeastern資產管理公司的支持, 後者作為最大的外部股東持有戴爾8.4%股份,並正在積極遊說其他股東反對投票支持私有化交易。

還有一個跡象表明戴爾私有化可能面臨更深層次的挑戰,週三私募巨頭黑石集團表示有興趣提出一個報價。據FT援引消息人士稱,黑石已經簽訂了保密協議,在競購條款期(go-shop period)內查看戴爾的賬目。

戴爾公司僱傭投行Evercore執行競購條款期將在3月22日結束。彭博消息稱全球最大的兩家PC廠商,聯想和惠普均表示有興趣收購,並借此機會查看戴爾的賬目。

但是全球最大的PC廠商聯想收購第三大的戴爾將面臨巨大阻力。FT援引消息人士稱,美國外資投資委員會(CFIUS)認為戴爾屬於美國關鍵資產,CFIUS將會對中國企業的收購設置障礙。

香港房地產利潤下滑 李嘉誠歐洲掃貨購入資產

http://wallstreetcn.com/node/51822李嘉誠表示有興趣在收購歐洲資產來擴大在當地電訊市場佔有份額,香港房地產銷售放緩令香港首富的核心資產長江實業集團盈利能力受損。

李嘉誠在昨天的財報聲明說,未來長江實業將繼續受到香港政府打壓房地產的衝擊。長江實業是香港第二大房地產開發商,今年上半年盈利下滑了13%。

李嘉誠的另一家公司和記黃埔上半年淨利潤增長23%,主要受到電廠和能源部門投資以及愛海外電訊市場投資的提振。

在中國大陸經濟放緩和香港對房地產打壓之際,李嘉誠正收益於在歐洲和加拿大資產收購。和記黃埔正考慮退出香港本地連鎖零售商ParknShop,而同時正購入Telefonica SA在愛爾蘭的資產。

李嘉誠還在財報中說,和記黃埔的3G業務子公司3 Group將「將擴大市場份額」。其能源部門正在中國南海開發一個天然氣項目,和加拿大的一個油砂項目。

李嘉誠還報告支付了9.437以歐元購買了AVR Afvalverwerking BV,以加強其在歐洲廢品處理資產。

和記黃埔報告在截至6月底的上半年淨利潤增長至124億港元,高於去年同期101億港元的水平。

李嘉誠說:「監管層方面的不確定性仍是2013年下半年的挑戰,全球主要經濟體正表現出企穩回升的信號」。

但是李嘉誠在香港本地業務卻受到了困擾。上半年長江實業淨利潤下降至134億港元,而去年同期為154億港元。

Redford Securities證券副董事Ka Kei Lam說:「在香港的利潤增長潛力是相當有限,如果他的公司未來要增加其每股盈利和派息,投資海外市場將是更好的選擇」。via 彭博

香港政府徵收額外的交易稅,收緊按揭貸款背景下,長江實業及其競爭對手今年銷售的物業數跌至近5年來最低。為了彌補銷售放緩衝擊,李嘉誠一直試圖通過剝離包括酒店和商場在內的資產。

今年上半年長江實業來自房產銷售的盈利,從去年同期的60億港元下跌至38億港元。

Seeking Alpha:購入美孚?切勿盲目跟風巴菲特

http://wallstreetcn.com/node/63865 本週,華爾街見聞曾報導巴菲特大筆購入了美孚石油公司股票,許多跟風者或許已經開始追隨股神的步伐開始做多美孚。

Seeking Alpha刊文指出,應避免盲目跟從巴菲特,理由摘錄如下:

1、歷史上看,巴菲特投資石油股的業績並不好。2006年至2008年,他斥資數十億元高價購入8400萬股康菲石油公司的股票,結果2008年能源價格急劇下降,巴菲特被迫在價格下跌超過一半時賣出。2009年伯克希爾哈撒韋公司股價下跌20%,巴菲特淨資產縮水100億美元,主要原因就是此次敗走康菲石油。時隔5年巴菲特再次大舉入主石油股,投資者豈敢輕易跟進?

2、投資美孚的邏輯有點像投資IBM。兩家公司都面臨著營收增長的困境,但同時又能為股東帶來大量的現金收入。增加每股收益的方法主要是減少多餘的股票而不是增加淨利潤。僅上個季度,美孚就向股東回饋了50億美元,手段之一就是回購了3400萬股票。在過去1年裡,美孚已經回購了超過2.02億股票,佔現有股票的4.4%。

目前,美孚每年能創造550億美元經營性現金流,同時支出僅350美元。投資者可以繼續期待美孚每年大量的資金回饋,但沒法指望美孚實現太大的增長。多年來,美孚都在艱難掙扎,希望能夠增加產量。上季度,在產量連續下跌了1.4%之後,美孚實現了產量1.5%的年度增長。這是自2008年來美孚多年努力的一個積極成果,但是否能夠保持連續增長,這是值得疑問的。

2011年時巴菲特購入IBM股票,結果股票表現並不好,許多盲目跟風者因此遭受損失。巴菲特確實是最好的價值投資者之一,但這並不意味著他永遠是對的。

3、在過去五年中,美孚的增長速度大幅落後於康菲和雪佛龍等同行,但市盈率11.7卻高於後兩者的11.5和9.96。在後兩者增長勢頭良好的情況下,美孚沒有理由能產生更好的溢價。尤其是目前煉油的利潤正在下降,康菲能夠通過下游整合進行消化,但美孚卻不行。而且,美孚斥巨資高價押注天然氣,鑑於如今美國天然氣產量的大量增加,天然氣價格至少要在幾年後才能反彈,這對美孚也不是個好消息。

老虎環球基金2億美元購入阿里巴巴股份 估值1250億美元

來源: http://wallstreetcn.com/node/73336

據USA Today報道,老虎環球基金近期以大約2億美元買入阿里巴巴股份,對其估值大約1250億美元。

這筆交易受到了市場的密切關註,雅虎公司也持有阿里巴巴24%的股份。

老虎環球基金的買入形式是通過“二手市場”秘密建倉,而不是要約收購。

阿里巴巴和老虎環球基金發言人均對此拒絕發表評論。

老虎環球基金是一家頂級科技投資基金,由Chase Coleman管理,旗下對沖基金主要投資於上市科技公司,旗下也有對沖基金通過長期金融工具投資於未公開上市的科技公司,譬如Eventbrite,、Nextdoor和Warby Parker。

投資於未上市公司的對沖基金主要由Lee Fixel 和Scott Shleifer負責,這兩人因大手筆投資矽谷晚期階段科技公司並幫助它們全球擴張而著名。

近期,阿里巴巴估值大幅攀升。去年12月,RBC Capital Markets Internet分析師Mark Mahaney估計公司價值1500億美元,比之前的估值高了400億美元。2011年9月,當Silver Lake Partners 和Digital Sky Technologies為阿里巴巴投資16億美元時,阿里巴巴的估值才只有320億美元。

截止到2013年6月30日,阿里巴巴利潤同比增長了一倍多,達到7億多美元。

阿里巴巴上市將成為科技公司最大的IPO之一。但是,上市時間還沒有確定,可能在今年年末,也可能在2015年。

Social Internet Fund合夥人Lou Kerner稱:“阿里巴巴是一家了不起的公司,正準備IPO。等這家公司上市之時,將會受到二級市場特別關註。”

此前,香港股票交易所對阿里巴巴股權管理模式“不買賬”,但是這家交易所也可能會改變一些規定,以讓阿里巴巴能在亞洲上市。

科技對沖基金Ironfire Capital 的Eric Jackson表示,阿里巴巴上市的估值可能有一些保守,但一旦開始交易,股價就可能飆升、把公司的市值推升到1900億美元。

他還表示,他對這家公司的估值非常有信心;與Amazon和eBay相比,阿里巴巴是一家大公司,業務擴張非常迅速,並且盈利能力也更強。

隨著阿里巴巴估值的水漲船高,雅虎的股價在過去一年也增長了一倍。

截止到2013年9月30日,老虎環球基金仍舊持有著800萬股阿里巴巴股份,而2012年末曾持有2500萬股。

PIMCO購入數十億美元有毒資產,格羅斯稱今年風險資產或表現較好

來源: http://wallstreetcn.com/node/79268

周二,格羅斯表示,若美聯儲和其它央行能讓投資者確信寬松的貨幣政策可以刺激經濟增長,那麽今年股市和高收益類債券等風險資產表現會比較好。格羅斯的觀點較以往不同,或許也能解釋為什麽近日PIMCO募集55億美元資金,主要投資歐美銀行不希望在資產負債表中出現的資產。

據《華爾街日報》報道,知情人士透露,PIMCO悄悄地募集了55億美元資金,購買美國和歐洲的銀行資產。PIMCO這只基金名稱為“銀行資本重組和價值機會二號基金(Bravo II)”,由副首席投資官Dan Ivascyn管理,主要投資銀行不希望在資產負債表中出現的資產,包括住宅和商業房地產類資產。目前,該基金不向新投資者開放。

美國財經博客Zerohedge稱,換言之,PIMCO的這只基金主要投資有毒資產,歐洲銀行有許多這樣的不良資產。2012年10月,國際貨幣基金組織稱,截至2014年,歐洲銀行需要出售4.5萬億美元資產。需要註意的是,不良貸款的違約率通常是質量好的貸款的數倍。Zerohedge稱,當數以千萬的失業者回到勞動力大軍,這些人的債務被收回時,購買此類貸款會獲取收益。

當前,投資者正在搶購資產質量並不好的貸款組合和房地產類資產,許多投資者將目光集中在歐洲。歐洲銀行為滿足更為嚴格的監管要求,一直在忙於出售資產,以提高資本充足水平。

為什麽PIMCO購買如此大量的有毒資產?

美國財經博客Zerohedge認為,這是PIMCO追求收益率的表現。上月,PIMCO的新CEO Douglas Hodge表示,希望加大公司在股票市場的專業度,包括聘請Virginie Maisonneuve帶領股票團隊。此前,Maisonneuve是位於倫敦的Schroders資產管理公司的全球股票交易主管。PIMCO提供衍生品、房地產、私募股權、新興市場等方面的產品,不過90%的投資仍專註於固定收益類資產。

過去數月來,PIMCO這個全球最大的債券基金資金連續流出。

虧本放水!日本央行購入負收益率一年期國債

來源: http://wallstreetcn.com/node/208449

周五日本央行破天荒以負收益率購買一年期國債,這凸顯了日本央行不惜一切代價增加貨幣供給,刺激經濟複蘇實現2%通脹目標。

盡管日本央行官方沒有確認周五這筆國債交易,但是英國《金融時報》援引交易員消息稱此消息“高度可信”。

事實上,上周日本央行已經以負收益率購買3個月、6個月短期日本國債,這意味著在贖回日日本央行將蒙受損失。但是周五黑田東彥行長決定把承受損失的範圍擴大到一年期國債。

周三投資者大舉買入新發行的一年期國債,導致日本國債收益率跌至負數區間。市場下註日本央行將支付更高的價格,購買更長期的國債。

這同樣表明黑田東彥行長恪守4月份的諾言,當時日本央行行長表態會購買足夠多的債券和其他資產,實現2014年年底前基礎貨幣供應翻倍達到270萬億日元目標。

日本央行目前的QQE計劃,已造成借貸成本跌至歷史新低。4月日本核心通脹創6年新高1.5%,但自此之後維持在1.3%附近。

美銀美林Shuichi Ohsaki利率策略師Shuichi Ohsaki說:

“現在收益率沒有底,日本央行已經不管價格。重要的是達到2%通脹目標。”他認為歐元區負利率,也導致資金流入日本壓低利率。

但是日本債券市場現狀以導致日本央行無法繼續擴張QE規模, 而4月份消費稅上調負面影響,正逼迫日本央行采取更多行動。

於此同時,虧本購買資產意味著日本央行是在“縱容”日本政府亂花錢。目前日本政府支出是其稅收收入的兩倍。7月份日本央行委員Takahide Kiuchi表示,QQE計劃存在巨大風險,市場會認為“央行是在貨幣化財政赤字。”

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

全球掃貨停不下來 “土豪”安邦購入一家比利時銀行

來源: http://wallstreetcn.com/node/212070

近來動作頻頻的安邦保險集團不僅在國內舉牌金融機構,在海外市場也忙著“掃貨”。16日安邦宣布以2.19億歐元的價格並購德爾塔·勞埃德比利時銀行。

這是安邦繼收購比利時百年保險公司FIDEA之後,又一次100%股權收購比利時金融機構。

德爾塔·勞埃德比利時銀行是荷蘭保險機公司德爾塔勞埃德集團( Delta Lloyd NV)的子公司,管理的資產約為77億歐元,主要服務於中高端客戶,其在全球有55個分支,客戶規模約17萬。

該銀行的CEO Niek Hoek稱,這筆交易預計在2015年完成。

今年10月6日,安邦以19.5億美元(約120億元人民幣)的價格從希爾頓手中接盤久負盛名的紐約華爾道夫酒店,此舉引發極大關註。

而安邦更令人註目的舉動是頻繁舉牌國內金融機構。

華爾街見聞曾提到,安邦在舉牌招商銀行和民生銀行後數度增持,目前其持有招商銀行A股的持股比例由10.18%升至11.04%,持有民生銀行A股持股量由5.00%升至7.6%。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

股神:以合理價格購入了不起企業 巴黎的價值投資

來源: http://parisvalueinvesting.blogspot.hk/2015/05/blog-post_6.html

巴黎:

什麼才是了不起的企業,筆者認為是一些在行業中表現特出的股票,這些股很易認出,例如在google finance 打入0857,便會有以下顯示,你馬上可以看到那間公司在石油能源業競爭中處於優勢。

上面的資產回報率很易看到在石油行業誰是最高,與及大概的平均水平,中海油的資產回報為9.37%,即使說,中海油每100元的資產,能賺9.37蚊,這代表他的營運是最有效率,過去它收購同業的出價是合理而非搶貴貨。資本家不用分析中海油點解高、中石油點解低、中石化點解低到無影,我們不是要寫論文,只要知那支高的公司是否長期保持高,條數是否真就可以。

下圖是一些世界級的石油龍頭的公司,朋友可作比較和想像為何BP被Shell收購。

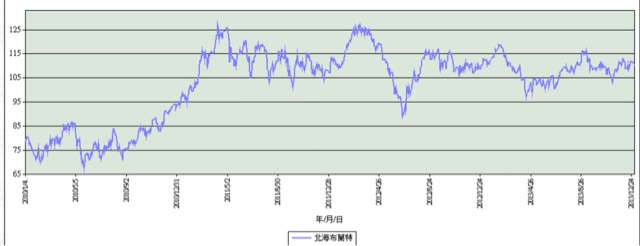

最近油價下跌,筆者番摣過去5年紀錄,發現油價上升,也並非代表油公司賣出每一桶油會賺得更多。

經濟學是有一條叫邊際遞減理論(Marginal diminishing return), 即油公司掘開個井,每日出一千桶,突然油價狂升,油公司馬上坐地起價,賺大錢。但固定和變動資源是要有一個合理的比例才最節省成本,一旦市場因油價上升,加入更多公司爭奪資源,僧多粥少,某些資源就會被搶高了,這樣下年成本就會突然大升,甚至上升速度快過油價,出現賺錢創新高,效率創新低,運作和財務風險大大增高的情況。

油價實際最高峯出現雙頂,分別是2011及2012年頭,很容易想象2011年是油公司每桶賺錢最多之年,而隨後的2012和2013年的每桶成本應該因資源爭奪而搶高,我們可以看看中海油5年來的每桶石油的銷售/成本/盈利的關係:

實際上原油開採成本不斷上升由2010年的330人民幣升至2012年的469,再到2013年高峯503一桶,短短3年成本上成了52%。另一方面油價在12年見頂726人民幣後向下走至14年的634一桶,而15年見底回升至現價美元65元或人民幣約403一桶。中海油因為之前沒有怎麼搶入資源價格,固每桶成本反而從高峯503元人民幣下調至447。

自從中海油公司從2010年油價觸低上升後,稅前利潤達最高的40%,至2011及12年普遍也有35%以上,有這麼深的Profit Margin,很易令人心紅,因為即使費比例大幅上升,只要市場份額加大,再添些借貸槓桿,就算盈利率下降幾個百份點,總利潤仍然會增大,不過油公司不知道,這個35%的Margin,足夠有空間引誘替代品頁巖氣進入戰場。

我在1月份工作坊上談到分析公司競爭力,可以簡單用Michael Porter的五種力量,其中一種是替代品的力量,這種力量通常令原經營者難以隨心所欲加價,以石油行業比喻,就是封了每桶油的頂價。

另一種更重要力量,就是議價力量,即是生產成本有幾低,個褲袋有幾深,壟斷能力有幾強。現在石油出口國主動減價,以前石油公司當旺時的那非常深的Profit margin of safety 馬上大跌,第一批死既一定是那些成本高的油公司,而一直成本都大幅高於石油開採的頁巖氣戰場就更慘淡了。

前面講過一個油田配置固定和變動資源之間是有一個最好的比例,這些資源在油價高時被搶高,油價低時,就會首當其衝被踩,例如之前練油沙的加拿大卡加利城市,亦因為油價下跌,當地失業率和地產空置率馬上上升,加元又下跌,呢個時候的變動成本,不用問也同樣會下跌。

講左咁多筆者常常說不想講的所謂宏觀大勢,我的重點其實很簡單:

上面的宏觀經濟運作,投資的朋友根本可以不用去理會,因為宏觀大勢就是微觀競爭的結果,任何微觀競爭,最後倒下亦只會是能者。

投資人只需要選擇「價值」高的能者,以合理或低的「價格」買進就可以,價值高的管理層懂得精打細算,不會在市旺時發神經像餓狗搶屎,也不會在市淡時發夢,如果他不慬慎,自大和自滿,做事無效率,管理的公司的資產回報率就不能領先同業。

Next Page