股市聞風變色的證所稅,在新財長張盛和上任後好似穩定下來。但是財政部若想在改革中達成租稅正義,又想真的收到稅,兩個關鍵數字必須先算清楚。在財政部火速回應《今周刊》的說明中,這兩個數字卻越算越模糊??。 撰文‧楊卓翰 證所稅失控暴走後,財政部新部長張盛和臨危受命,以「先求有、再求好」的心態一步步小心經營,而財政部為證所稅爭議滅火的效率也越來越高。在《今周刊》第八○七期刊出特別企畫「國家治理危機」中分析證所稅的爭議後,財政部隔天迅速在網站上發出說明以「導正視聽」。 然而,在財政部的說明中,可以發現在證所稅首要問題「資本市場高稅負」中,有許多邏輯仍固執己見,和日本及美國等先進國家恰好相反。不但如此,第二大問題,該正視的「稽徵高成本」仍然不見說明。 資本市場負擔 再算還是高《今周刊》在報導中,比較台、美、日三國對資本市場課稅稅額(股利所得稅加證券交易稅)占GDP(國內生產毛額)比重,發現台灣資本市場稅負占GDP比率遠高過美國及日本。

不過財政部卻指出,股利所得稅是「股東將股利所得併入綜合所得總額課稅所繳納之所得稅,屬投資所得之稅負」,而證交稅則是「投資人因政府制定法律、維持市

場秩序與交易安全獲得利益而支付之代價」,二者性質不同,不應加在一起計算資本市場負擔之稅負,不願面對台灣稅負已高的事實。

不論財政部怎麼說,對投資人而言,只要是投入資本市場,股利所得稅及證券交易所得稅就是必須負擔的二大稅負。一位財金系教授就指出:「股利所得、證交稅、

證所稅,當然要放在一起考慮!」他更指出,在亞洲先進國家日本,從二○○九年開始,股票交易之虧損也可以抵扣現金股利收入,因為二者性質類似,也一樣有著

一○%的稅率。從國際標準來看,資本利得稅本來就與股利所得稅同屬資本市場相關稅負,絕非財政部所言「性質不同」不能一起計算。

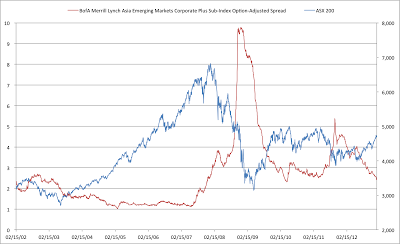

而若計算國內兩稅合一之後的個人股利所得繳納稅額加上證交稅,與免徵證交稅的美國及日本,比較資本市場課稅在GDP中的負擔比率,台灣負擔仍是美國的一.

四倍、日本的三.三倍(詳見附表),遑論證交稅率僅有○.一%的香港與○.二%的新加坡。就算僅算證交稅,台灣也還是偏高! 相較起來,台灣這套被外界稱為「外行的公平稅制」,其喪失的市場競爭力又該如何計算?從高鑫到克莉絲汀,台資企業略過台灣先在香港上市的案例不斷發生,如果證交稅不調降,又怎麼與香港資本市場競爭? 稽徵成本 閉口不談還是高證所稅的障礙還不只如此。證所稅的稽徵成本,一直是財政部不願面對的問題。而這個問題,正是把民國七○年代證所稅給徹底搞垮的主因。

雖然財政部前部長劉憶如以一句「稽徵成本不會很高」簡單帶過,但中華民國證券商業同業公會理事長黃敏助馬上「打嘴」,在公聽會上表示,台灣證券市場共有一

千六百萬戶,全年成交筆數將近三億筆,「若要求投資人記錄交易內容,申報納稅,成本無法估計。」雖然張盛和說過,證所稅課稅對象為二萬人,但是交易損益還

是得先針對所有交易人計算,才能知道要不要申報。而最大的問題就在於,按照財政部的最新版本,投資人可能連是賺是賠都算不出來。

要計算損益,就要計算股票的取得成本,但取得股票的來源有各種途徑,包括證券市場購入、公開承銷購入、現金增資取得、盈餘轉投資取得、資本公積配股、繼承

或贈與、借股拋空、可轉換證券轉讓取得等等,這些原始成本該怎麼認定?而投資人在除息前購入股票,之後股價上漲卻沒有填息,那麼究竟要算虧還是盈? 這也代表,財政部需要掌握每個投資人手上、台灣資本市場「每一股」原始取得成本,才有辦法計算究竟誰要繳稅、要繳多少。就算採用最新成交價當作過去成本,未來這些由增資、減資換股取得的股票,成本又該如何計算?這些稽徵成本,就可能毀了證所稅。 由台大經濟學系副教授李顯峰主持的行政院賦稅改革委員會報告中就指出,過去證所稅「稽徵成本過大,即使繼續課徵證券交易所得稅,政府所能收到的稅收也微不足道。」因此在最後全面停徵。

所以,張盛和上台之後推出的「修正動議版」中,再度修改申報制度為雙軌制,只有符合少數特定條件者才強迫核實課稅。而若採誠實申報,又等於變相懲罰誠實納

稅人。例如奢侈稅上路後,逃漏稅者竟比誠實申報者還要多。而證所稅可不像奢侈稅僅數千筆,而有八百萬戶需查核,財政部真的有能力追稅嗎? 打著租稅正義的名號讓台灣資本市場翻天覆地,最後若是等大股東、投機者自動上門繳稅,讓人不禁想問,正義何在?讓台股經歷了上沖下洗的四、五月,證所稅最後能否成功,仍取決於財政部能否解決「過高稅負」以及「過高成本」的問題,希望最後的結果別讓台股「白洗了」。 即使兩稅合一,台灣資本市場稅負仍高出美日許多2009年台灣對資本市場課稅占GDP比率,是美國的1.4倍、日本的3.3倍二稅合一後股利所得稅額(億元) 證券交易所得稅(億元) GDP (億元) 資本市場稅負 占GDP比率

台灣 191 1060 124772 1.0% 股利所得稅額(億美元) 資本利得稅額(億美元) GDP (億美元)

資本市場稅負占GDP比率美國 416 560 139389 0.7% 股利所得稅額(億日圓) 資本利得稅額(億日圓) GDP (億日圓)

資本市場稅負占GDP比率日本 15842 1483 4711386 0.3% 資料來源:台灣財政部、美國IRS、日本國稅廳 |