- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

隨時調整儲蓄率 三十八歲單身族搞定階段目標 銀行員穩健布局 十年買兩房、存千萬

|

||||||

從月薪二萬五的銀行職員,到年薪百萬元的銀行小主管,林青壕花了十多年的時間,買了兩戶房子、累積淨資產達千萬元,憑藉的不是人人稱羨的高薪收入,反而是扮演好「個人財務長」的角色。如今手握數張金融證照,持續做好財務控管的他,是不折不扣的理財達人。 撰文‧林心怡 「年輕時,我年收入最高一度達二百萬元,卻存不到多少錢;反而是進了銀行當行員,從月薪二萬五做起的這十年,才累積了一點財富。」四十歲不到、目前單身的林青壕,進入職場十四年,如今,名下已有二戶位於桃園市的房子,淨資產達千萬元。 長相斯文的林青壕,除了懂得在專業上投資自己,增加本業的薪資收入,以及投資業外報酬外,做好財務控管,更是他累積財富的重要關鍵。 原來,出社會後,才半工半讀拿到輔大國際金融研究所文憑的林青壕,雖然專科念的是會計,但畢業後的第一份工作,卻是在旅行社擔任導遊兼業務。這份工作他一 做就是三年,林青壕笑說,「那時旅遊業的景氣還不錯,業務獎金加小費,一年領個一百五十萬至二百萬元都不成問題。」比起同儕,當時的收入確實好很多。 「不過,從事旅遊業期間賺得多,花費也大,整個算下來,當時其實沒存多少錢。」因為工作關係,林青壕常當空中飛人在國內外穿梭,一出國,「買個名牌包」、 「刷幾項喜歡的服飾行頭」等,往往不自覺就花掉幾萬元;再加上沒有記帳的習慣,扣掉交際與娛樂費用,雖然不致成為「月光族」,但三年下來的存款也才不過六 十萬元。「算算與一些省吃儉用、只領固定薪的同儕沒差多少,甚至還更少。」林青壕有些難為情地說。 強迫儲蓄 累積第一桶金扎穩根基後來為求收入穩定,林青壕決定轉換跑道至金融業。「還記得那時我當業務助理月薪才二萬五,就算後來表現好,加薪也不過三萬五千元。」 但也因為賺得少,林青壕開始每月嚴格管控開支,強迫儲蓄近五成,讓他花了二年半的時間就存到了四十萬元,其中還不包括投資所含的收益。 比起他先前年收入一百五十萬元,二年半結餘六十萬元,後來依舊能維持原先高收入時的三分之二存款水準;顯然,在林青壕做好財務規畫、管控預算後,即使沒有高薪也能增加存款速度。 只是,當時身上已有一百萬元存款的林青壕深深覺得,光靠「呆儲蓄」是不夠的,就好比一家年輕、資本額小的公司,必須要不斷創造獲利,甚至經由取得許多客戶 的「產品認證」,才能增加公司淨值一般。因此,二○○○年時,三十歲的他才開始認真思考「財務問題」,他認為要累積身家,除了落實「財務收支控管」與「增 加保留盈餘」外,更要積極創造獲利收入。 投資自己 考證照、提高學歷加持身價在林青壕財務規畫藍圖裡的第一步,就是創造本業薪資收入。在○三年轉任台新銀財富管理部門前,林青壕陸續考了五張理財證照投資自 己,也因為過去的銀行經驗與證照加持,讓林青壕後來轉職有了加薪的機會,月收入增加至六萬元,年薪平均有九十萬元的水準。○八年,他又利用工作之餘拿到輔 大國際金融研究所的文憑,並晉升小主管職位,年收入達到一百萬至一百一十萬元的水準。 再來,林青壕開始設定中長期財務目標,並依此計算出應該達到的儲蓄率與報酬率。 在○三年買第一戶房子以前,林青壕先評估現有的存款,再設定存夠自備款購屋為短期財務目標,在能力範圍下買屋保值,作為日後結婚及退休的長期目標依據。因此,他先提高自己的年度儲蓄率達近五成,設定每年基金、股票等投報率至少一五%以上。 存房置產 降低消費支出提高儲蓄率「我當時的計畫是,買一戶透天厝把父母接過來一起同住,不但能就近照顧,還可省下房租與伙食費,想辦法提高我的儲蓄率,讓我可以有 更多的資金拿來投資。」○三年SARS(嚴重急性呼吸道症候群)期間,林青壕趁房價修正之際,把從儲蓄與基金投資賺來的錢,提出一百五十萬元的頭期款,買 下總價七百萬元的透天厝;至今,這戶位於桃園的房子已增值逾一成,房貸也已還清。 在「有土斯有財」的傳統觀念下,一一年,林青壕再度在桃園購屋,每月固定支出二萬多元的房貸,把薪資的三分之一「存在」房子上,來降低不必要的消費欲望與支出。目前,這戶總價六百多萬元的房子,如今已增值到七百萬元以上。 在資產配置上,林青壕將五成的資金「存在」房地產,三成的資金放在積極型的股票型基金、台股或操作選擇權,並保留二成的現金(包含外幣存款)。所以,即使發生○八年金融海嘯,投資不如預期,林青壕的資產減損也有限。 除了嚴格設立一五%停損點外,也正因他向來會保留二成的現金部位,因此在度過景氣低迷後,股市觸底反彈時,讓他還有資金可以逢低布局加碼,在○九年,又把 虧損的資金賺回來,甚至創造更高的報酬率。綜觀○八年至一一年期間,林青壕每年平均投報率都有達到一成五以上的目標水準。 「其實,每個人生不同的階段,都有不同的財務規畫與目標,重點是你在設定目標後,要持續追蹤進度。」林青壕笑著說,有效率的財務規畫力與執行力,就是他完 成人生每個階段性目標的關鍵。例如,在清償完第一戶房子貸款後,他再度擬定近三年的理財目標,依序為「再買一戶房子」、「二年後結婚」,以及「三年後想換 一輛車」等等。 擬定三年的理財目標後,林青壕再依此評估,調整每年的儲蓄率和投資報酬率。比方說,目前有房貸的他,為了達成上述目標,就會設定每年儲蓄率約四成,多存六 十萬元,每月提撥一萬元、投資年報酬率一五%,分別為結婚與退休金做準備。另外,由於房貸金額仍有四百萬元,因此他計畫將原本年繳四萬元的壽險保費金額提 高,將保額增加到四百萬元來避險。 「我也曾想過不顧一切就買輛新車來開呀!但這樣一算發現,想換一輛新車,勢必要延緩其他理財目標達成的時間,一想到這裡,我就不會衝動消費。」林青壕笑 說,其實在「一人飽全家飽」的情況下,單身的人很容易不小心把錢花掉,這時候有目標的財務規畫,就能夠為自己的財富把關。 林青壕 出生:1974年 現職:新光銀行財富管理經理經歷:旅行社業務員、銀行理財業務學歷:輔大國際金融研究所家庭:單身(計畫二年後結婚) 林青壕的 家庭財務計畫書 步驟1 家庭財務目標: 1. 退休金規畫:希望在65歲退休,每月有4.5萬元生活費,退休金2000萬元。 2. 近三年財務規畫:結婚基金(50萬元)、購車(70萬元)、二年一次國外旅遊(8萬元)。 步驟2 階段財務目標: 1. 年度結餘54萬元。 2. 計畫3年靠業外投資理財多存75萬元,每年至少多存25萬元。 步驟3 可行性收支目標: 保守估計年度工作收入約為122萬元,年度支出(不含旅遊等目標支出)約為68萬元,年度結餘約為54萬元,儲蓄率約為36%;另提高投報率每年至少15%以上,以股票型基金投資為主。 步驟4 定期檢視程序: 1. 每月分析現金支出與流向,依目標調整年度支出比重。 2. 每年檢視資產負債表,即投資績效與投資比重配置,估計要花多少錢,才能達成階段目標。 林青壕財務整理3心法 財務整理3心法 加強本業競爭力:投資自己,考取RFP國際理財策畫師等8張證照,並在職進修EMBA。 增加資本財:5成資金投資房地產,強化長期財富的穩定性。 穩固業外收益:用3成資金投資,中長線以定期定額股票型基金為主,高現金殖利率股票為輔。 林青壕的私房買基金要訣 1. 獲利15%的三「10」法則,挑選規模超過10億美元、成立超過10年、過去10年績效前10名的基金。 2. 定期定額搭配單筆投資,報酬率30%就留意出場點,15%就停損,逢重挫15%就定期定額增加看好基金的投資單位數。 | ||||||

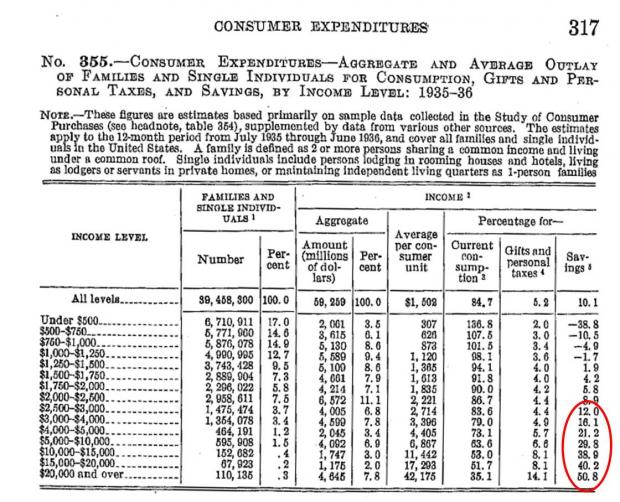

從貧富分化看美國20年代的高儲蓄率

http://barrons.blog.caixin.com/archives/45925支撐美國1920年代高速增長的是高投資,而支撐高投資的是高儲蓄率。由於年代久遠,沒有非常準確的當時儲蓄率的數字。但是,通過對當時貧富分化的嚴重程度的分析,加上各收入階層的儲蓄率對比,可以發現當時美國的個人儲蓄率非常高。應該在40-50%左右。

http://bss.sfsu.edu/tygiel/Hist427/texts/1920seconomy.htm

Distribution of Wealth

Rise in per capita income for top 1% of population, 1920-1929:75%

Rise in per capita income for nation as a whole: 9%

Percentage of American Families with no savings: 80%

Percentage of savings held by top .1% of Americans: 34%

Percentage of savings held by top 2.3% of Americans: 67%

在1920-1929年期間,美國前1%人口的人均收入增加了75%,但全國平均的人均收入只增加了9%。80%的美國家庭沒有任何儲蓄,但收入最高的0.1%的美國人擁有34%的儲蓄,收入最高的2.3%的美國人擁有67%的儲蓄。

如果從目前所能獲得的最早的統計數字看,高收入階層的儲蓄率非常高,而且儲蓄率與收入成正比。這可能也是美國20-30年代高儲蓄率的真實原因。有研究者認為從20年代到30年代,美國的儲蓄率是下降的。如果這個是事實,那麼美國1920年代的儲蓄率應該在40-50%左右,這完全是貧富高度分化和富裕階層的高儲蓄率造成的。

安倍大寬松後果:日本國民儲蓄率降為負值

來源: http://wallstreetcn.com/node/212526日本通脹率出現近五年來最嚴重下降,薪資水平也隨之調整,受此影響,日本國民儲蓄率史上首次下滑。首相安倍晉三為複蘇經濟而面臨的挑戰加劇。

日本內閣府稱,日本截至今年3月的儲蓄率為-1.3%,是1955年以來首次出現負值。厚生勞動省則在周五表示,11月實際工資增速同比下滑了4.3%,連續第17個月下跌,創2009年12月以來最大跌幅。

更高的消費稅和央行的超級寬松拉高了生活成本,縮減了家庭預算,抑制了消費。內閣府表示,消費者將存款取出,以趕在4月消費稅上調前購買商品。對此,安倍的任務是說服企業在明年春季的勞資談判中同意加薪,以維持經濟複蘇。

曾在日本央行工作的瑞信銀行經濟學家Hiromichi Shirakawa對彭博新聞社表示,“日本家庭正遭受實際收入下降之苦。”

安倍正努力使經濟實現良性循環,即高收入提振消費支出,消費增長又帶動企業擴大投資規模、提高薪資水平。日本經濟財政大臣甘利明上周表示,明年政府將力爭使薪資增速跑贏通脹。日本央行行長黑田東彥則稱,他對春季勞資談判表示“強烈關註”。

華爾街見聞昨日文章提及,日本經濟現狀並不理想。家庭支出連續第八個月下滑,經通貨膨脹調整後的家庭支出同比下降2.5%。本月初,因擔憂日本財政整頓難以實現等因素,國際信用評級機構穆迪下調了日本的主權信用評級。

就在昨日,日本內閣批準了3.5萬億日元(約合291.7億美元)的額外經濟刺激方案,將於2015年1月9日起開始施行。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

Next Page