- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

2018年首家IPO被否企業,海通證券二三千萬的承銷保薦費飛了

來源: http://www.nbd.com.cn/articles/2018-01-04/1179431.html1月3日,證監會發審委審核了3家企業的首發申請。這是今年首批上會的企業,從審核結果看,1家被否,2家獲得通過。

證監會披露的1月3日召開的2018年第4次發審委會議情況顯示,未通過審核的公司為上海龍旗科技股份有限公司(以下簡稱:龍旗科技),保薦人(主承銷商)為海通證券。

龍旗科技上市失利,也讓海通證券摘得2018年發審委否決首單。但是,更重要的是,海通證券由此“損失”了二三千萬元的保薦承銷費。

業績下滑猶如過山車

根據龍旗科技招股說明書介紹,發行人主要從事研發、設計和生產以智能手機、平板電腦為主的智能移動終端設備。發行人以手機設計研發起步,逐步延伸產業鏈與優化產品結構,發展成為行業內領軍的移動終端設備方案提供和制造廠商。自成立以來,公司主營業務、主要產品均未發生重大變化。

火山君註意到,龍旗科技在上述介紹自己時用到“領軍”一詞,那麽,這個領軍企業業績又如何呢?

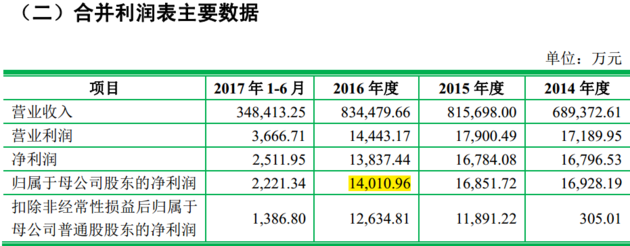

資料來源:龍旗科技招股說明書

從龍旗科技招股說明書中披露的來看,2014年~2016年,龍旗科技營業收入一直在持續增長,到2016年高達83.45億元。但相反,歸屬於母公司股東的凈利潤卻一直在下滑,從2014年的1.69億元到2016年的1.4億元,下滑了17%,不過好在歸屬於母公司股東的凈利潤都還遠超1億元。要知道,對於擬IPO公司來說,3000萬元凈利潤是一條隱形紅線,這麽看來,龍旗科技的業績還是可圈可點。

不過,進入2017年,事態發生了大轉彎,截至上半年營業收入為34.84億元,歸母凈利潤卻只有2221.34萬元,而這也是發審委提出的第一個問題所在——發行人營業收入持續增加而凈利潤大幅下滑。

另外,值得註意的是,在公司營業收入中,投資收益占利潤總額較高。火山君查看到,2014年~2017年上半年,公司取得的投資收益分別達到8293.70 萬元、9644.92萬元、3067.36萬元及2680.69萬元,而這一點公司也坦誠道,由於投資收益本身就不具有持續性和穩定性,未來若無法持續取得較高投資收益,將對公司整體利潤水平造成負面影響。

同時,公司的經營現金流也出現了急劇惡化。根據招股說明書顯示,2014年和2015年經營活動產生的現金流量凈額分別為1.52億元和4.74億元,而2016年卻大逆轉,出現近700萬元的負值,到了2017年上半年,“窟窿”就迅速擴大到-5.34億元,這就說明公司經營出現了一些不利變化。

公司經營活動現金流量情況如下:

資料來源:龍旗科技招股說明書

當然除了業績上,公司業務上也出現了不少讓發審委提出問題的地方。比如前五大客戶占比70%以上,客戶集中度較高;小米公司成為關聯方,且關聯交易逐年增長,其中技術服務收入中的提成和技術開發測試收入毛利率偏高等。

海通證券“痛失”千萬保薦承銷費

IPO審核被否,心痛的不只是龍旗科技,還有就是保薦人(主承銷商)海通證券。不僅僅是因為海通證券戴上了新年發審委否決的首單的帽子,更重要的是“失去”了真金白銀——保薦承銷費。

根據廣證恒生統計顯示,2016年至2017年8月末期間上市的公司,承銷保薦費率平均為6.22%,但是不同板塊上市的公司又有較大差異,比如上證主板上市的公司平均承銷保薦費率最低,約為5.15%,而在創業板上市的公司平均承銷保薦費卻最高,平均達到8.46%。另外,就融資規模上看,50億以上企業平均費率2.11%,融資規模3億以下企業平均費率10.69%,兩者相差8.58個百分點。

“這個主要還是根據企業的融資規模來協商確定的,一般來說,對於更大型的融資企業,承銷保薦商可能會提供更低的費率,以吸引企業,同時能增加機構承銷保薦收入”,一家上市券商的投行人士告訴火山君:“就比如我們最新報會的一單,承銷費金額是按照募集資金總額的7%收取,且承銷費金額不低於2000萬元。如果企業在發行前3個月,或者發行前30家同等規模企業IPO的承銷費率低於7%,那麽,承銷費率就按照上述平均費率9折執行,但是承銷費金額還是不能低於2000萬元。”

龍旗科技報送的招股說明書顯示,龍旗科技擬在創業板公開發行7000萬股,募集資金近4.27億元。按照前述比照,龍旗科技募集資金並不龐大,又在創業板發行,這麽看來費率應該是低不了,就即使按照全部公司6.22%的平均費率來計算,這一被否就至少少賺了2600萬元,而要按照在創業板上市的公司平均費率8.46%來計算,那少賺了至少3600萬元了。

2017年券商IPO承銷收入達150億元

一單就有上千萬收入,怪不得火山君每年都能聽到,來自世界頂級商學院,還有來自北大清華等中國最高學府的畢業生,帶著簡歷蜂擁而至,試圖擠進這金燦燦的圈子——投行圈。

Wind數據顯示,2017年共有60家券商有IPO承銷收入,合計150.13億元。廣發證券居於首位,達12.47億元,中信證券以微弱之差緊跟其後,為12.40億元,這也是僅有的兩家超過10億元的收入的券商。

此外,國金證券、海通證券、國信證券和中信建投順次排後,而且收入均在9億元以上。還有,招商證券、安信證券、國泰君安和華泰聯合證券收入也都在5億元以上。值得一提的是,上述10家券商收入,占到市場份額的近6成。

2017年首發承銷收入超過1億元券商:

數據來源:Wind

每經記者 陳晨

每經編輯 吳永久

(本文封面圖來自視覺中國)

Next Page