- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

工程師白手起家 年領逾八十五萬元股息 優選高股息股 十年累積千萬退休金

|

||||||

|

當了二、三十年資訊工程師,近四十歲才認真做退休理財規畫的許正文,是家中唯一經濟來源,曾買錯房子、不當理財,現在靠著持續買入高現金殖利率概念股,累積了上千萬元的退休金。 撰文‧林心怡 我也想現在退休輕鬆過生活,但總是想說再等八年,孩子們大學畢業再說??。﹂今年五十二歲、目前為資訊工程師的許正文︵化名︶打趣地說。 他,與許多為人父母的心態一樣,總覺得要拉拔孩子完成學業、投入職場後,才能真正鬆口氣,正式退休,但事實上,透過累積高現金殖利率股票的理財觀念,現在 每年股票股息至少就能坐領八十五萬元的他,的確已達到能享受沒有經濟壓力的退休生活。究竟,白手起家的許正文是如何做到的? 一心購屋收租 忽略財務計算其實,投資理財路上,許正文和大多數的人一樣,不論在買房、買保單、買股票,都曾因不得要領與方法吃過不少虧,直到人生在接近四十歲的時候,才開始認真規畫退休金的議題。 從一九八三年就擔任資訊工程師的許正文,投入職場第九年,就興起了買房子的念頭,當時對股票投資尚未開竅的他,選擇先買房子存錢,但他買的並不是保值性佳 的區塊,反而是﹁山高水遠﹂的深坑路段,﹁那時我想買新大樓,但市區的買不起,覺得深坑那裡環境不錯,沒有多想就買下。﹂二○○○年時,四十一歲的許正文 想再買一戶房子用來收租,作為退休收入的一部分。他回憶,當時適逢﹁林肯大郡﹂房屋倒塌事件的影響,有好一陣子山坡地的房市價格下跌,也確實讓他撿到房價 的便宜,但在購屋之前完全忽略了財務計算,簽約不久,就發現兩戶房屋的貸款壓力已嚴重影響生活。 ﹁當時兩間房子的貸款一度每月高達六萬多元,幾乎就花光我每個月的薪水,頭寸軋得我喘不過氣來!﹂歷經幾個月的掙扎,許正文深知投資的資金不能全部壓在房 地產上,當下決定短時間忍痛賠售深坑的房子。「沒想到,八年前辛苦買下的三十九坪、總價五四六萬元的房子,在二○○○年賣出時,只值四百多萬元!」他事後 檢討:﹁既然是急售,可以想見價錢一定賣不好!﹂所幸,當時許正文另購於文山區總價八、九百萬元的新大樓,至今房價已增值近一倍,約一千六至一千八百萬 元,算是「換對增值屋」了。但有了這次購屋經驗,許正文覺得自己還是利用變現性高的投資理財工具,做退休理財規畫比較適合。 但有趣的是,雖然許正文的股市投資資歷從二十幾歲就開始了,但認真鑽研股市,並在台股攢下還房貸與退休金的錢,卻是近十年的事。但在電子股輝煌的年代,許正文曾經靠著持有仁寶、廣達等個股大賺一波,也曾經歷過投資展茂、德寶(均已下市)等,最後股票變壁紙的慘痛經驗。 痛定思痛 悟出上班族致富關鍵○二年開始,許正文在勤還房貸之餘,年逾四十歲的他,也開始想盡辦法存出「東山再起的第一桶金」,在接下來四、五年內,他努力存款、勤耕投資知識,存款加上投資收益,及曾在服務二十年公司所辦理的優退金三百萬元,已累積逾六百萬元財富。 其間,他勤讀股市相關書籍不下二十本,其中對他幫助最大的,是由劉順仁所寫的︽財報就像一本故事書︾,以及投資大師呂宗耀所著的︽投資者的修煉︾;許正文 笑著說,前者提升他閱讀財報的功力,後者強化了他選股的投資邏輯。另外,也正因如此,讓他開始以長線投資的心態,在低檔時大量布局高爾夫球頭製造商復盛, 以及窗簾大廠億豐等獲利穩健的傳產公司,檔檔獲利都在八成至一倍左右,戰果頗為豐厚。 ﹁拚了大半輩子,雖然年過四十後,我的年薪不過一百二十萬元左右,但依舊能在十餘年後的今天,累積到千萬元的退休金,還能每年固定領個八十到一百萬元的股 息收益,憑藉著就是我單純與有耐心的投資策略與執行力。﹂曾經換過三個工作的許正文笑著說,自己平日工作很忙,沒辦法天天看盤,多年投資的心得下來,覺得 股神巴菲特式的投資概念,最能幫助他在股市賺到錢。 因此,○五年當他在書店翻閱到由洪瑞泰所著的︽巴菲特選股魔法書︾後,就成了影響他長線投資的重要著作,甚至還打電話報名相關投資課程。﹁我的投資理財觀 念逐漸改變,除了落實『每月收入減掉儲蓄等於支出』的原則,也決定把錢『存』在現金殖利率八%以上的股票,開始把這幾年累積的近千萬元財富,大量轉進高殖 利率股票。﹂許正文回憶自己的關鍵轉變。 眼光放長加強專業 才能達到獲利目標在選股與布局邏輯上,許正文一共有六個條件,首先具有競爭力,且產業市場需求持續性強;其次就是現金殖利率五至八%的公司;再來就是近年平均ROE︵股東權益報酬率︶要大於一五%至二○%,且毛利率最好大於二五%。 第四,是公司過去四年「盈餘再投資比率(衡量資本支出占盈餘的比率,固定資產和長期投資部位較四年前的差額,除以過去四年的累積盈餘)」必須小於八○%, 「最好能小於四○%」;第五,則是選擇扣抵稅率高,最好在一五%以上;最後,就是不要買貴股票,可以靜待本益比在十至十二倍以下再介入。 綜觀許正文目前的核心持股,包括台化、台蠟、儒鴻、台積電、台灣大、佳能、信義房屋等,都具備類似的特質,其中多檔股票長達五年以上;至於幫小孩存教育基金的股票則有中華電、統一超、中鋼、佳格等,長線持有報酬率都至少逾八成。 但所有股票許正文也並非只進不出,當他發現該公司連續二年的ROE小於一五%時,他就會調節該檔股票,又或者當本益比超過二十至二十五倍後,就會在高檔調節波段操作的持股,長線持股則維持不變。 ﹁我的退休理財方法,看似簡單,但真要長線持有,確實執行,其實並不容易。﹂許正文笑著說,長期布局這些高現金殖利率概念股,須有長期面對多空循環,與低 檔加碼的執行力,若一味追求﹁立竿見影﹂的投資績效,對投資專業有待加強的投資人來說,想累積優渥的退休金並不容易,要把投資眼光放長,才有機會達到獲利 目標。 許正文 目前年齡:52 歲 預估退休年齡:60 歲 現職:資訊工程師 學歷:海洋大學電子系 家庭:妻為家管,育有二子 許正文退休方程式 勞保年金預估(月領)11,000元+勞退新制8,017元+股票現金股利收入75,000元=94,017元註1:勞保繳費曾中斷,勞保年金在此以30年計,預估期滿月領。 註2:目前每年現金股利收入約85至100萬元不等,在此以90萬元均分一年12個月計算。 註3:持有退休理財標的為台化、台蠟、儒鴻、台積電、台灣大、佳能、信義房屋,股票資金部位約千萬元;另有自住房子一間。 註4:曾在工作期間結清一次退休金,後改以勞退新制,此處以退休年限20年計算。 高股息標的投資心法 1.個股產業市場需求歷久不變,產業前景持續看好者2.現金殖利率8%以上(最低不低於5%),毛利率>25%的公司3.近5年平均ROE(股東權益報酬率)>15%~20%,並超過 競爭同業 4. 盈餘再投資比率<80% 5. 扣抵稅率最好有15~20%6.等到本益比在10~12倍以下,再做長期布局進場點 |

||||||

每天10分鐘 拚出千萬退休金超簡單!財務整理術

|

||||||

凍薪時代,薪水像一灘死水;但生活支出卻又像關不緊的水龍頭。 苦悶的上班族,你是否想終結窮忙一生的宿命? 事實上,只要簡單借用一般財務整理的方式,每天十分鐘整理一下你的財務,就能讓你花錢沒壓力,還可以按部就班存下無憂的退休金。 撰文.林心怡 研究員.陳兆芬對於今年四十二歲的郭振明來說,累積財富似乎是一件苦差事。平日穿著光鮮亮麗的他,上下班代步的是要價一五○萬元的進口休旅車,但目前存款戶頭加上基金與證券戶頭,卻只有八十萬元。 在大家追求的「五子登科」裡頭,他幾乎「窮得」只剩下一輛車子,沒有妻子、孩子、房子,甚至連每月賺來的「銀子」也存不了多少錢。「我在三十二歲的時候還真沒想過,十年後,存款居然還是這麼少!」從三十二歲正職年薪就有八十萬元的郭振明,有些難為情地說。 郭振明在廣告公司工作,平日工作就忙,晚上加班超過十點是家常便飯;有時熬夜工作起來,常常弄到廢寢忘食,甚至壓力太大而失眠。因為工作辛苦,讓他產生強 烈的補償心理,「活在當下」成為生活座右銘;每年出國旅遊兩次、買一個名牌包、兩套名牌西裝,假日偶爾上好餐館與女友享受美食,幾乎是他每年會做的基本花 費。 而郭振明這般「隨興」的生活態度,自然對「記帳」也是興趣缺缺,「賺錢就是用來花的,每天記這個、算那個的,也不會因此變有錢,又很繁瑣,我才沒那個閒工夫。」他總是認為,每天光是花心思在工作上就夠累人的,花時間記帳,只是提醒他的錢有多麼的不夠用而已。 管錢沒招數又瞎投資 存款老是掛零不過,四年前,這位即時享樂主義者開始想存「退休金」了。「那時正逢金融海嘯,我因故被迫離職,有整整一年的時間沒找到合適的工作,那次我真 的有點嚇到了!」自認工作認真的郭振明,從來就沒有想過自己會失業這麼久,「當時,我就在想還是要好好存錢,至少在六十歲以前,存個千萬元退休金吧。」不 過,這樣的危機感,大概在郭振明兩年前工作再度穩定後,又被拋到九霄雲外了。 去年,他去了一趟歐洲,至少花了十五萬元,占去年總收入的一八.七%,加上又換了一輛新的進口休旅車,車貸加上固定租借的停車費,算算每月花費要二萬元,又占去收入的三三.三%。換句話說,光是車子與旅遊就花去他年收入的一半以上。 另外,加上每月房屋租金一萬五千元,平均每月刷卡金額一萬五千元(因為沒記帳,故不含日常開銷現金支出的部分),光是這些開銷,就幾乎花光他一年的薪水;幸好,每年還有零星接外稿的收入,才勉強讓他戶頭的存款不至於「掛零」。 更糟糕的是,由於缺乏財務規畫,即使想賺錢而買了基金、股票,也因不懂得好好做功課研究,沒持續追蹤與設停損的結果,更讓他有「套牢就當長期投資」的心 態。「像去年二月,我聽說太陽能產業不錯,一三○元買的中美晶,現在只剩下三十二元,看來股價是回不去了!」郭振明苦笑著說。 幾次聽明牌投資失利,加上「隨心所欲」的花錢,讓自認收入不差的郭振明,一直存不到錢,而從他目前這種收支狀況,以及沒有效率的財務計畫,想符合他「六十歲退休存千萬元」的理想,似乎到頭來只會是空想。 的確,像郭振明這樣缺乏財務規畫,在十年後發現存不到錢的人很多;但在驚覺累積不了財富,卻又懶得做太多改變的人更多。其實,經營自己,與經營企業一樣, 只要做好財務規畫,企業可以創造淨值成長,個人則可以提高身價。正如同經營之神王永慶所言:「賺多少錢都不是你的錢,存下的每一塊錢才是你的錢!」亦即, 「有賺有守」才是企業長線獲利的經營之道,個人財務規畫也是一樣。 做自己的財務長 把個人身價當企業經營「因為即使企業營收再高,不懂得控制成本,做好風險控管,定期檢視目標達成率,公司一樣難以獲利,個人財務規畫也是如此。」宏觀財務 顧問平台顧問陳敏莉指出,若能效法「企業財務長」管控資金水庫的精神,更能讓財富累積達到事半功倍的成效。 只是,一想到「財務管理」,很多人就開始有「困難感」,其實,只要掌握幾個簡單的原則,就可以讓累積財富更有效率。 「比起擔任企業的財務長,扮演好『家庭財務長』的角色,真的輕鬆多了!」曾獲得《亞元》雜誌(Asiamoney)評選為「台灣區最佳財務長」、現任彰化 銀行副總賴昭吟指出,一位優秀的企業財務長要管的面向相當龐雜,除了要持續追蹤企業現金流量的變化、制訂公司的財務目標、評估投資績效、掌握成本管理,並 做好風險控管以外,最棘手的,還得解決股東與外部投資人的各種意見與質疑。 尤其在公司遇到產業景氣困境時,必須幫公司尋找合適的金援償債,更是擔任企業財務長的一大挑戰。 「但經營家庭財務狀況,就單純多了,不須面對股東,沒有太複雜的不可控制因素,只要訂好目標、持續追蹤現金流量變化,做好風險控管,配置合適的投資理財標的,確實執行,長線來看,的確有助於財富累積的速度。」賴昭吟笑說。 在健全家庭財務時,最好先擬定三年內的財務規畫,有了目標,就會想辦法達成,在達到獲利目標的同時,自然就會省下不必要的開銷;接下來,在股市與基金投資等「業外投資效益」,就要看個人的「修煉」程度了。 四個黃金步驟 整理財務輕鬆達陣至於該如何著手整理財務,做好自己的財務長工作,聯傑財務顧問執行長蕭碧華提出四個步驟。 首先,要先制訂「財測目標」。這個目標可能是房子的頭期款、小孩的教育金,抑或是較長遠的千萬元退休金。而這些理財目標的設定最好高於自己能力,但又確實可達成;因為一旦「超越財測」,才會感到更有成就感,並增加理財的動力。 其次,制訂「可行性收入來源」。衡量家庭收入及支出情形,設定強制儲蓄目標,即以「儲蓄=收入-支出」的理財公式來取代「收入-支出=儲蓄」。此外,並應適度評估自己的理財能力,設定合理的投資報酬率。以儲蓄加投資報酬,擬定每年可能的資產增資速度。 第三,就是要「先記帳,再存錢」,用類似「企業現金流」的概念,先掌握個人資金的流向。因為從記帳的過程中,才會了解自己的錢花到哪裡?哪些不該花?等同 於企業現金流的概念,有了手上「第一本帳」,才能控制規畫每月、季、年度的收支項目與花費預算,每天花個十分鐘記帳,每月或每季檢視自己的開支狀況,才能 知道自己可以存到多少錢?又可以掌握多少錢? 第四,就是增加個人的「本業收入」與「業外收入」。所謂的本業收入,就是透過努力工作、投資自己,進而得到增加收入的目的;至於「業外收入」,則可以利用提升自我的理財能力,拉高投報率,來達成階段性的投資目標。 例如蕭碧華自己在三十歲那年,就制訂了「三十年存千萬元退休金」的計畫。她盤算:每年只要存三十萬元,或者每月存一萬二千五百元,再從複利的角度來看,找到年報酬率五%的投資標的,三十年就可以存到一○四六萬元。 「只是人的理財能力與工作收入都會隨時間變好或增加,就像我後來理財妥善,加上工作收入也變多,只花了十年的時間就達到存千萬元的目標,讓我得以在不同階段往二千萬、三千萬元的退休金目標邁進。」蕭碧華分享。 定期管理三張表 讓資產淨值穩定成長至於在實務操作面上,蕭碧華與陳敏莉一致認為,要當一位稱職的「家庭財務長」,也可以仿效企業,擬定「資產負債表」、「收支表」和「投 資損益表」,從中持續追蹤淨資產、儲蓄比率的成長變化,控管象徵緊急預備金的周轉天數,以及降低負債比率,來達到財務穩健成長的目的。 如果說,每家企業營運都需要一張「資產負債表」,那麼個人財務規畫就必須要有一張「財產身價表」;而企業為了提高「淨值」做努力,個人則為提高「身價」做準備。 《有錢人跟你想的不一樣》一書曾經提到:「有錢人專注於自己的淨值,而窮人專注於自己的收入。」顯然,時刻關心自己「真正的身價」,才是邁向達成目標的第一步。 確實,有時候「高收入」不等於擁有「高淨值」,因為「淨值=資產─負債」;過度的消費與不當的舉債,都有可能是你理財目標的隱形殺手。 提高家庭儲蓄比率 打好財務基礎關鍵今年五十歲的Roger,大學主修數學,日前才被迫從外商公司提早退休,妻子為藝術工作者,雖然家庭年收入高達三百萬元,但年屆退休時, 卻無法達成一千五百萬元的目標。目前可動用現金大約七百萬元的他們,最近打算賣掉位於新北市、價值八百萬元的老房子,搬回鄉下退休養老。 因為,他們沒有記帳習慣,也從來不去細想每年可以賺多少?存多少?去歐洲玩一趟,兩人旅費就可以花掉四、五十萬元,買一輛BMW X6的休旅車,花四百多萬元也不手軟,總以為高薪可以領到六十歲退休;但「計畫趕不上變化」,卻讓他們有了返鄉退休的念頭。 在了解自身的財務狀況後,設法提高「家庭儲蓄比率」(家庭月盈餘╱稅前收入),則是打好財務基礎的重要關鍵。一般來說,單身無房貸壓力者,儲蓄比率最好超 過四成以上,不論是用來投資或透過購屋存錢,均可以讓理財更有效率;至於有房貸負擔的人,可先以二○%為衡量的基礎。 再者,就是要做好財務風險控管。在此可以「家庭負債比率」(總負債╱總資產)為觀察重點。對於沒有房貸的人來說,負債比率最好維持大於五○%以上;有房貸者,特別是在位於高房價台北市置產的人,初期負債程度大概都與貸款成數八○%相差不遠。 「這時候,為了降低負債比率,可以考慮提高儲蓄率來做提早還款的動作。」陳敏莉指出,此時,在財務規畫上,就可以在投資損益表上,提高年度投資報酬率的目標,透過更積極的投資理財,包括股票、基金等收益,或想辦法提高固定收入,來達到降低負債比的目標。 「透過購屋的計畫,其實也是一種強迫儲蓄,因為房子會有增值的空間,一旦價差拉大,當看準投資機會來臨時,還可以當成金援投資的水庫。」蕭碧華指出,在低利率的環境下,她就曾經拿手上的房子去增貸,投資在報酬率優於六%的固定收益商品,藉以提高投資報酬率。 預設保護傘 保費勿超過收入一○%不過,需要特別留意的是,隨著購屋導致負債比率升高,還必須考慮到其他風險控管的問題。陳敏莉指出,例如足夠的保險也是重要的保護 傘,當因病導致工作收入短缺、額外開支變大的醫療險與保障型的保險,都可以用來因應中斷收入而無法償還的風險。比方說,有房屋貸款的人,最好可以投保保障 金額與房貸金額等值的壽險商品做保障。 但在投保時,還得仔細評估,保費是否自己可負擔得起,一般來說,建議投保保費不要超過收入的一○%。「保障其實不用太多,夠用就好。」蕭碧華強調,像她其 中一戶房子還有四百萬元的房貸,因此就投保三百萬元的定期險與一百萬元的終身險。陳敏莉也指出,有不少人買了過多的醫療險與壽險,甚至誤信可以抗通膨的說 法,但事實上,做好投資複利效果更勝壽險。 不過,正所謂「天有不測風雲」,人生總會有一些「計畫趕不上變化」的額外支出,這時候,除了買保障,象徵生活緊急預備金的「家庭流動比率」(變現性高的流動資產╱每月支出)就變得很重要。 儲存緊急預備現金 以應付不時之需從事旅遊業的小葉,她公公四年多前罹患肝癌,原本醫生宣告只剩半年的壽命,但孝順的小葉每月還是花了近二萬元買牛樟芝幫他補身;如今公公依舊健在,而這筆錢也成了小葉省不得的開銷。 另外,像是被出版社無預警裁員的美術主編小王,也花了整整一年才找到合適工作。應付這些突發狀況,都需要在平常就有儲存家庭緊急預備金的好習慣。 蕭碧華建議,家庭緊急預備金至少要準備六至十二個月的月支出,才能應付突如其來的支出需求,而這筆錢最好以現金存款為主。 的確,一位稱職的家庭財務長,至少要讓全家免於落入匱乏,並積極地在維持日常生活品質的同時,打造未來能達到富足退休的境地。 無論收入高低,從今天開始,相信只要循著家庭財務整理四步驟,你也可以一步一步邁向富足的一生。 搞定財務整理4步驟, 越管越有錢 步驟1制訂財務目標 著手寫下財務目標,應包括長期的退休金目標,以及短中期的階段性目標,如買房、子女教育經費等。 步驟2設定可行性收入來源衡量家庭收入及支出情形,設定儲蓄金額;並評估自己能力,設定投資報酬率,擬定每年的資產增資速度。 步驟3觀察現金流變化 落實記帳及定期追蹤,藉以觀察可以增加年度結餘的可能性。 步驟4提高本業及業外收入透過努力工作,強化職場競爭力;並持續提升投資能力。 培養「三力」,晉升財務整理達人數字力:最直接的方式就是透過「記帳」的習慣,了解收入與支出的現金流向,進而達到規畫年度預算與控管消費欲望的目的。 執行力:除了制訂目標,還要定期檢視階段性理財目標的達成率,並做好因應的策略。 賺錢力:除了在工作積極投資自我,增加本業收入外,平日也應吸收財經資訊,培養投資賺錢的能力,為自己創造更高的收入。 財務整理必修的4個關鍵數字 數字1:淨值變動 公式:淨值=資產-負債 意義:定期檢視個人或家庭身價變化的重要數字。 數字2:家庭流動性比率>600%公式:(流動資產/每月固定支出)X100%意義:代表家庭緊急預備金要準備至少6個月以上的家庭月支出,家庭收入穩定者(如公教人員)則超過3個月即可。 數字3:家庭儲蓄比率>20%公式:(家庭月儲蓄/家庭月稅前收入)X100%意義:有房貸者,儲蓄比率最好超過2成,單身無房貸者,超過4成尤佳。 數字4:家庭負債比率≦50% 公式:(總負債/總資產)X100% 意義:若單身無購屋房貸者高於50%,或購屋有房貸者高於80%,就應考慮降低其他消費支出,降低負債比率。 測一測,你是否有勝任家庭財務長的潛能? Q1你每個月有儲蓄的習慣嗎? A. 有 B. 不一定 C. 沒有Q2你是否有每天(或每月)記帳的習慣? A. 有,且徹底執行 B. 有,但三天打魚兩天曬網 C. 從來沒有 Q3如果有一筆閒錢,你會怎麼做? A. 分散投資 B. 全部存起來C. 投資高報酬的理財標的Q4你每個月收支狀況如何? A. 會有固定結餘 B. 不一定,有時候一毛不剩,有時候有餘款 C. 月光族,常常入不敷出Q5你每個月是否有訂定消費支出預算? A. 有 B. 不一定 C. 沒有Q6你對於負債的還款順序為何? A. 信用卡(或現金卡)→小額貸款→房貸B. 小額信貸→信用卡(或現金卡)→房貸C. 房貸→小額信貸→信用卡(或現金卡)Q7下列哪一種人在通貨膨脹時,遭受的影響最大? A. 沒有子女、都在工作的年輕夫妻B. 有子女、都在工作的年輕夫妻C. 年紀較大、還在工作,儲備退休金的夫妻D. 年紀較大,且依靠固定退休金生活的人Q8下列哪一項投資在面臨通膨時,最能保有家庭資產購買力? A. 25年期的政府公債 B.有固定房貸利率的房地產 C. 10年期的公司債 D. 銀行的存款Q9你認為購買保險的最主要目的是? A. 為「萬一」做準備 B. 儲蓄 C. 投資 D. 節稅Q10小美找到一份一個月稅後所得4萬元的工作。她每個月要支出房租12,000元、伙食費6,000元和交通費3,000元。如果她計畫每個月再多 花治裝費3,000元、雜項支出2,000元,需要多久的時間才能存到7萬元? A. 2個月 B. 3個月 C. 4個月 D. 5個月Q11小宇跟佩佩剛生了一個小孩,他們想把收到的禮金存起來,當作小孩的教育經費,下列哪一項投資有可能在小孩18歲時有最多收益? A. 政府公債 B. 定存 C. 活存 D. 股票組合Q12你認為哪一種儲蓄方法,可以讓銀行裡的存款比較多? A. 連續十年,每年固定存10萬元B. 連續五年,每年固定存20萬元 C. 兩者一樣多 D. 不知道 測驗解析: Q1 Q6:A 3分、B 2分、C 1分Q7 Q12:答對即得2分、答錯即得0分單題答案:Q7:D、Q8:B、Q9:A、Q10:D、Q11:D、Q12:A 22 30分: 恭喜你,你是個稱職的家庭財務長,只要持之以恆地進行,相信你能妥善管理好複雜的家庭財務。 15 21分: 你對於家庭財務的觀念略有不足,但只要稍微調整觀念,善用投資工具,你也可以晉升成為優秀的家庭財務長。 6 14分: 面對複雜的家庭財務,你必須了解基本的理財觀念,從基本的理財行為(如記帳、儲蓄)做起,才能掌握好家庭的收支狀況。 資料來源:財金智慧協會 整理:陳兆芬每天10分鐘檢視財務三表, 預約一生財富 收支表 收入/每月 支出/每月 收入/每年 支出/每年薪資/本人 食 獎金/本人 生活費薪資/配偶 衣 獎金/配偶 旅行其他 住 股息 應酬 行 利息 教育費 育 租金收入 退休提撥 樂 投資/儲蓄 通訊 保險費 醫療 稅負 利息支出 捐獻 協助家人 其他 總計 總計 總計 總計 月淨收入 年淨收入 資產負債表(財產身價表) 資產 金額 負債 金額 存款 房貸 共同基金 信用貸款 股票 汽車貸款 不動產 未付信用卡 其他 其他 總計 總計 年淨收入 投資損益表 投資細項 市值金額 資產比率(%) 投資成本(%) 投資報酬率(%) 債券 股票 基金 不動產 保險現值 | ||||||

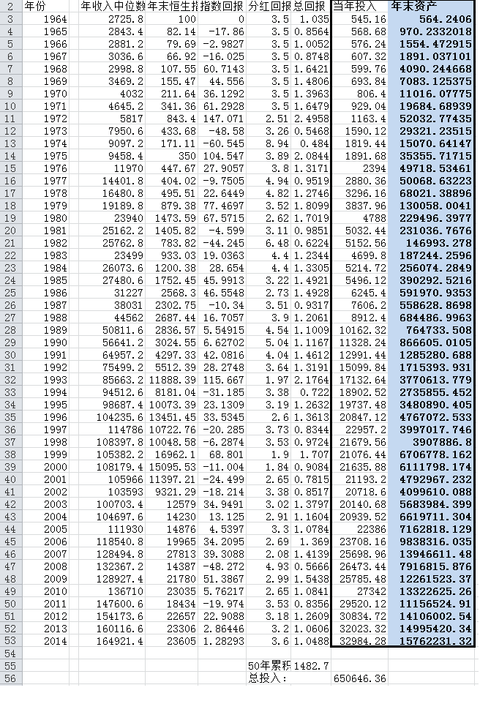

股市当然是提款机,定投恒生指数给你千万退休金 伯格头

http://xueqiu.com/8754285358/42058748看到雪球上最近一直有人争论股市是提款机还是绞肉机?

毫无疑问,稍有常识的人都知道,当然是提款机。哦,我说的是港股,A股是什么,呵呵,我不知道。

下面这张表是以前伯格头自己算着玩的,本来是为了解答这样一个疑问:一个香港的普通劳动者,如果把每年收入的20%用来买恒生指数的成份股,退休时他会有多少钱?

结论是这样的:一个最最普通的香港打工仔,他一辈子的收入都是普普通通的中位数。假如他1964年18岁开始工作,每年存20%收入来买港股,每年的投入从500多元慢慢增长到2万多。到58岁退休时(2004年)他会有660万。如果他到2014年68岁才退休,就可以有1576万。而完成这一切,他每年定投的本金总共只有65万而已!

(其实不用真的工作到68岁的,只要58岁退休后暂时不花这笔钱,到今天也有1500万以上,最后10年的投入已经无关紧要了。)

香港很多70多岁的老人为了赚点钱还出来开出租车的,他们的收入已经比中位数高了,他们当中绝大多数没有1500万家产!

这还只是一个人,如果是双职工家庭,退休时很轻松可以有3100万。每年存20%在香港其实也是一个很低的要求,因为香港对普通打工者几乎是没有税收的,20万年收入的人个人所得税只有一千多。如果是两个香港白领,收入稍微高一点,平时省下30%的钱,退休时拥有1亿是很正常的。但是随便在香港街头找两个60多岁的白领阶层,他家资产绝对不可能有1亿!

所有这些只需要你定投恒生指数,不用动任何脑筋,不用管牛市熊市,不用猜测波峰波谷。 没有多么惊心动魄一掷千金名垂青史的投资案例,只有年复一年简单无聊的定投。

股市当然是最美妙的提款机!定投指数将是你一生收益最大的投资。

铁一样的事实,没有水分的数字。如果你在股市里不是提款而是绞肉,只能说明你的方法大错特错了。不如学一下伯格头的投资哲学吧!

可以对比一下香港和大陆人最热爱的投资项目:房产。大多数香港人都会先买好自住的房产,然后给子女买一套。一个收入中位数的双职工家庭,一般到退休时可以买到2~3套房子,现在市值1000~2000万左右。而且供房的压力肯定远远超过每年20%的收入,一般接近40%。一个简单的对比就可以知道:

定投股指: 每年40%,50年后6200万

定投房产: 每年40%,50年后1500万 (三套房)。

对于那些想要猜顶猜底的人,我不否认如果猜中将带来巨大的额外收益。本来退休时几千万,只要猜中一次股市周期,身家立马可以翻番上亿。可是真正能把握住一次股市周期的人有多少呢?大多数人是被股市伤的体无完肤。

一个很简单的Excel计算,博大家一笑~

逾千萬退休金料不受影響

1 : GS(14)@2017-02-18 09:44:21【本報訊】曾蔭權加入政府45年,曾出任多個公務員職位,2002年退休後轉職問責官員,最終於2007年成為特首。粗略估計曾退休之時,應獲最多1,200萬退休金,及每月領取約8萬元以上長俸。曾罪成雖或淪為階下囚,但資深大狀梁家傑認為,曾的退休金及長俸是他擔任公務員退休後領取,與特首之位無關,加上曾今次是任職特首期間犯案,估計已領取的逾千萬退休金及每月長俸將不受影響,繼續「袋袋平安」。

非任公僕期間犯案

公民黨前黨魁、資深大狀梁家傑表示,特首不屬於公務員體制,曾退休時領取的一筆過退休金及每月長俸與特首職位無關,加上曾並非在任公務員期間犯事,而是在公務員職位退休後,擔任另一個公職、即特首期間犯案,所以「估計(退休金及長俸)唔會受到影響」。至於曾2001年獲特區政府頒發的大紫荊勳章,會否因罪成而「搣柴」。梁家傑表示曾昨才被定罪,會否被「搣柴」仍言之過早,相信要留待他的判刑、是否上訴、及上訴結果後才處理,屆時應由時任特首處理。禮賓處發言人表示,回歸後總共有4人被褫奪勳章,全部均因犯下貪污或欺詐罪而判監,但不評論個別個案。至於政務司司長許仕仁會否因貪污判囚而被褫奪大紫荊勳章,則仍屬未知之數,而許已獲准就其中一項控罪上訴至終審法院,案件將於今年5月審理。■記者蘇曉欣

來源: http://hk.apple.nextmedia.com/news/art/20170218/19932366

Next Page