- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

讨论:现在可以投资银行股吗? laoba1

http://blog.sina.com.cn/s/blog_4c5a73c90100j31i.html

无论什么样的意见,都能拓展我们的视野,让我们的判断越来越接近于事实。 每一个人的观点也许都有可取之处,任何人都可以坚持自己的观点,但并不是一定谁说服谁。思维的碰撞总会带来有益的启迪,理越辩越明。

当股市跌到现在,如果还在为估值犹豫发愁,应该反省一下,性格是不适合价值投资。重温一下,天堂与石油的故事:

一个石油商死后上了天堂,结果圣彼得说:实在抱歉,我知道您在世时行为正派,做了很多善事,但是天堂里已经饱和,实在住不下人了。这个石油商说,不要紧, 我有办法,他对天堂的大门大喊一声:地狱里发现石油啦!马上从大门里跑出一大堆人,要赶到地狱去。圣彼得吃惊地看着这一切,说:现在你可以进天堂了。不料 石油商说:“不,我想去地狱,说不定这个消息是真的呢”。

当恐惧袭来时,只有“常识”才是克服恐惧与贪婪的利器

发现到影响中国经济风险的因素,才能在关键时刻,做出制胜决策。带动中国经济发展的最大原动力,就是中国的城市化进程。当这个动力出了问题,经济一定出问 题。

近期考量的一个重要指标:就是能否“真正”遏制房价。否则,房价又将像脱缰的野马,冲到又一个新高度。一切将无法挽回。社会问题,该发生的将一定会发生。 所以,我们应乐观的看到房价会得到遏制。

当然,“大的隐忧”正静悄悄的一步步的向我们走来,当中国一旦犯了“知识的诅咒”的错误时,我们自己应如何决策?

价值投资者就是应该在大雾迷漫时能够看透迷雾中的目标。

我的观点是低估高估也是和折现率有关的。现在有多少人认为银行业绩会在未来年份衰退么?一个简单的假设就是,如果未来10年银行业绩0成长,那么目前的 PE值是否合理?

工行目前PE是8,连续10年零成长下,还有12.5%的收益率,我想这已经是很好的回答了。金融业是万业之母,如果金融业10年零成长,中国经济会如 何?中国社会会如何?覆巢之下安得完卵,那时候别说持有股票,连持有人民币都是错的。

A股一个普遍的情况就是,对于已经很高PE的股票,依然过度乐观。对于已经很低PE的股票,还过度悲观。所以A股提供的双击双杀的机会很多。

对于很多A股投资者而言,年复利12%是一个低的离谱的收益率,所以对于任何价值投资者讨论的所谓“确定性收益”,他们都不屑一顾。原因就是这种确定性收 益“太低”。

这个是很幽默的。我姐夫炒股多年,我问他想赚多少,他说不多,每年能有个30%-40%也可以了。然后我问他,过去10年他平均收益率是多少?他说,大概 没亏,估计打平。

然后我再问他,既然你过去10年收益率几乎是0,你凭什么认为今年你可以赚30%-40%呢?

很多人都是这样,他们只是“想”赚很多,不是“确定”要赚很多。所以如果给他们一个建议可以让他们每年安全的赚12%的收益,他们是不会要的。我们买的是 股票,人家炒的是心跳。

新浪网友

完全同意楼上的分析,现在的银行无需增长即可提供10%左右的年收益率,别以为中国的银行都跟花旗似的,看看富国银行就行了。《股市真规则》里提到美国银 行股的PB在2.5-3.0倍之间,中国现在的银行比这还低,何贵之有?当然,如果中国经济崩溃了,银行股会比这惨的多,不过32年美国大萧条时,别的公 司的股价也没看出来好过银行,一样的惨,当然,那时候生存都会成问题,还是准备上山打猎吧!我们都会成为原始人的,股市也会关闭的,一切都会去见上帝的。

本质上,银行股的估值高低,和投资者的估值高低一样。这是用钱赚钱的高风险行业,管理者的水平高度,决定了估值的高低。股市菜鸟的估值能和股市老手高手的 估值一样么?即便是高手,譬如股神,我们可以给他很高的估值么?可能很快的,他输得连裤叉都没有了,你会发现有些过去的股神,现在估值很低,譬如但斌,譬 如李驰,譬如林园,你就投资他们的信托吧。所以我说,这种高风险行业,本来就不该给它高的估值,它不过是垄断、经济高增长(银行),或者牛市(投资)时赚 了许多钱罢了,并不能据此就认为目前它们低估了,因为或者拐点(经济增长,牛熊转换)正在到来。许多人并不明白银行是个很特别的行业,却在大谈PEPB 的。请问,作为投资者的你,PBPE又是多少,能根据去年的业绩,认为目前你自己已经被低估?!

关于银行股:现在是1.6~2倍PB,如果未来2~3年的利润能覆盖未来坏帐出现的计提,这个价就是低估的,如不能覆盖,或是无底洞,那就是是高估低估的 问题了,而是存亡的问题。而不管当坏帐爆发时的PE是多少。前提是中国在未来20年里,平均GDP能否保持6%以上的增长。

投资僧

对同一事情会得出截然不同的结论,这就是投资者的差异。

房地产行业会有很大的风险?银行业会有很大的风险?我认为有这种观点的投资者一定是受到美国金融危机的影响而得出的结论,说白了还是恐惧的受害者或跟风 者。我认为中国的房地产和银行业和美国发生问题的是截然不同的两码事,本质说一个是需求超过供给;一个是供给超过需求。这是客观存在的东西,而且还会长期 存在,同时决定着以此生存着的企业的命运。我就是以此来决定我的投资的。我曾经考问过自己无数次,这样的结论对吗?回答是肯定的。你的对你的结论承担责 任,因为结论后面是实质的投资--如果只是说说另当别论。

上面的一些讨论都涉及到高增长,未来几年是否能继续保持高速发展我持谨慎态度,中国的银行业板块市值已经是非常大非常大的一块,这样高的市值下,是否着他 们还能翻番?翻番后是否意味着称霸全世界?持怀疑态度。

关于所有行业持续高速发展也持怀疑态度,倒是对未来内需行业保持乐观。

为什么大家对苏宁看好?只是一个销售平台而已,国内的平台太多,苏宁与国美没本质上的差别,也和市场上的大家电市场没多大的区别,构成不了很好的防火墙。

市场低估没低估不知道。某些企业尤其是银行股肯定是低估了。

安全边际为1折的说没低估,安全边际为5折的说低估了。

个人所设的不同安全边际不应拿来等同企业价值。

芒格这次在股东年会上说富国银行股价低估的时候,大家可以去查查当时富国银行的市净率。富国银行的规模也已经非常大了。

富国银行代码:WFC

zhaohuazone

一个国家的经济实力在很大程度上决定于它所拥有的财富存量,而不仅仅是当期新增加的财富;一个国家的人民生活水平在很大程度上取决于这个国家的人民所拥有 的财富存量,而不仅仅是当期新增加的财富。经济增长质量不高会导致财富的巨大损失和浪费,导致财富存量的减少。在这种情况下,财富存量不能与经济增长率保 持同步增长,从而GDP不能准确地反映财富的增长。

这段话同样适合公司,那些能持续的高质量的稳健增长远远胜过短暂的不可持续的高增长。只能维持几年高增长后就戛然而止的那不叫增长。

新浪网友

银行股再下跌40%那才叫低估呢,现在马马虎虎而已。

2倍的PB,觉得叫低估呀。

地方抵押贷款危机一爆发,市盈率马上就到30多倍。

最近老巴说了一句,希望引起我们的警惕,未来的时间货币将快速贬值。没看原话,应该是这意思吧。看看今年的各种价格,蔬菜也都已经进入元时代了。

再想想我们地方政府的巨量债务,怎么解决?靠地方的财政收入?养活公务员都成问题。只有央行多放出货币,让钱越来越不值钱,借的钱也就好还了。记得10几 年之前,政府说什么赤字财政,很多专家还很担心中国政府怎么解决?现在看看那时政府发行的那点债算什么啊。看一看这些年银行资产的增加倍数,就知道社会的 货币资金增加了多少倍。

基于这种想法,我觉得银行对外的贷款没那么可怕,发生坏帐不会那么严重。相信伟人的话:在发展中解决问题。如果现在让它还款,当然是两败俱伤。大家都缓一 缓,等社会上的钞票更多一些的时候,再来还贷款。就可以实现双赢了。政府兑现了承诺,银行收回了贷款。这些年不都是这么做的吗?

所以,在货币贬值的时代,把钱存在银行,将是最失败的事情

新浪网友

未来宏观政策方向似乎只能由粗放性的“高财税宽货币”朝“轻财政严货币”方向探索了,理论上金融行业也逐渐失去宽松的货币环境背景了(依赖经营“规模”提 升业绩的空间极其有限),如果大有之,那一定是“台日泡沫”伺候了;基于这些,中国内地金融票(包括地产汽车等等产业链条行业)估价确实需要谨慎保守了。

我认为不管房地产今后会如何发展,即使房价下跌60%,像招商银行等仍然不会倒闭,最多损失一年的利润。而且中国的银行都大到不能倒。眼光放长远来看,中 国的经济会持续不断的增长。正像巴菲特所说中国未来的经济增长来自于人的潜能的提升,而且中国还没有达到技术的前沿,可以复制发达国家的技术,再加上低廉 的劳动力成本,中国经济未来的增长是不容置疑。既然中国经济会增长,银行又不可能倒闭,长期来看利润肯定会持续增加。也许现在买入一半银行股,如果房地产 泡沫真破裂再买入另一半可能是比较好的办法。

新浪网友

目前市场中按照我的估值体系,只有银行,保险等少数行业处于低估区间,但不是砸锅卖铁的程度,很多行业处于合理区间,挺多的,至于中小板等自不必说,泡沫 还很多,而且很多股票从来就没有真正低估过,所以总体来说,目前可以开始买入,但要循序渐进,起码可以分享到价值成长的收益。

银行板块就只能从做股市的战术需要上去考虑.估值这个东西,高了还有更高,低了还有更低,完全是资金战略做多一个市场与做多一个市场的需要,决定做空了, 没有彻底撤离之前,还有更低.没达到战略做多的目前,还有更高.

只有资金增量基本均衡的情况下,考虑估值才有意义

做空的低点,完全在于成本.估值不是最重要.当然,如果你觉得估值很低了,几年后肯定能赚,现在买亏点无所谓,那也可以.

假如买股票是门生意,那你买它干吗?当然是为了盈利,假如说这个股票价格就横在那里不动了,那你买它图什么?因为它能赚钱,赚了分红给你嘛,分的红超过你 原始投资,红利的贴现比你现在买入的价格低嘛,但如果要100年才收回你的投资,那肯定就不买了.所以就希望有价格差的收益啊,那你怎么知道买入了一定涨 啊,或者多少时间才涨啊,所以有短线和长线啊,所以老巴就喜欢长线嘛,因为他知道一门生意从宏观角度看,为来几年肯定能涨,因为未来几年有市场人士喜欢的 故事在这个股票上发生,大家到时都会去买罗.就象高盛,他还在坚信,当然了,人类社会总体来说经济体量总是上升的,所以货币的发行也是上升的,所以未来同 样的东西未来价格总是会上去的.所以关键投资还是看能否胜过钞票发行的速度了,通胀率嘛!

对银行还是要谨慎。为什么呢?第一,目前,国内银行业还是息差为主,受政府主导,未来世界经济如果中长期低迷,宽松货币政策导致通胀持续,国内经济不排除 面临滞涨局面,那么非对称加息会压缩银行息差,这是我不看好银行的主要原因。第二,国内银行没有经历过真正的经济周期,去年大量放贷,房地产贷款,基建贷 款,地方政府贷款,未来有多少无法收回,目前连中央恐怕都没有底气。第三,国际银行监管机构对银行贷款减值准备计提等会计政策正在出台,这可能会导致银行 会计利润不好看,盈利下去了,估值还得降低,到时候就是戴维斯双杀了。

新浪网友

我倒是赞成对冲基金经理休·亨德利(Hugh

一枝春

有一件事情很奇怪:东亚的市场,除了香港原在英国管治外,日本、台湾都没有走出逐波向上的趋势行情,这是因为投资者过分投机,还是ZF过分管制?我想原因 都有,其实是股票制度的水土不服问题,也就是郎咸平说的信托责任问题。所以在中国,离开市场本身来纯粹投资企业,恐怕有些难。而国人本身又有缺乏理性、头 脑发热跟风的历史基因和现实强化,所以就形成中国市场和中国社会一样的折腾文化,不断高换手投机,不断大幅波动的习性。但是,折腾久了,加上经济现实的变 化,总有消停的时候,危机迟早会出现,这是不以谁的救市政策和意志为转移的,不想付出任何代价的度过调整期间、转型期是不可能的。而投资人最容易犯的错误 就是:一个不顾现实,继续保持原来的多头思维,无视形势的变化,更不会想到全流通后、股指期货出台后市场资金和盈利模式的变化;二是以为只要自己拿着“伟 大”的企业,就可以无视价格,无视大盘估值的变化。

很多看好银行的朋友们不知是如何估值的,真的算算PB、PE就行吗?30年的高速成长使得我们很容易在趋势外推的参数选择中偏于乐观,即使以略偏乐观的的 估值,银行也只能说估值合理或者说略微有所低估(这种低估远谈不上有什么安全边际),也就意味着以目前价格买入者能获得大约年10%左右的复合收益,如果 只想对抗通胀,在10年的周期里如此选择还是可以的,但若想获得超额收益,失望的机会不小。

新浪网友

现在这个阶段头脑发热比脑袋冰凉强,因为他的心拔凉拔凉的,不过现在我周围的人绝大多数都跟一枝春的观点差不多,甚至有不少人比他还悲观,这很符合人性

新浪网友

一枝春认为只要是外国的就是合理的,你自己去看看美股很多小型科技企业的股指比中小板还高。还有就是过度看空股市本身也是一种贪婪的表现,因为你想以很低 的价格买而已,我还想5毛钱买工行呢,可能吗,现在的经济规模市场不可能跌倒2000点以下

随风而去

整体市场的估值无疑是重要的。且不说趋势的力量,但说基本面分析,也要参考整体估值。基本面分析有很多无效性:

关于银行,本人已经持有。过去的估值经验认为银行已经低估,如果背后有更深层次的东西,承认自己的失败。但是如果不相信自己的估值体系,还相信什么呢?还 有一个信念是银行不可能倒,银行倒了,人民币的整体市场经济体系就完了。

新浪网友

现在当然是低估阶段,如果你对未来中国发展有信心的话。不排除股市还会下跌,但以5-10年的角度看,根本不是问题。现阶段最值得买的还就是地产股和银行 股,看看苏宁、民生、万科,如果对它们都没有信心了,我不知道应该对什么股票有信心,难道是对50-60倍市盈率的所谓确定增长的医药股、消费股?该卖掉 的是它们

谈估值低还是高了,谈价值投资,认为现在低了,即使现在跌了,买了,以后就还能涨起来的.所以暂时的涨跌就不要去计较了.那这个涨未来会是多少长?半年, 一年,几年?十年?你怎么知道未来的世界经济如何发展?你知道改革开放三十年支撑中国经济增长背后的社会要素是什么?未来10年这些要素是否还存在,是否 还能支撑中国经济的增长?还能否支撑银行规模的扩张,利润的增长率?这些社会要素都搞不清楚,还谈价值投资?整天坚信经济能增长多少多少?那这个就低估 了,就可以买了,买了不怕.你怎么知道经济能增长多少?先把中国改革三十年经济增长的社会要素弄明白,再来谈经济能否增长?再来谈价值投资,来谈估值吧. 巴菲特可每那么傻.在这里吵着低估的人,估计能持有半年以上的没有.

新浪网友

不赞同一枝春的某些观点,如果"出来混的,总归要还的",那我就不出来混了,如果中国未来真的出现一枝春所说的那些极端情况,那钱在国内投在哪里都是个问 题.

银行股目前来说应该是个比较安全的投资标的,梦想高收益的奉劝别买,较安全又有可能出现相对不错收益的可以考虑苏宁电器,海油工程,想暴利的时刻关注地产 股.........

巴菲特最近自己就一直在买银行股,我不知道为啥巴菲特信徒不会买银行股?

另外,穿越同志开口闭口国际形势经济发展,请问你能判断出未来中国10年年均GDP成长率么?专家说不准,我们说不准,难道就你能说准?你全篇都是问号, 只是我一样没看见答案。

对于买银行股的,应该都假设未来中国10年GPD零成长。经济零成长下,投资其他也没啥好结果,这时候还能有每年12.5%,我觉得挺不错的。

买入的标准,是股票是否便宜了,而不是还会不会下跌。有的人以价值投资自居,但是却总在做短期内预测市场走势的事情,实在是可笑。如果你觉得还会跌,你的 理由?更可况,你的理由即便是100%正确,市场也并不一定非要这么走。

九倉是內房股嗎? 林智遠

| ||||||

熟悉九倉(4)的朋友,相信一看標題:《九倉是內房股嗎?》後,立刻就會答:「不是!」然而,分析員可以不用思考,就答「不是」嗎?仍以物業業務為主 上週,九倉(4)公布2014年全年業績,對比2013年,營業額增加20%,營業盈利增加8%,在投資物業重估盈餘280億港元帶動下,除稅前盈利達400億港元,上升17%。分析員對九倉業績像發現新大陸一樣,不是立刻降目標價,就是即時下調評級,所持理據主要是:核心盈利下跌7%,及物業銷售營業盈利下跌超過三成等。可是,部分分析懷疑誇大,或失去焦點。業務廣泛的九倉,投資物業收入一向佔總收入約三成多,相關營業盈利佔總營業盈利卻持續上升,2014年上升至76%;同時,發展物業收入也佔總收入約四成,相關營業盈利佔總營業盈利卻持續收縮,2014年收縮至只佔12%。兩項業務佔總收入和總營業盈利約七至九成,一增一減主導九倉業績,分析員應不是今天才知此發展,為何像發現新大陸一樣?九倉投資物業收入在2014年上升21%,幅度比2013年更高,但相關營業盈利率微跌,由83%下降至81%;發展物業收入也上升35%,但相關營業盈利卻下降,營業盈利率由23%下跌至11%。兩項比率下降是什麼地域的業務導致? 地域分析揭示內地因素的重要 以業務地域深入分析九倉,可看到在投資物業方面,香港營業盈利率不跌反微升,下跌的僅只內地營業盈利率,按年由60%下跌至50%。在發展物業方面,九倉收入主要依賴內地,近兩年從香港而來的收入不足兩億港元;而內地的營業盈利率是持續下跌,由2012年的37%,輾轉下跌至2014年約一成。九倉內地收入持續上升,2014年已升至接近總收入約五成,可惜內地營業盈利卻未能同步。2012年前,九倉的內地業務營業盈利率超過三成,但2013年開始下跌,2014年更只剩19%。此分折顯示九倉或正面對一些內房股的問題:內地宏觀環境因素,無論推論是否成立,九倉或也是時候想想在內地的下一步發展策略。 投資物業公允價值的啟示 看投資物業業務不能不看投資物業的公允價值變動,以九倉為例,投資物業的公允價值持續上升,產生的重估盈餘在收益表中反映,佔九倉過去多年除稅前盈利超過五成,2014年更達七成。有些分析員或會撇除考慮這些估值變動的啟示,但估值反映投資物業將來現金流的變動,任何估值變動不但影響收益表,也反映管理層、專業測量師及核數師對企業投資物業將來收入的評估,當中雖然牽涉不少「估值的藝術」,但分析地產企業又怎可完全不考慮這些估值變動呢!分析九倉2014年的投資物業重估盈餘,發現香港物業的重估盈餘佔香港物業價值超過一成,而內地物業的重估盈餘佔內地物業價值僅0.7%,接近無升跌。此重估盈餘差異,是否反映了專業測量師,預測香港及內地物業收入的不同走向?分析應是大膽假設,小心求證,九倉不是內房股,但也要面對內房股的問題。何況九倉也曾表示,如價錢相宜,有興趣收購綠城(3900)的內地項目,那時九倉可能不只收入有一半來自內地,盈利或也會有一半來自內地! 林智遠 | ||||||

銀行不是成長股嗎? 漁_夫

http://xueqiu.com/5774757064/39848552很多人都說自己是要投資成長股的。成長股按字面上定義,也就是不斷成長的股票,不斷成長主要有兩種表述方式:利潤不斷成長和銷售額不斷成長。但如果只有銷售額在不斷成長而利潤不在成長,這種成長很可能是偽成長,利潤與銷售額都一起在成長,那麼可能是真成長。當然如果成長的速度都趕不上通脹的速度,這種成長不要也罷。

太多人以為小盤的成長才算成長股,體積大一些的企業成長就不算成長股,這本身就是一種偏見,從本質上來說,就是投機思維在作祟。是因為覺得大盤股難漲,小盤股好漲,其實漲得越厲害,就容易跌得越厲害,在炒作漲漲跌跌的無非在意的是波動罷了。

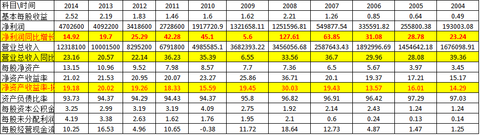

銀行股不算成長股嗎?我怎麼看大部分銀行算是成長股。以浦發銀行為例,過去10幾年營業收入增長、利潤增長 和淨資產收益率沒有讓你失望吧,是比大部分成長股的數據要好看吧?這樣也不能讓你把其歸納到成長股裡去?

有人可能會說,銀行股壞賬可能會很嚴重,還是不能投,那我想問的是你還以後會死,是不是就不活了呢?開車還會出車禍,是不是不開車了呢?動車還會出軌,就不坐動車了呢?這種想法的邏輯本來就是行不通的。

細想一下,有這種思維的人就類似巴普洛夫的狗一般,因為市場幾年小盤股漲得厲害,就變成了看到小盤股就搖尾巴,變成這樣的狀況真是可憐。

你要解釋自己的想法對,總是有很多解釋的方法,選擇性地找一些好的理由,對你有利的理由,也選擇性的放棄一些基本的事實。比如會選擇性地相信未來銀行的日子很難過,虧損在所難免,可能把以後銀行會有不少倒閉的,但什麼時候出現,你還是不能確定的,對嗎?

投資最恐怖的是群體性的共識,這種共識會使得股票跌得很低或者漲地很高,但群體性的共識又常常是偏見,往往在股票市場上被證實是最終錯誤的。人注定是群體中的一份子,注定是會受到群體的影響,獨立思考與逆向思維往往就是永遠那麼難。

我們不說未來吧,說過去,說2009年以後,怎麼浦發到現在為止也算是成長股吧?那為什麼成長又估值不是特別高,還股價跌呢? 我想得出來的就是群體的不理智與運氣問題,其他想不到。

投資運氣很重要,你因為某種運氣可能暫時賺到了不少錢,但千萬不要把運氣看出是自己的眼光,未來其實很難偷窺,但我們觀測人性,很多時候也會得到對現在對未來有益的判斷。

等待著有一天大眾思維反過來的一天。那又是什麼場景呢?人性好像在不斷地輪迴著。

Next Page