- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

阿里IPO報告B2B數字之書:B2B將在信息數據交易間尋找最佳模型 種IT的田

http://xueqiu.com/7589343933/29137425阿里巴巴集團於北京時間今天凌晨提交了F-1表格,表明其在美上市正式進入倒數計時。作為阿里集團的組成部分,這份上市文件中對阿里B2B提到了哪些信息?由於阿里巴巴B2B2012年中完成退市,其B2B數據一定時期內出現缺失,因此,我們通過對IPO數據的提取,製作了這份阿里巴巴B2B數據補完計劃,i.e.阿里巴巴B2B事實之書,希望借此觀照阿里巴巴B2B的發展,從而判斷國內B2B的發展走勢。

首先,吐個槽,當我對報告使用「B2B」進行檢索的時候,0這個檢索數實在讓人唏噓。

查看原图

查看原图由於B2B關鍵詞失效,我們只能按照產品和業務分部進行檢索,試圖發現B2B的相關信息,如有遺漏歡迎補充。

我們先看一下這些關鍵詞的提及次數,小夥伴們一起感受下:

查看原图

查看原图1.阿里B2B是誰?

Ok,反過來,我們看下阿里對以上關鍵詞的描述:

查看原图

查看原图阿里B2B與阿里生態系統的關係

查看原图

查看原图1688.com和alibaba.com描述為批發商與零售商的批發市場;速賣通則主要為零售商和海外消費者的零售市場。

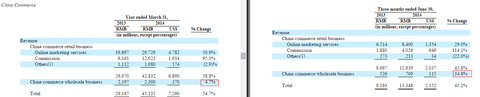

2.阿里B2B的用戶規模與運營數據

查看原图

查看原图 查看原图

查看原图(註:數據均來自阿里巴巴的財報,2012年數據取自2012年Q1)

2011年「誠信門」事件爆發後,阿里的內部違規會員清退造成付費用戶規模的增長停滯,乃至出現2012年Q1財報中披露的付費用戶規模的負增長的局面。而2013年阿里巴巴的付費會員數出現6.25%的正增長。

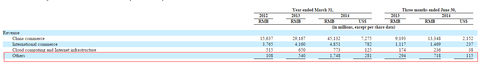

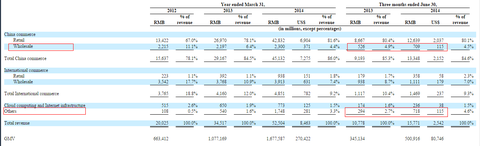

3.阿里巴巴B2B營收數據

查看原图

查看原图 查看原图

查看原图(註:2013年數據將2013年3月底年報數據*20%與2013年後9月數據相加得出,20%的比例設定考慮到春節的季節性效應)

營收方面出現類似的趨勢,2012年營收規模與2011年持平,2013年則較2012年出現9.3%的增長。有一點需要注意的是,儘管整體數據出現了正向增長,而國內營收仍然處在緩慢下滑階段,這與阿里巴巴2012年CBU的分拆,人員結構的調整,此後阿里巴巴中國向線上交易模型的轉型不無關係。

營收方面仍有一塊需要注意的項目,阿里提交的文件顯示,2013年後9個月其他收入達到11.89億元,而這筆收入來自小微貸款(micro loan)的收益,這已經超過阿里巴巴中國營收的1/2,超過阿里巴巴國際營收的1/4。而在此之前,這部分收入往往被認為歸於與支付寶同屬於阿里金融旗下的阿里小貸當中,不計入上市公司的資產。

4.阿里巴巴B2B佔阿里巴巴總營收的比例為15.87%。

考慮到阿里巴巴推動的CBBS體系,我們認為阿里巴巴B2B佔全部阿里上市公司的營收將可以作為阿里CBBS整體體系運行效率的反映指標。考慮到阿里產業帶的推進,淘寶與阿里巴巴B2B的打通,我們預計這一數值在2014年有望繼續上升。

5.我們的一些想法和結論

阿里巴巴對B2B一詞的拋棄有些出乎意料,上市文件中一字未提這可能與阿里對整體上市企業的業務分部設定有一定關係。

阿里對小企業的強調。IPO文檔的重要的概念部分,僅提及小企業(Small Business),而非B2B常講的中小企業(SME),這或可看成阿里對其B2B業務的一次再定位。小企業的靈活性、適應性本身就與C2B的一些要求相契合(柔性化生產與社會化供應鏈)。

IPO文件中提到的茵曼走的是從生產商到淘寶店到天貓店的變遷之路,而阿里內貿B2B的新發展將把重心放在打造重要的供應鏈上游上,這時這些生產力量並不一定直接變為對C,卻成為整個生產商——批發商——銷售者鏈條中的上游,而以其為中心,則將再打造一條供應鏈。

阿里小貸對阿里B2B,乃至整個系統的作用不容忽視。儘管阿里小貸的主要人群被認為是天貓與淘寶店家,但是其借貸行為本身會作用在供應鏈,也就是他們的上游鏈條上,阿里巴巴中國和淘寶打通後,這一對接變得更加順利,再加上阿里對B端在線交易的推進,以及小貸的細微政策走向,將為B類在線交易的增長帶來新的增長點。

關於支付寶支付的GMV。我們看到阿里巴巴中國的支付寶GMV高達745億人民幣,而這一數字僅是在B端支付覆蓋率並不高的情況下實現的。這裡可能有幾種暗示,一,未來支付寶(即在線交易)的GMV將為阿里巴巴帶來新的營收貢獻,直接的是佣金體制,間接的則是支付寶沉澱資金的利息沉澱;二,未來支付寶如果打包進入上市公司,那麼這部分數據與支付寶數據的結合無疑將產生一個更好的資本故事,考慮到B2B行業從會員費機制求變的迫切需求,我認為這反映了阿里巴巴未來向佣金體制轉變預留的數據基礎。

關於阿里巴巴上市對B2B上市企業的估值影響:一種觀點認為阿里巴巴上市,高市盈率將炒高電商類股票的估值,自然也包含B類電商公司;而我的觀點是由於阿里巴巴上市公司中B2B一類業務的營收可以獨立剝離統計,一個準確的、較其他B2B企業較大的數據將限制其他B2B上市公司的估值,尤其是在美國或者香港上市的B2B企業,慧聰網可能首當其衝。阿里無法鎖死B2B企業的發展空間,卻鎖死了他們的估值泡沫。

關於B2B的未來發展:阿里儼然不再是一個B2B公司,交易數據和信貸數據的積累與持續的推廣將把阿里打造成一個不折不扣的數據公司,乃至金融公司;而其他的B2B企業很難實現如此廣泛的系統性,B2B企業仍將在信息、數據、交易三者間尋找自己的最佳模型。

關於阿里報表中的海外業務,我的個人建議是把海外業務與阿里巴巴國際直接掛鉤(含阿里速貿通),因為這才是海外業務的真正含義。阿里的海外業務,目前簡單來說就是出口業務。在外貿集體不景氣下要求阿里一家獨大並不現實。另一方面,請不要忘了這部分業務的ARPU,遠高於阿里巴巴中國。對於阿里而言,我個人認為外貿未來會有很大的上升空間,無論是阿里巴巴國際的業務,還是阿里在美佈局的ShopRunner與11 Main。

作者微博:B2B行業資訊

作者網站:我愛B2B話題社區

$阿里巴巴(BABA)$ 的新變化 種IT的田

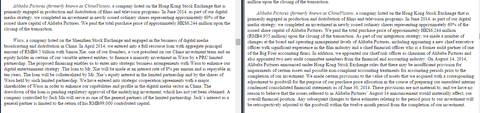

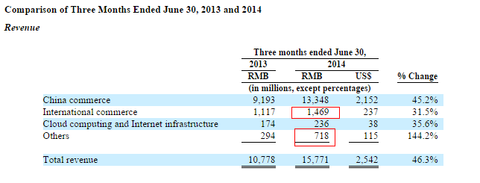

來源: http://xueqiu.com/7589343933/31133145$阿里巴巴(BABA)$ 的新變化,已完結。關於B2B和中小企業貸款的文章會另作。

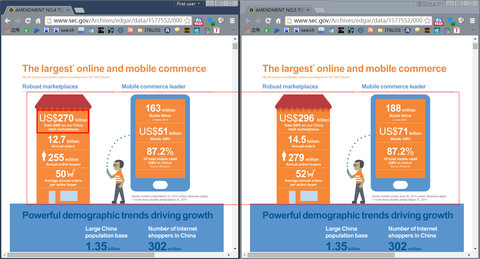

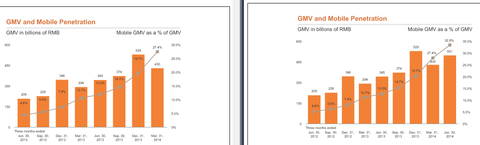

1.在計算GMV數據時,將計算時長從2014.3的12個月調整到2014.6的12個月,然後看到了總GMV在新的選取時間段較之前一版增長9.6個百分點;移動GMV增長39.2個百分點。增長的原因在於選取一年的節點不同。

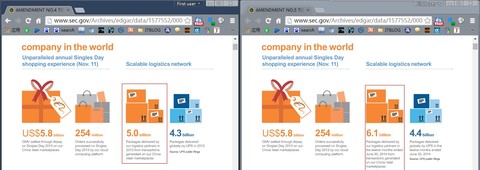

2.在新的統計時間段內,阿里旗下零售市場物流包裹數較之前增長22個百分點;對比的UPS增長2個百分點。

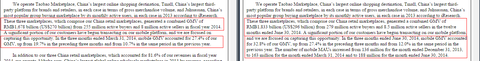

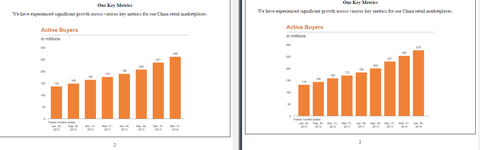

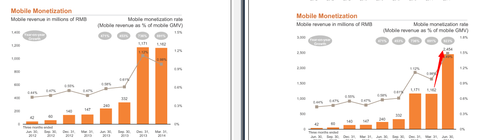

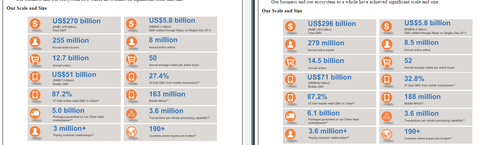

3.這里主要看一下這一時期活躍買家數和活躍賣家數的變化,同樣統計的是零售市場。分別是 279m vs 255m; 8.5m vs 8m。兩個主要用戶數據都在上漲。難道這證明了刷墻很重要?目前不得而知。往後看吧。之所以文字長度不一樣,是加入了三個時間點的移動月活數據的文字描述,136m-163m-188m

4.第四部分變化出現在主要指標上,這里個人覺得有意思的圖是第三張和第五張,第三張關註2014 Q1和2014 Q2增長曲線;第五張一定註意阿里雲增長率與中小企業貸款業務。別忘了後者未來要剝離哦。

p.s.求開放多圖上傳功能。

後面的三張表自然更新了4-6自然月的三個月數據與同比數據,節省時間跳過了。挖掘自己更感興趣的內容。原文F1 WATCH那里有,可以去看。往下追自己感興趣的數據去了。

5. 老規矩,我的眼球還是落在了中小企業貸款數據上。這的確是一部分高價值數據,至於這部分業務賣給阿里小微金服的對價問題暫時無法判斷,先放一放了。

6.很開心 之前判斷中小企業貸款業務營收將很快與1688持平的猜測得到了驗證。看圖說話。

7.阿里影業的事情在此做了更新以說明其中可能帶來的問題。不過對阿里來說,這個問題不影響其基本面。

8.阿里中小企業貸款業務營收的下一個目標是誰——阿里巴巴國際,目前營收比例大約1:2.有意思的是,如果我們判斷短期內(一年左右的時間)前者營收達到後者比例的話,是不是可以將阿里的對價與阿里B2B下市時的市值等若幹數據進行比對,來找下感覺。

9.1688的月度增長率高於2014財年的年度增長率,如果以Q2業績為基準,簡單*4,那麽1688的增長至少達到1/4。考慮到雙11的拉動,以及年底采購節,Q1阿里營收比例的關系,1688全年增長率30%-40%可期。

10.如果用同樣的邏輯看阿里巴巴國際,那麽情況就不是很理想了。全年預測增長率僅達到13.8%的水平。不過需要說明的是,在營收數字中暫未提及一達通平臺的貢獻。也就是說還有變量帶來更高增長的可能性。

陳文輝:不應盲目追求“全牌照” 防止“種了別人的田、荒了自己的地”

3月18日,保監會副主席陳文輝在中國發展高層論壇上表示,金融業存在六大方面的風險,對應地需要加強監管。

“金融業如果脫離了實體經濟,最後必然會出現系統性風險,這也是美國次貸危機產生的深層次原因。”陳文輝稱,當前金融領域存在資金空轉、以錢炒錢的現象,一些金融機構忘記本源,偏離主業,盲目搞全牌照,跑馬圈地,導致“種了別人的田、荒了自己的地”。

陳文輝認為,當前金融領域存在脫離實體經濟、偏離主業的風險,金融領域第三個風險在於金融機構公司治理。“金融機構有很強的外部性,”他表示,如果金融機構公司治理不健全,成為某些個人的牟利平臺,將會造成非常不良的影響。

第四個風險表現在激進經營。金融機構給市場的往往是穩健經營的形象,但是目前存在不同的金融機構在收益率上盲目攀比的情況。事實上,考慮風險等因素,各類金融機構的產品收益率不同是有合理性的,並非越高越好。

第五個風險是資產負債錯配風險。陳文輝認為,金融資產存在一定的錯配是正常的,也是金融機構利潤來源之一,但是現實中部分金融機構人為加大了短錢長配、長錢短配的問題,提高了風險。

第六是流動性風險。陳文輝表示,這是其他風險結果的體現,比如一些金融機構激進經營,不註重資產負債合理配置,最終很可能就會導致流動性風險。

“我們在應對這些風險上,要更新觀念,主動作為,”他認為,首先要樹立服務實體經濟的意識,實體經濟是立身之本,要將此作為基本規律貫徹到金融各個領域。

其次,金融創新要以提高效率為目標,反對以錢炒錢、自我膨脹的現象;第三,應堅持主業,金融各業之間差異不小,有的金融機構自己的事情還沒做好,卻“這山望著那山高”,金融業只有回歸本源、專註主業,才能提高核心競爭力;第四,要健全公司治理機制,金融機構要求股權分散有合理性,對於大股東擔任董事長要有約束,CEO最好是職業經理人,這將有利於公司治理,也有利於培養金融家;第五,要堅持審慎穩健的經營,有效防控金融風險;最後,要加強和改進監管,同時加強監管協調,讓監管長出“虎牙利齒”。在他看來,最近一次金融危機的發生,一個重要原因就是監管層對金融風險的熟視無睹。

Next Page