- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

廣弘控股:資產註入的現實很骨感 歲寒知松柏

來源: http://xueqiu.com/1272530506/33045330本文寫於2個月前,受人之邀從看資料到寫文章只用了一天時間倉促而成。前幾天我把$上海萊士(SZ002252)$ 的文章傳到網上後,發現還有些球友捧場,所以索性就把其它文章傳給了《證券市場周刊》賺點稿費,預計下周還有一篇關於$永輝超市(SH601933)$ 的文章發表。文章分析得很粗淺,請大家多批評指正。若能給朋友們提供一些思路或線索,那也算有點價值了。

===========================================================

今年2月份,$廣弘控股(SZ000529)$廣弘控股發布公告,公司大股東廣東省廣弘資產經營有限公司(以下簡稱廣弘公司)與廣東省商業企業集團公司(以下簡稱省商業公司)合並組建廣東省商貿控股集團有限公司,做為廣東省國資委旗下四大控股集團之一的廣弘公司將不再直接隸屬省國資委而是變成孫公司,新成立的省商貿控股集團則為廣弘公司的母公司。與此同時,聶周榮辭去了000529廣弘控股的董事長一職,由省商業公司的總經理周凱接任。周還兼任大股東廣弘公司的董事長及新成立的省商貿控股集團的總經理。

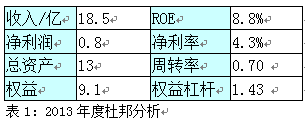

由於廣弘控股不僅是廣弘公司同時也是省商貿控股旗下唯一的上市平臺,在本輪國企改革的浪潮下,市場對其資產註入的預期強烈。二級市場最直觀的表現是今年以來股價上漲了50%,目前它的PE約70倍,PB6倍,公司凈資產僅9.6億元,收入18.5億元,但市值高達56.5億元。以公司的基本面來看,支撐16.5億的市值相對合理,也即剩下的40億是殼值。

按分析師大姐的話說,廣弘控股有個好爸爸,這個好爸爸就他這麽一個兒子。筆者想補充一句,他還有個好爺爺,這個好爺爺就他這麽一個孫子。資本市場對它資產註入的理想無疑是很豐滿的,但分析公司和大股東的財務資料後會發現,它既無好業務,也缺好管理,更沒有好價格,可以說現實其實很骨感。

主業食品盈利差,圖書缺空間

000529原名美雅集團,2008年底被廣弘公司借殼,通過置出原有資產和發行股份購買了廣弘食品100%股權、廣豐農牧 85.78%股權和教育書店100%股權。目前公司主業為食品和圖書發行,分別占收入的7成和3成,另外有參股廣州弘信小額貸款公司30%的股權。

過去5年,公司的收入從10.9億元增長到了18.5億元,年複合增長率約為11%。凈利潤從0.56億元增長到0.8億元,年複合增長率不到8%,今年中報更是0增長,成長乏力。

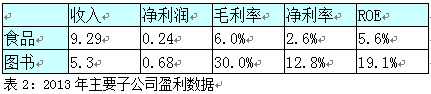

分業務看,占7成營收即12.99億元的食品行業,毛利率不到6%。其中肉類凍品收入9億元,毛利率僅2%,不過好在政府有3433萬的補貼。整個食品業務凈利潤率不到3%,ROE不到6%。了解冷鏈的人都知道,屠宰行業龍頭雙匯及金鑼眾品的凍品是基本沒有利潤的,雨潤更是錄得大幅虧損,凍品主要是因冷鮮肉供過於求或戰略儲備所需而經營的,目的主要不是為了賺錢而是為了減少虧損。所以,廣弘控股的核心主業“冷庫+市場”生意模式並不理想,盈利前景堪憂。

從上表2看,公司的圖書發行業務(主要是教材)盈利能力不錯。港股上市的00811新華文軒壟斷了四川省的教材出版發行業務,盈利能力也非常好,只不過這個受政府控制和保護的行業,成長空間有限。

財報細節表明公司缺好管理

通過閱讀公司的財報,筆者發現其會計政策激進、管理漏洞較多,對小股東也毫無回報可言,是典型的鐵公雞。

一、會計政策激進,虛增利潤

1、公司的應收款雖然整體賬齡不長,但是2、3、4年的賬齡卻才提10%、20%和50%的壞賬準備,明顯不夠謹慎;

2、公司的存貨主要是冷庫凍品,但1.8億元的庫存沒有計提過跌價準備;

3、公司的運輸設備折舊年限為6-10年,高於一般的避5年,折舊偏少。

二、管理漏洞較多

1、公司帳上有5.4億的銀行存款,占到總資產的4成,足夠生產經營所需,但卻貸款了0.88億。一年存款息400萬,僅0.8%的利率,貸款今年全年利息估計超過這一點存款息,不知道公司怎麽想的,至少說明資金運用有問題;

2、公司有1028人,2013年薪酬1.05億元,人均10萬元也不算低。但關鍵的問題是,占20%的管理人員,薪酬占到了一半,人均年薪超過20萬,銷售人員118人,薪酬0.258億人均也有20萬。這也就是說,占大部分的生產員工,人均年薪僅3.5萬元,兩極分化嚴重。這樣的薪酬結構如何激勵員工呢?

3、雖然公司控股自營的廣東教育書店有限公司的圖書業務盈利數據理想,ROE高達19%。但仔細觀察其參股3-4成的60家教育書店,2333萬元的凈資產一年利潤貢獻710萬元,ROE高達30%,遠高於自營的19%,這說明公司自營的管理水平並不理想,只不過依靠壟斷躺著也能收錢而已。

三、主業雜亂、漠視小股東

1、公司業務主要是食品冷鏈和圖書,這兩塊業務毫無協同因素可言。但公司去年卻還參股小貸公司,有點不務正業的感覺。更難以理解的是,公司去年還發公告準備投資5050萬元合資成立一家做塑料的生物科技公司。一家年收入不到20億,利潤不到1億的公司,為什麽不花心思做大做強主業,卻四處多元化投資呢?

2、公司過去數年一直不分紅,理由是雖然上市公司有利潤,但母公司無可分配利潤,故意避開證監會3年分紅不低於可分配利潤30%的強制規定。由於其母公司自身現在沒有業務,帳上躺著6.7億的虧損,而合並報表的累計虧損雖然不斷下降到2.5億元,但只要子公司不分紅給母公司,那麽母公司賬上的虧損就可以永遠掛著,上市公司就永遠不需要分紅給小股東,這厚道嗎?

大股東無優質資產可註入

廣弘控股之所以股價表現強勁,主要原因是市場對大股東的資產註入預期強烈,這導致殼值高達40億元。主業圖書可對標00811新華文軒,市場給的PE是10倍,主業食品和冷鏈盈利能力差,PE定價應該更低。兩者合計利潤0.8億,哪怕是給20PE也只值16億元。

若以PB來定價,不到10億的凈資產,加上番禺掛牌出售的土地可增值1億,以及其它可能的土地增值(08年資產註入時已經重估過一次),估值16億也不算少了,所以對應目前56.5億的市值,多出的40億就是資產註入的預期。

假設公司通過增發加現金方式收購大股東價值50億的資產,5億的凈利潤,給10倍的低PE,那麽收購後公司市值會在100億左右,利潤6億,PE16倍,算是基本合理。但問題是,他真的有一個好爸爸、一個好爺爺可以抱大腿嗎?

大股東廣弘公司的網站顯示,其擁有綠色食品、醫藥健康、新材(原)料、宜居宜業宜旅四大主業和上市公司“廣弘控股”,所屬行業涉及食品、醫藥、國際貿易、有色金屬、教育發行、糧油、飼料、房地產、旅遊酒店及物業管理等。咋看起來,可註入的優質資產似乎很多,但真實情況又如何呢?

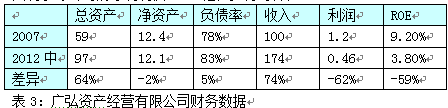

通過查詢08年借殼重組時披露的大股東財報,包括當時擬註入上市公司的3項資產在內,2007年廣弘公司總資產為59億,凈資產12.4億,負債率78%。收入100億,利潤1.2億,ROE9.2%。換句話說,扣減掉擬註入的3項資產後,利潤已經所剩無幾!

通過查詢中國貨幣網,廣弘公司曾於2012年發行過短期融資券,截止2012年中報,公司總資產97億元,凈資產12.1億元,負債率83%,比07年進一步升高了。半年收入87億,但歸屬於母公司的凈利潤僅0.23億,少得可憐,ROE3.8%。

也就是說,經過4年的發展,雖然廣弘公司的總資產和收入規模都有所增大,但凈資產減少了0.3億元,凈利潤也大幅倒退了,並且這還是包括上市公司廣弘控股在內的,若減除上市公司則基本是0利潤。

既然大股東的資產是這樣的質量,那小股東還有什麽可預期的呢?有朋友會說今年2月份新認的好爺爺廣東省商貿控股集團有限公司下邊有半個新爹廣東省商業企業集團公司可能值得期待。筆者未找到省商業企業集團的財務資料,只能查到其旗下的廣東省華大物流總公司是廣東省現代物流龍頭企,公司擁有商品貿易、現代物流、市場和物業經營三大主業,在廣州市擁有專業市場、物流園區、寫字樓、酒店等占地面積45萬平方米,有專用碼頭和鐵路專線,物流配送零售終端1000多家。

省商業企業集團的物流理論上可以與廣弘控股的冷鏈協同,但一則廣弘控股主要是做肉類凍品和食品,並不是物流為主;二則可註入的物流資產盈利幾乎還未可知,市場估值也不見得看好;三是省商業企業集團畢竟只是廣弘控股的大股東的新兄弟企業,會不會註入很難確定。

如此看來,廣弘控股的爸爸不但不好還相當爛,爺爺也難期待,而自身不硬也打不了鐵。其資產註入的預期不確定性很大,但股價卻已經先行。所以,理想雖然很豐滿,但現實卻很骨感。

歲寒知松柏

2014.9.11

PermaLink: https://articles.zkiz.com/?id=119497

Next Page