- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

七虧二平一人賺 魏員外

http://xueqiu.com/4199202048/29662833很多人對A股是哀其不幸、怒其不爭,好像全世界就數A股最不爭氣,賠錢也不是因為自己水平問題,而是A股制度不完善等等。

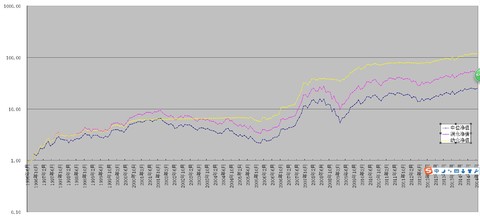

可惜,下面這幅圖將無情地戳破某些人的遮羞布,所謂的七虧二平一人賺,都是no zuo no die 。

查看原图 在圖上的三個淨值中,黃線所代表的「動態淨值」,其實是非常值得商榷的,因為它實際上相當於使用了「未來函數」,在1996年時就知道了未來18年間的估值中樞,在此基礎上高拋低吸。而紅線所代表的「滿倉淨值」,基本上就沒什麼問題了,數量化選股的多因子策略,華爾街可是已經有好幾十年歷史了,只不過那個時候A股估計沒有人在用,我就更不用說了,還在上中學呢。

查看原图 在圖上的三個淨值中,黃線所代表的「動態淨值」,其實是非常值得商榷的,因為它實際上相當於使用了「未來函數」,在1996年時就知道了未來18年間的估值中樞,在此基礎上高拋低吸。而紅線所代表的「滿倉淨值」,基本上就沒什麼問題了,數量化選股的多因子策略,華爾街可是已經有好幾十年歷史了,只不過那個時候A股估計沒有人在用,我就更不用說了,還在上中學呢。真正戳中人痛點的是「中位淨值」,每個月全部A股中的「簡單算術平均收益」累積起來,這221個月居然可以達到24.94,年復合收益19.08%。呃,也就是說,假如有這麼一家基金,自1996年初開始,始終堅持每個月初都把資金平均的分配給全部A股的每一隻股票,下個月初把資金再平衡一次,就這麼傻瓜一樣的機械操作,收益就差不多攆上巴菲特了,你有沒有淚奔的衝動?

PermaLink: https://articles.zkiz.com/?id=102232

格雷厄姆的思辨智慧:極高明而道中庸 魏員外

來源: http://xueqiu.com/4199202048/35823462原文鏈接:http://blog.sina.com.cn/s/blog_b4b68d920102vhc8.html …

格雷厄姆不僅是一位投資家,更是一位投資教育家。他的著作和演講中處處閃爍著中庸思想的光芒。正是這種不偏不倚、左右逢源的思辨體系和對不同觀點的寬容精神,才使得價值投資成為流芳百世的重要投資哲學。我們不妨列舉A股市場兩個最具爭議性的話題,來了解一下格雷厄姆的思辨智慧。

1、定性分析與定量分析

格雷厄姆是一個不折不扣的“先定量後定性”的投資人。他認為企業過去的和當下的財務數據是真實的存在,是可以作為未來幾年投資參考指標的。尤其是企業的凈資產、過去7—10年的平均收益、長期穩定的現金分紅,都可以作為重要的數量化選股標準。但是定性分析則需謹慎地展開。

例如優秀的管理層是A股市場人士津津樂道的話題,如格力的管理層、海爾的管理層、家化的管理層、佛山照明的管理層,都曾經為股票的估值加了不少分。但是格雷厄姆指出:管理層是否優秀已經在財務指標中得到了反映,因為長期來看,優秀的管理層必然對應著優秀的財務報表。但是如果單獨把管理層作為一項重要的考察指標,由於摻雜了個人的感情因素,則極有可能造成高估(家化和佛山照明是極好的例子)。這種情形如同藝術體操的評分一樣,因其摻雜了裁判的個人因素,其評判結果必然不如百米賽跑的計時制來得公正。

再比如行業前景,由於人們把世俗的觀念引入到了股票市場,形成了價值投資就是“在好行業里面選好企業”的固化模式。但是這種主流風格能為大多數業余投資者帶來理想的收益嗎?顯然不能。西格爾的跨度50年的研究已經表明,舊經濟領域里的煙草、石油、醫藥、消費行業,其長期回報率遠遠地超過了新生的高科技行業,最有前景行業的企業創造的利潤總是流向了它的創立者,並通過一定的方式返還給了消費者,而在二級市場的投資者只能是科技盛宴的買單者。同樣,在A股市場,以創業板為代表的新經濟的受益者是那些具有超凡智慧和眼光的創業者們,是國家和政府官員,是風投公司,是公司大股東和高管,還有“他們的老領導、同學、二奶、司機以及拍了他們裸照的人”(網友“簡直”的一句話,形象、生動、貼切)。想想也是,這麽一桌豐盛的晚宴,一群大鱷們狼吞虎咽之後,還能給小散戶剩下什麽?不就是殘羹剩飯嗎?所以,格雷厄姆反複告誡我們普通投資者切莫被行業的優秀前景所迷惑——“你不可能在這個行業通過選擇股票戰勝專業投資者”。

那麽,定性分析就不重要了?當然不是。一方面,如果定性分析得出的結論不足以支持定量分析的結論,那麽照樣可以否決我們的投資決定,這恰似政府部門考察企業所設置的“安全生產一票否決制”。如果企業高層和政要走得太近,如果企業的誠信出現了問題,如果高管出現了違規交易,這些問題足以讓我們對這家企業退避三舍;而另一方面,“如果分析家能夠用非常有利的質的因素來支持足夠的數字記錄,那麽投資的信心就可以更強。”

我認為格雷厄姆這種辯證思維是極具 “普世價值”的。業余投資者不要受市場鼓噪的影響,先根據穩妥的定量標準選擇一些低估值的安全品種,然後再用定性的標準去淘汰掉其中的具有“道德風險”或“商業風險”的股票,剩余的做一個分散組合。這樣既可以避免定性分析所誘發的“情感沖動”,也可以充分發揮定性分析的“監管作用”。

2、企業價值和股市價值

如果一家企業沒有上市,它就沒有股市價值。但是如果一家企業來到股市,就必然的具備了雙重屬性——企業價值和股市價值。如何把兩者的關系統一起來,就成為一位股市投資者所面臨的重要課題了。

但是我們看到,在巴菲特引入中國之後的10余年時間里,在A股市場,無論是價值投資圈還是成長投資圈,對於股票的企業屬性的重視程度是遠遠超過了股票的市場屬性的,以至於有很多人把股票的企業價值和市場價值完全對立起來,誰要是談市場價值(股價),誰要是顧忌市場波動,誰就不是真正的價值投資者(這種現象2007年張誌雄先生就已提出了批評)。讓我們看看格雷厄姆是如何處理兩者關系的。

內在價值是企業分析的基石,但格雷厄姆認為“內在價值是一個難以把握的概念。一般來說,它是指一種事實——比如資產、收益、股息、明確的前景——作為根據的價值,它有別於受到人為操縱和心理因素幹擾的市場價格。”這句話未免讓人感到沮喪,我們學習價值投資,不就是為了準確地搞清楚一家企業的內在價值是多少,然後和股價一比較,做出買或賣的決策嗎?

不要緊,下面的這句話已經告訴你怎樣去做了。“關鍵的一點是證券分析的目的並不是要確定某一證券的內在價值到底是多少,而是只需搞清楚其內在價值是否足夠——例如,足以為其債券提供保障,或足以證明應該購買這種股票——或者是否比市場價格高或低。”

格雷厄姆舉了萊特航空公司的實例來解釋自己的觀點:在1922年,航空股票興起之前,“萊特航空公司”的股票在紐約股票交易所上市,價格只有8美元。而它當時的股息有1美元,某些年份的每股收益達2美元,每股現金資產則超過8美元。在此通過分析可以得到的結論是其內在價值要高於市場價格。

如果在1928年再來觀察這支股票,當時它的市場價格已經達到每股280美元。每股收益是8美元,在1927年只有3.77美元。每股股息2美元,每股凈資產不到50美元。分析這些數字將得出一個確信無疑的結論:其市場價格反映的主要是對該公司前景的推測,也就是說其內在價值要比市場價格低很多。

格雷厄姆指出:分析家很難算出“萊特航空公司”在1922年應該值每股20美元或每股40美元——或在1929年應該值每股50美元或80美元。幸運的是,他們無須算出這些數字就可以知道每股8美元的價格是具有吸引力的,而每股280美元的價格則過高了。

由此看來,格雷厄姆既不是一位純粹的“企業派”,也不是一位純粹的“市場派”,而是一位以內在價值為體,股市價值為用的中間派。把企業價值與股市價值割裂開來甚至對立起來,有違格雷厄姆的本意。

在集中與分散、國企與民企、傳統與新興、大盤與小盤、成長與價值等許多讓我們爭論不休的問題上,或許格雷厄姆的思辨智慧能給我們一些有益的啟示。格雷厄姆中庸的思辨方式體現的是開放、包容、寬和的精神,這種精神正是美國多元文化的象征。中庸之道本來是中華民族的國粹,但2000多年的封建專制文化已經把這一國粹基本上消滅殆盡,剩下的只有“非白即黑”的思維定式了。今天,我們反而要倒過來向格雷厄姆這個西方人學習中庸之道了。

PermaLink: https://articles.zkiz.com/?id=129306

2000年網絡股的回憶 魏員外

http://xueqiu.com/4199202048/367899692000年網絡股的瘋狂,其實我並未曾參與,但是凡走過,必留下痕跡,讓我們看著K線,緬懷一下當年的幾個網絡龍頭吧。1、下面這幅圖是當時的網絡龍頭綜藝股份,曾經搞過一個什麼8848網站,靠著這麼個電子商務概念,上市後短短幾年的功夫,復權價於2000年2月份一度衝至278元,相比上市價格翻了十多倍,而同期上證指數不過上漲了不足50%。可惜直至今日,復權價也不過266元,當年最高點買入的那位兄弟,如果不賣的話,十多年了還沒解套呢。

當今可與之相提並美的,大概也就是樂視網吧,雖然從估值上來看還稍遜一籌,但是漲幅反而更狠一些,復權價已經是二十多倍了,或許是因為畢竟好歹造了點兒東西出來,不是一個純粹的概念,興許以後能死的好看點兒。

2、億安科技這只股票,曾經叫深錦興,現在叫寶麗來,靠著一個納米概念,成為A股歷史上第一隻百元股,從94年低點算起至泡沫破裂,階段最大漲幅六十多倍,據說曾有一個老太太以2元的價格買了一萬多股,後來把這事兒忘了,後來108元清倉,也不知道是真是假。而相比之下另外一位大叔就慘了,該股衝破百元時,看好該股想買錢卻不夠買一手的,後來跌到80元時終於買得起了,歡天喜地的買了,結果卻一口氣的腰斬腰斬再腰斬,在2005年甚至跌得只剩下個位數,連一折都不到了。

這種瘋狂的勁頭,上海鋼聯大概和它有的一拼,一個沒多大實際意義的平台,就讓其復權價上漲了二十多倍,這和那個始終拿不出產品的納米科技有毛的區別啊,坐等圍觀花樣跳水。

3、海虹控股漲幅倒是沒億安科技這麼兇殘,最大漲幅也就是四十多倍吧,但是為啥能上班能,因為這丫的從17塊多到83塊多,是靠著一路漲停衝上來的,最坑爹的是,那時候它還是個ST股,每天只能漲5%,一路天梯,相當的壯觀。現在這只股票倒是不但解套還有得賺,至於曾讓它輝煌無限的中公網站,呃,你們聽過麼,還記得麼?

我覺得華數傳媒和它挺像的,都是從爛股華麗轉身變成高富帥,走上人生巔峰,上市初期還都是同樣的走勢慘不忍睹,只是華數傳媒更坎坷些,停牌了好久好久哦。海虹曾經勾搭過迪斯尼,華數這要搞新傳媒,就看誰死法更娛樂吧。

其實當年奇葩還有很多,譬如東方電子、清華同方、中關村……現在的奇葩也不少,譬如銀之傑、掌趣科技、網宿科技……真是不勝枚舉,反正呢,最後的下場都是相當的顯而易見,區別僅在於死法的花樣不同罷了。三十倍的PB,就意味著得連續維持十五年25%的增長,才能得到相當於5%的債券收益,而這種利潤增速,請問兩千多家A股中,有幾個能連續十五年做到的,就這麼被別具慧眼的你找到了?少做點夢吧。

PermaLink: https://articles.zkiz.com/?id=132647

Next Page