- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

路邊的野花不要采,什麼樣的股票不要買? 刺蝟偷腥

http://xueqiu.com/8223138566/24619530需要規避的股票有很多,總結一下給自己戴個緊箍咒,列舉出來以後有待完善:

1、利潤倒退的企業儘量不要買,小心正在下沉的泰坦尼克號,低PE誘惑很可能是個陷阱。美好生活在等待能歸家的人,別把自己綁在通向死亡的軌道上,逆襲失敗的概率一般都大於成功的概率。

2、還沒成為行業專家之前儘量不要買,連行業的波特五力都沒弄懂那就是瞎買。嚴格一點說,如果自己不是潛在消費者,沒有貨比三家的經歷,看再多財報,搜再多新聞,本質上也還是個半吊子。這種情況下儘量不要買。

3、對小股民不尊重的上市公司不要買,特別是那種證券部形同虛設的公司,別人都懶得理你,又何必去熱臉貼冷屁股?

4、沒有通過深入研究,得出至少一張投資底牌之前不要買!巴菲特也好,索羅斯也好,內幕交易的人也好,凡能賺大錢的人在出手之前心裡面就至少有一張大概率獲勝的底牌了,知道自己的行動能夠靠怎樣的核心優勢來支撐。那些不動腦筋的人,往往只能寄望於運氣。

5、一切不以價值為中心的買入理由都是浮云,任何時候不要想著賺錢!選股時候人定勝天,價值回歸交給上帝。價值是衡量是否賣出的唯一條件。

6、對國企的估值要儘量保守,多打折,能不買就不買。一是管理層不值得信任,容易出現偷雞摸狗的小動作,二是官僚主義盛行容易導致經營效率低下,三是容易蔑視小股東,把小股東玩弄於掌骨之間。不要妄想那些人有什麼職業道德,職業操守,這裡是腫國,只要有齷齪的溫床,他們就一定會幹出一些齷齪的事情,遊戲規則使然,不成群成堆地齷齪是坐不上那個位置的。當然,例外的聖人還是會有一些,不一棒子打翻一船人。千萬不要因為信任管理層作為理由而買入一支股票。

7、節操無下限的公司不要買,國內的眾多毒奶企業不要買,貴州茅台控制媒體死不認錯之類的企業儘量不要買,廣藥這種自己無能便仗著霸權搶人家商標的企業儘量不要買。 跟流氓為伍,遲早被流氓坑爹。

8、受到質疑卻扭扭捏捏的企業不要買,茅台再一次中槍,還有康美藥業之流,蛇鼠一窩。

9、護城河不夠堅固的儘量不要買。到處都產能過剩,沒兩把刷子還怎麼混?

10、買之前給自己一個簡短的理由,如果不是很有必要能馬上說服自己,那就忍住暫時不要買,回頭再做功課去。

PermaLink: https://articles.zkiz.com/?id=70191

2014年巴菲特致股東的信摘錄 刺蝟偷腥

http://xueqiu.com/8223138566/279103862014年巴菲特致股東的信摘錄

翻譯 by 刺蝟偷腥

「像做生意一樣對待投資,是最聰明的。」--本·格雷厄姆,《聰明的投資者》

引用本·格雷厄姆的話作為這封信的開場白是合適的,因為我很感激能從他那瞭解到關於投資的想法。我在後面會談到本,甚至很快會談到普通股,但首先我想和你聊聊,在很久以前我曾做過的兩個小小的非股票投資。儘管它們都沒有明顯地改變我的淨值,但還是能帶來些啟發的。

這故事始於1973至1981年的內布拉斯加州,當時美國中西部的農場價格暴漲,因為大家普遍認為惡性通貨膨脹要來了,而且小鄉鎮銀行的貸款政策還火上澆油。然後泡沫爆了,導致價格下跌50%甚至更多,摧毀了那些舉債經營的農民和他們的債主。在那場泡沫餘波中倒閉的愛荷華州和內布拉斯加州的銀行,數量比我們最近這次大蕭條中倒閉的還要多五倍。

在1986年,我從FDIC(聯邦存款保險公司)那買下了一個400英畝的農場,坐落在奧馬哈北部50英里處。這花了我28萬,此價格比前幾年一家倒閉了的銀行批給農場的貸款還要少得多。我根本不懂怎樣去經營一個農場,好在有個熱愛農活的兒子。我從他那得知這農場能生產多少蒲式耳的玉米和大豆,經營費用會是多少。通過這些預估,我計算出這農場當時大概能有10%的正常回報。我還認為生產力會隨時間而提高,農作物價格也會越來越高。後來這些預期都得到了印證。

我不需要有與眾不同的知識或智商來得出結論,這項投資不會有向下的趨勢,而是有潛在的,會實質向好的趨勢。當然了,可能偶爾會歉收,或是價格有時讓人失望。那又如何?總會有些非常好的年份嘛,我完全不會有任何壓力去賣掉這塊資產。現在,28年過去了,這農場的收入翻了三倍,它的價值已是我支付價格的五倍甚至更多。我還是對農活一無所知,最近才第二次去實地看了看。

在1993年,我做了另外一個小投資。那時我還是所羅門的CEO,所羅門的房東賴瑞·西弗史丹告訴我,有個清算信託公司打算要賣掉紐約大學鄰近的一塊商業地產。泡沫再次爆破了,這次波及到商業地產,這個清算信託公司專門用於處置那些倒閉儲蓄機構的資產,正是這些機構樂觀的貸款政策助長了這場鬧劇。

這裡的分析依舊簡單。就像那農場的例子中,該資產的無槓桿當期收益率大約為10%。但資產正被清算信託公司低效率經營著,如果把一些空置的商店出租,它的收入將會增加。更重要的是,佔地產項目約20%面積的最大租戶支付的租金大約為5美元一英呎,而其他租戶平均為70美元。9年後,這份廉價租約的到期肯定會帶來收入的顯著增長。這資產的位置也是極好的,畢竟紐約大學跑不了。

我加入了一個小團體來收購這棟樓,賴瑞和佛瑞德·羅斯也在其中。佛瑞德是個有經驗的高級房地產投資者,他和他的家族將管理這項資產。這些年也確實由他們經營著。隨著舊租約的到期,收入翻了三倍,現在的年分紅已超過我們初始投資額的35%。此外,原始抵押分別在1996年和1999年被再融資,這種手段允許進行了幾次特別分紅,加起來超過了我們投資額度的150%。我到今天為止還沒去看過這項資產。

從那農場和紐約大學房地產獲得的收入,很可能未來幾十年內還會增長。儘管收益並不具有戲劇性,但這兩項投資卻是可靠且令人滿意的,我會一輩子持有,然後傳給我的孩子和孫子。

我說這些故事是為了闡明一些投資的基礎原則:

· 獲得令人滿意的投資回報並不需要你成為一名專家。但如果你不是,你必須認清自己的侷限性並遵循一套可行的方法。保持簡單,不要孤注一擲。當別人向你承諾短期的暴利,你要學會趕緊說「不」。

· 聚焦於擬投資資產的未來生產力。如果你對某資產的未來收入進行了粗略估算,卻又感到不安,那就忘了它繼續前進吧。沒人能估算出每一項投資的可能性。但沒必要當個全能者;你只要能理解自己的所作所為就可以了。

· 如果你是聚焦於擬投資資產的未來價格變動,那你就是在投機。這本身沒什麼錯。但我知道我無法成功投機,並對那些宣傳自己能持續成功的投機者表示懷疑。有一半人第一次扔銅板時能壓對寶;但這些勝利者如果繼續玩下去,沒人能擁有贏利為正的期望值。事實上,一項既定資產最近的價格上漲,永遠都不會是買入的理由。

· 通過我的兩個小投資可以看出,我只會考慮一項資產能產出什麼,而完全不關心它們的每日定價。聚焦於賽場的人才能贏得比賽,勝者不會是那些緊盯記分板的人。如果你能好好享受週六週日而不看股價,那工作日也試試吧。

· 形成自己的宏觀觀點,或是聽別人對宏觀或市場進行預測,都是在浪費時間。事實上這是危險的,因為這可能會模糊你的視野,讓你看不清真正重要的事實。(當我聽到電視評論員油嘴滑舌地對市場未來走勢進行臆想,我就回想起了米奇·曼托的尖酸評論:「你都不知道這遊戲有多簡單,直到你走進那個演播廳。」)

我的兩項購買分別是在1986年和1993年完成。決定進行這些投資的時候,當時的經濟狀況、利率或是下一年(1987和1994年)的證券市場走勢,對我來說都不重要。我已經記不起當時的頭條新聞,或是權威人士說了些什麼,不管別人怎麼說,內布拉斯加州的玉米一直在生長,學生也會聚集在紐約大學。

在我的兩個小投資和股票投資之間,有個重要的區別。那就是股票會讓你知道所持股份的實時定價,而我卻從沒見過對我農場或紐約房地產的報價。

證券市場的投資者有個極大的優勢,那就是他們的持股有寬幅波動的估值。對於一些投資者來說,確實如此。畢竟,如果一個穆迪的朋友,每天圍著我的財產對我喊出報價,願意以此報價來買我的農場,或將他的農場賣給我,並且這些報價會根據他的精神狀態,在短期內劇烈變化,我到底該怎樣利用他這種不規律的行為來獲利?如果他的日報價令人可笑地低,並且我有閒錢,我就會買下他的農場。如果他喊出的報價荒謬地高,我要麼就賣給他,或是繼續耕種。

然而,股票的持有者往往容易被其他持股者的反覆無常和不理性所影響,搞到自己也不理性。因為市場上的噪音太多了,包括經濟狀況、利率、股票的價格等等。一些投資者認為聽權威人士的意見很重要,更糟糕的是,還認為參考他們的評論來投資很重要。

那些擁有農場或房子的人,能夠默默持有資產幾十年,但當他們接觸到大量的股票報價,加上評論員總在暗示「別一直坐著,來買賣吧!」,他們往往就會變得狂熱起來。對於這些投資者來說,流動性本來是可以擁有的絕對優勢,現在卻變成了一種詛咒。

一個閃電崩盤或是其他極端的市場震盪,對投資者所造成的傷害,並不會比一個古怪且愛說話的鄰居對我農場投資的傷害來得大。事實上,下跌的市場對真正的投資者來說,是有幫助的,如果當價格遠低於價值的時候,他手裡還有錢可用的話。在投資的時候,恐懼的氛圍是你的朋友;一個歡快的世界卻是你的敵人。

在2008年底發生的,嚴重的金融恐慌期間,即使一個嚴峻衰退正在明顯地形成,我也從未想過要賣出我的農場或是紐約房地產。如果我100%擁有一項具良好長期前景的穩固生意,對我來說,哪怕是稍微考慮要拋售它,都會是非常愚蠢的。我持有的股票就是好生意的一小部分,那為什麼要賣出呢?準確的說,每一小部分或許最後會讓人失望,但作為一個整體,他們一定能做好。難道有人真的相信,地球會吞沒美國驚人的生產性資產和無限的人類創造性?

當查理·芒格和我買股票時,我們會把它當成是生意的一部分,我們的分析與買下整個生意時所思考的內容非常相似。我們一開始會判斷自己能否容易地估計出,資產未來五年或更久的收入範圍。如果答案是肯定的,並且處於與我們估算底線相對應的合理價格內,我們就會購買這股票(或生意)。但是,如果我們沒有能力估算出未來的收入(經常會遇到這種情況),我們就會簡單地繼續前行,繼續尋找下一個潛在標的。在我們一起合作的54年裡,我們從未因宏觀或政治環境,或其他人的看法,而放棄具有吸引力的收購。事實上,當我們做決定時,這類因素想都沒想過。

但至關重要的是,我們認清了自身的能力圈邊界,並乖乖地呆在裡面。即使這樣,我們還是在股票上和生意上都犯了些錯誤。但它們發生時都不是災難型的,例如在一個長期上升的市場中,基於預期價格行為和慾望導致了購買。

當然,大多數投資者並沒有把商業前景研究當作是生活中的首要任務。如果夠明智的話,他們會知道自己對具體生意的瞭解不足,並不能預測出他們未來的獲利能力。

我給這些非專業人士帶來了好消息:典型的投資者並不需要這些技巧。總的來說,美國的商業一直做得很好,以後也會繼續好下去(然而可以肯定的是,會有不可預測的忽冷忽熱出現)。在20世紀,道瓊斯工業指數從66上漲到11497,不斷上升的股利支付推動了市場的發展。21世紀,將可以看到更多的盈利,幾乎必然會有大量的收穫。非專業人士的目標不應是挑選出大牛股,他或他的外援都是辦不到的,但應該持有各種生意的一部分,總的合起來就會有很好的表現。一個低成本的S&P500指數基金就能滿足這個目標。

這是對非專業人士說的「投資是什麼」。「什麼時候投資」也是很重要的。最危險的是膽小的或新手的投資者在市場極度繁榮的時候入場,然後看到賬面虧損了才醒悟。(想起巴頓·比格斯最近的觀察:「牛市就像性愛,在結束前的感覺最好。」)投資者解決這類錯時交易的方法是,在一段長時間內積攢股份,並永遠不要在出現壞消息和股價遠低於高點時賣出。遵循這些原則,「什麼都不懂」的投資者不僅做到了多樣化投資,還能保持成本最小化,這幾乎就能確信,可以獲得令人滿意的結果。實際上,相對於那些知識淵博,但連自身弱點都看不清的專業投資者,一個能實事求是面對自己短處的純樸投資者可能會獲得更好的長期回報。

如果「投資者」瘋狂買賣彼此的農地,產量和農作物的價格都不會增長。這些行為的唯一結果就是,由於農場擁有者尋求建議和轉換資產屬性而導致的大量的成本,會使總的收入下降。

然而,那些能從提供建議或產生交易中獲利的人,一直在催促個人和機構投資者要變得積極。這導致的摩擦成本變得很高,對於投資者來說,總體是全無好處的。所以,忽視這些噪音吧,保持你的成本最小化,投資那些股票就像投資你願意投資的農場一樣。

我該補充一下,我的財富就在我嘴裡:我在這裡提出的建議,本質上與我在遺囑裡列出的一些指令是相同的。通過一個遺囑,去實現把現金交給守護我老婆利益的託管人。我對託管人的建議再簡單不過了:把10%的現金用來買短期政府債券,把90%用於購買非常低成本的S&P500指數基金(我建議是先鋒基金VFINX)。我相信遵循這些方針的信託,能比聘用昂貴投資經理的大多數投資者,獲得更優的長期回報,無論是養老基金、機構還是個人。

現在說回本·格雷厄姆。我在1949年買了本所著的《聰明的投資者》,並通過書中的投資探討,學到了他大部分的想法。我的金融生涯隨著買到的這本書而改變了。

在讀本的書之前,我仍在投資的環境外徘徊,鯨吞著所有關於投資的書面資料。我閱讀的大多數內容都使我著迷:我嘗試過親手畫圖,用市場標記來預測股票走勢。我坐在經紀公司的辦公室,看著股票報價帶捲動,我還聽評論員的講解。這些都是有趣的,但我並不為之顫抖,因為我還什麼都不懂。

相反地,本的想法能用簡練易懂的平凡文字,有邏輯地去闡明(沒有希臘字母或複雜的公式)。對我來說,關鍵點就是最新版第八章和第二十章的內容,這些觀點引導著我今日的投資決策。

關於這本書的幾個有趣花絮:最新版包括了一個附錄,裡面描述了一個未被提及的投資,是關於本的幸運投資的。本在1948年,當他寫第一版書的時候進行了收購,注意了,這個神秘的公司就是政府僱員保險公司Geico。如果本當時沒有看出還處於初創期的Geico的特質,我的未來和伯克希爾都將會大大的不同。

這本書1949年的版本還推薦了一個鐵路股,當時賣17美元,每股盈利為10美元。(我佩服本的一個原因就是他有膽量使用當前的例子,如果說錯了就會讓自己成為被嘲諷的對象。)某種程度上,低估值是由於當時的會計準則造成的,那時候並不要求鐵路公司在賬面盈餘中體現出子公司的大量盈餘。

被推薦的股票就是北太平洋公司,它最重要的子公司是芝加哥,伯靈頓和昆西。這些鐵路現在是北伯林頓鐵路公司的重要組成部分,而伯克希爾現今完全擁有北伯林頓鐵路公司。當我讀這本書的時候,北太平洋公司的市值約為4000萬美元,現在它的繼承者每四天就能賺這麼多了。

我已記不起當時花了多少錢來買《聰明的投資者》的第一版。無論花了多少錢,都可以強調出本的格言:價格是你支付出去的,價值是你所獲得的。我做過的所有投資當中,買本的書就是最好的投資(我買的那兩本結婚證除外)。

------------------------------------------------------

原文如下:

Buffett's annual letter: What you can learn from my real estate investments

「Investment is most intelligent when it is most businesslike.」 –Benjamin Graham, The Intelligent Investor

It is fitting to have a Ben Graham quote open this essay because I owe so much of what I know about investing to him. I will talk more about Ben a bit later, and I will even sooner talk about common stocks. But let me first tell you about two small nonstock investments that I made long ago. Though neither changed my net worth by much, they are instructive.

This tale begins in Nebraska. From 1973 to 1981, the Midwest experienced an explosion in farm prices, caused by a widespread belief that runaway inflation was coming and fueled by the lending policies of small rural banks. Then the bubble burst, bringing price declines of 50% or more that devastated both leveraged farmers and their lenders. Five times as many Iowa and Nebraska banks failed in that bubble's aftermath as in our recent Great Recession.

In 1986, I purchased a 400-acre farm, located 50 miles north of Omaha, from the FDIC. It cost me $280,000, considerably less than what a failed bank had lent against the farm a few years earlier. I knew nothing about operating a farm. But I have a son who loves farming, and I learned from him both how many bushels of corn and soybeans the farm would produce and what the operating expenses would be. From these estimates, I calculated the normalized return from the farm to then be about 10%. I also thought it was likely that productivity would improve over time and that crop prices would move higher as well. Both expectations proved out.

I needed no unusual knowledge or intelligence to conclude that the investment had no downside and potentially had substantial upside. There would, of course, be the occasional bad crop, and prices would sometimes disappoint. But so what? There would be some unusually good years as well, and I would never be under any pressure to sell the property. Now, 28 years later, the farm has tripled its earnings and is worth five times or more what I paid. I still know nothing about farming and recently made just my second visit to the farm.

In 1993, I made another small investment. Larry Silverstein, Salomon's landlord when I was the company's CEO, told me about a New York retail property adjacent to New York University that the Resolution Trust Corp. was selling. Again, a bubble had popped — this one involving commercial real estate — and the RTC had been created to dispose of the assets of failed savings institutions whose optimistic lending practices had fueled the folly.

Here, too, the analysis was simple. As had been the case with the farm, the unleveraged current yield from the property was about 10%. But the property had been undermanaged by the RTC, and its income would increase when several vacant stores were leased. Even more important, the largest tenant — who occupied around 20% of the project's space — was paying rent of about $5 per foot, whereas other tenants averaged $70. The expiration of this bargain lease in nine years was certain to provide a major boost to earnings. The property's location was also superb: NYU wasn't going anywhere.

I joined a small group — including Larry and my friend Fred Rose — in purchasing the building. Fred was an experienced, high-grade real estate investor who, with his family, would manage the property. And manage it they did. As old leases expired, earnings tripled. Annual distributions now exceed 35% of our initial equity investment. Moreover, our original mortgage was refinanced in 1996 and again in 1999, moves that allowed several special distributions totaling more than 150% of what we had invested. I've yet to view the property.

Income from both the farm and the NYU real estate will probably increase in decades to come. Though the gains won't be dramatic, the two investments will be solid and satisfactory holdings for my lifetime and, subsequently, for my children and grandchildren.

I tell these tales to illustrate certain fundamentals of investing:

You don't need to be an expert in order to achieve satisfactory investment returns. But if you aren't, you must recognize your limitations and follow a course certain to work reasonably well. Keep things simple and don't swing for the fences. When promised quick profits, respond with a quick 「no.」

Focus on the future productivity of the asset you are considering. If you don't feel comfortable making a rough estimate of the asset's future earnings, just forget it and move on. No one has the ability to evaluate every investment possibility. But omniscience isn't necessary; you only need to understand the actions you undertake.

If you instead focus on the prospective price change of a contemplated purchase, you are speculating. There is nothing improper about that. I know, however, that I am unable to speculate successfully, and I am skeptical of those who claim sustained success at doing so. Half of all coin-flippers will win their first toss; none of those winners has an expectation of profit if he continues to play the game. And the fact that a given asset has appreciated in the recent past is never a reason to buy it.

With my two small investments, I thought only of what the properties would produce and cared not at all about their daily valuations. Games are won by players who focus on the playing field — not by those whose eyes are glued to the scoreboard. If you can enjoy Saturdays and Sundays without looking at stock prices, give it a try on weekdays.

Forming macro opinions or listening to the macro or market predictions of others is a waste of time. Indeed, it is dangerous because it may blur your vision of the facts that are truly important. (When I hear TV commentators glibly opine on what the market will do next, I am reminded of Mickey Mantle's scathing comment: 「You don't know how easy this game is until you get into that broadcasting booth.」)

My two purchases were made in 1986 and 1993. What the economy, interest rates, or the stock market might do in the years immediately following — 1987 and 1994 — was of no importance to me in determining the success of those investments. I can't remember what the headlines or pundits were saying at the time. Whatever the chatter, corn would keep growing in Nebraska and students would flock to NYU.

There is one major difference between my two small investments and an investment in stocks. Stocks provide you minute-to-minute valuations for your holdings, whereas I have yet to see a quotation for either my farm or the New York real estate.

It should be an enormous advantage for investors in stocks to have those wildly fluctuating valuations placed on their holdings — and for some investors, it is. After all, if a moody fellow with a farm bordering my property yelled out a price every day to me at which he would either buy my farm or sell me his — and those prices varied widely over short periods of time depending on his mental state — how in the world could I be other than benefited by his erratic behavior? If his daily shout-out was ridiculously low, and I had some spare cash, I would buy his farm. If the number he yelled was absurdly high, I could either sell to him or just go on farming.

Owners of stocks, however, too often let the capricious and irrational behavior of their fellow owners cause them to behave irrationally as well. Because there is so much chatter about markets, the economy, interest rates, price behavior of stocks, etc., some investors believe it is important to listen to pundits — and, worse yet, important to consider acting upon their comments.

Those people who can sit quietly for decades when they own a farm or apartment house too often become frenetic when they are exposed to a stream of stock quotations and accompanying commentators delivering an implied message of 「Don't just sit there — do something.」 For these investors, liquidity is transformed from the unqualified benefit it should be to a curse.

A 「flash crash」 or some other extreme market fluctuation can't hurt an investor any more than an erratic and mouthy neighbor can hurt my farm investment. Indeed, tumbling markets can be helpful to the true investor if he has cash available when prices get far out of line with values. A climate of fear is your friend when investing; a euphoric world is your enemy.

During the extraordinary financial panic that occurred late in 2008, I never gave a thought to selling my farm or New York real estate, even though a severe recession was clearly brewing. And if I had owned 100% of a solid business with good long-term prospects, it would have been foolish for me to even consider dumping it. So why would I have sold my stocks that were small participations in wonderful businesses? True, any one of them might eventually disappoint, but as a group they were certain to do well. Could anyone really believe the earth was going to swallow up the incredible productive assets and unlimited human ingenuity existing in America?

When Charlie Munger and I buy stocks — which we think of as small portions of businesses — our analysis is very similar to that which we use in buying entire businesses. We first have to decide whether we can sensibly estimate an earnings range for five years out or more. If the answer is yes, we will buy the stock (or business) if it sells at a reasonable price in relation to the bottom boundary of our estimate. If, however, we lack the ability to estimate future earnings — which is usually the case — we simply move on to other prospects. In the 54 years we have worked together, we have never forgone an attractive purchase because of the macro or political environment, or the views of other people. In fact, these subjects never come up when we make decisions.

It's vital, however, that we recognize the perimeter of our 「circle of competence」 and stay well inside of it. Even then, we will make some mistakes, both with stocks and businesses. But they will not be the disasters that occur, for example, when a long-rising market induces purchases that are based on anticipated price behavior and a desire to be where the action is.

Most investors, of course, have not made the study of business prospects a priority in their lives. If wise, they will conclude that they do not know enough about specific businesses to predict their future earning power.

I have good news for these nonprofessionals: The typical investor doesn't need this skill. In aggregate, American business has done wonderfully over time and will continue to do so (though, most assuredly, in unpredictable fits and starts). In the 20th century, the Dow Jones industrial index advanced from 66 to 11,497, paying a rising stream of dividends to boot. The 21st century will witness further gains, almost certain to be substantial. The goal of the nonprofessional should not be to pick winners — neither he nor his 「helpers」 can do that — but should rather be to own a cross section of businesses that in aggregate are bound to do well. A low-cost S&P 500 index fund will achieve this goal.

That's the 「what」 of investing for the nonprofessional. The 「when」 is also important. The main danger is that the timid or beginning investor will enter the market at a time of extreme exuberance and then become disillusioned when paper losses occur. (Remember the late Barton Biggs's observation: 「A bull market is like sex. It feels best just before it ends.」) The antidote to that kind of mistiming is for an investor to accumulate shares over a long period and never sell when the news is bad and stocks are well off their highs. Following those rules, the 「know-nothing」 investor who both diversifies and keeps his costs minimal is virtually certain to get satisfactory results. Indeed, the unsophisticated investor who is realistic about his shortcomings is likely to obtain better long-term results than the knowledgeable professional who is blind to even a single weakness.

If 「investors」 frenetically bought and sold farmland to one another, neither the yields nor the prices of their crops would be increased. The only consequence of such behavior would be decreases in the overall earnings realized by the farm-owning population because of the substantial costs it would incur as it sought advice and switched properties.

Nevertheless, both individuals and institutions will constantly be urged to be active by those who profit from giving advice or effecting transactions. The resulting frictional costs can be huge and, for investors in aggregate, devoid of benefit. So ignore the chatter, keep your costs minimal, and invest in stocks as you would in a farm.

My money, I should add, is where my mouth is: What I advise here is essentially identical to certain instructions I've laid out in my will. One bequest provides that cash will be delivered to a trustee for my wife's benefit. (I have to use cash for individual bequests, because all of my Berkshire Hathaway (BRKA) shares will be fully distributed to certain philanthropic organizations over the 10 years following the closing of my estate.) My advice to the trustee could not be more simple: Put 10% of the cash in short-term government bonds and 90% in a very low-cost S&P 500 index fund. (I suggest Vanguard's. (VFINX)) I believe the trust's long-term results from this policy will be superior to those attained by most investors — whether pension funds, institutions, or individuals — who employ high-fee managers.

And now back to Ben Graham. I learned most of the thoughts in this investment discussion from Ben's book The Intelligent Investor, which I bought in 1949. My financial life changed with that purchase.

Before reading Ben's book, I had wandered around the investing landscape, devouring everything written on the subject. Much of what I read fascinated me: I tried my hand at charting and at using market indicia to predict stock movements. I sat in brokerage offices watching the tape roll by, and I listened to commentators. All of this was fun, but I couldn't shake the feeling that I wasn't getting anywhere.

In contrast, Ben's ideas were explained logically in elegant, easy-to-understand prose (without Greek letters or complicated formulas). For me, the key points were laid out in what later editions labeled Chapters 8 and 20. These points guide my investing decisions today.

A couple of interesting sidelights about the book: Later editions included a postscript describing an unnamed investment that was a bonanza for Ben. Ben made the purchase in 1948 when he was writing the first edition and — brace yourself — the mystery company was Geico. If Ben had not recognized the special qualities of Geico when it was still in its infancy, my future and Berkshire's would have been far different.

The 1949 edition of the book also recommended a railroad stock that was then selling for $17 and earning about $10 per share. (One of the reasons I admired Ben was that he had the guts to use current examples, leaving himself open to sneers if he stumbled.) In part, that low valuation resulted from an accounting rule of the time that required the railroad to exclude from its reported earnings the substantial retained earnings of affiliates.

The recommended stock was Northern Pacific, and its most important affiliate was Chicago, Burlington & Quincy. These railroads are now important parts of BNSF (Burlington Northern Santa Fe), which is today fully owned by Berkshire. When I read the book, Northern Pacific had a market value of about $40 million. Now its successor (having added a great many properties, to be sure) earns that amount every four days.

I can't remember what I paid for that first copy of The Intelligent Investor. Whatever the cost, it would underscore the truth of Ben's adage: Price is what you pay; value is what you get. Of all the investments I ever made, buying Ben's book was the best (except for my purchase of two marriage licenses).

PermaLink: https://articles.zkiz.com/?id=91774

最近比較了一些理財方式,看到陸金所專享理財下的彩虹項目 刺蝟偷腥

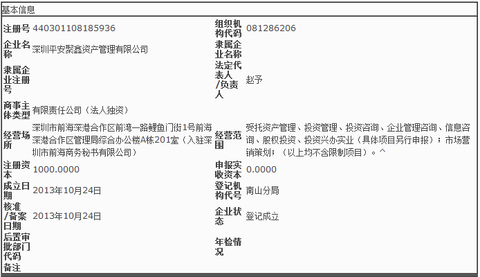

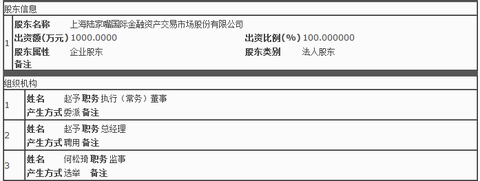

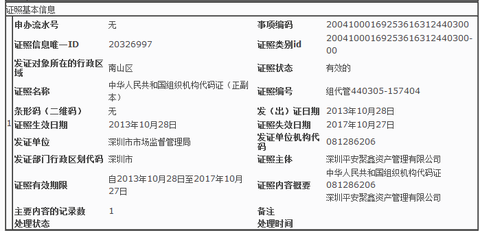

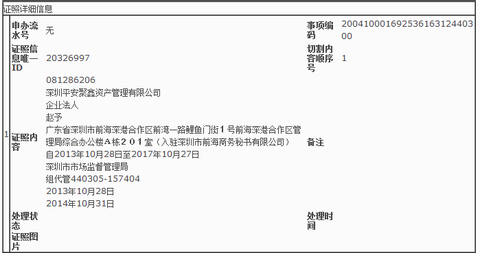

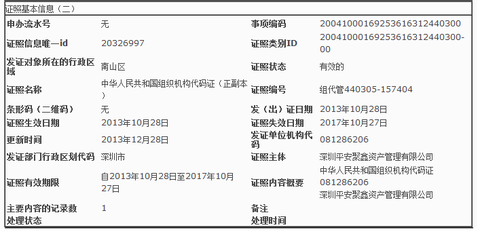

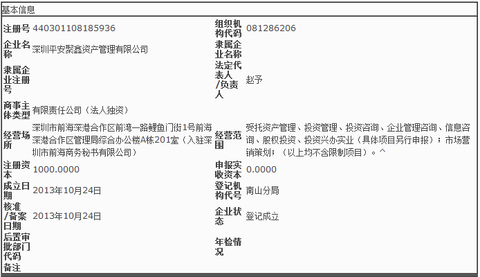

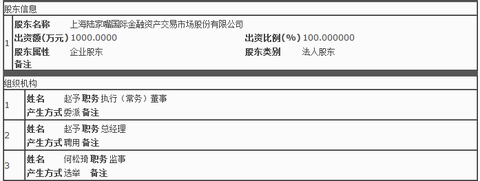

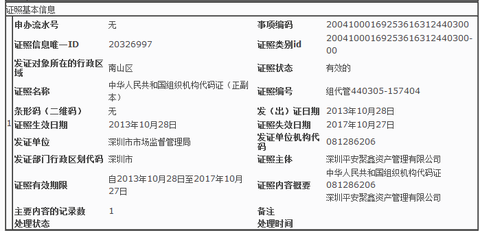

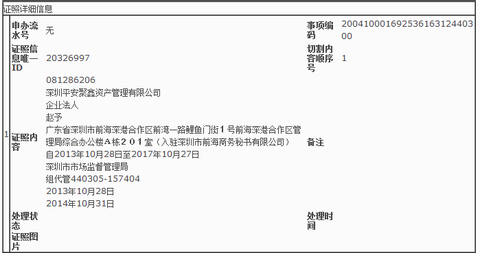

http://xueqiu.com/8223138566/30131318$中國平安(SH601318)$ 最近比較了一些理財方式,看到陸金所專享理財下的彩虹項目,由平安擔保保本保息,到期一次性支付本息,無再投資風險,預期年化收益率半年的項目都超過7了,相對於銀行理財產品看上去還是挺有吸引力的。但觀察了一段時間,發現各種期限產品的借款人幾乎均為深圳平安聚鑫資產管理有限公司,項目發完了又繼續重新滾動發行,按這借款速度,債務規模估算有幾個億。這家公司的債務水平到底如何?下面的信息挺嚇人:

查看原图

查看原图

查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图

原來深圳平安聚鑫資產管理有限公司是陸金所的全資子公司,註冊資本僅為1000萬,負債率要有多高?陸金所的創新模式就是左手倒右手,幾乎是空手套白狼,還能賺中介服務費。擔保公司的實力也受到質疑:「從2014年4月14日累積到5月6日18:30,陸金所理財頻道彩虹項目所有成立的項目金額累計為18億人民幣,也就是說註冊資金只有一億的深圳平安投資擔保公司在這短短的22天的累計擔保金額已經達到至少18億」。

考慮到投資者承受的各種潛在風險,那區區7%的收益相比便失去了該模式原本應有的吸引力。不過網上有不少聲音說平安那麼大一個集團,即使子公司有問題,也會來兜底的。但產品說明書裡多次提到風險,有可能損失本金,產生的一切後果由投資者全部自行承擔。隱性擔保是否最終是一廂情願?平安這家充滿狼性的公司,在利益和聲譽面前會選擇哪樣?

難說。![[想一下] [想一下]](http://js.xueqiu.com/images/face/44sikao.png)

查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图 查看原图

查看原图原來深圳平安聚鑫資產管理有限公司是陸金所的全資子公司,註冊資本僅為1000萬,負債率要有多高?陸金所的創新模式就是左手倒右手,幾乎是空手套白狼,還能賺中介服務費。擔保公司的實力也受到質疑:「從2014年4月14日累積到5月6日18:30,陸金所理財頻道彩虹項目所有成立的項目金額累計為18億人民幣,也就是說註冊資金只有一億的深圳平安投資擔保公司在這短短的22天的累計擔保金額已經達到至少18億」。

考慮到投資者承受的各種潛在風險,那區區7%的收益相比便失去了該模式原本應有的吸引力。不過網上有不少聲音說平安那麼大一個集團,即使子公司有問題,也會來兜底的。但產品說明書裡多次提到風險,有可能損失本金,產生的一切後果由投資者全部自行承擔。隱性擔保是否最終是一廂情願?平安這家充滿狼性的公司,在利益和聲譽面前會選擇哪樣?

難說。

PermaLink: https://articles.zkiz.com/?id=105891

《361度印象》by 刺蝟偷腥 刺蝟偷腥

來源: http://xueqiu.com/8223138566/31575113《361度印象》by 刺猬偷腥

1、公司起源。該公司最早的歷史要追溯到2002年12月,一個激動人心的拼爹故事便就此展開了。先理順一下幾個大股東之間的關系,丁伍號是丁健通的大女婿,丁堂斌又是丁輝榮的嶽父,也就是說,丁堂斌的兒子娶了丁健通的女兒,然後丁健通的兒子又娶了丁堂斌的女兒。361度是靠嶽父大人丁堂斌一下拿了1.6億出來給丁輝煌、丁輝榮和丁五號進行創業,不計利息,全權讓自己的孩子跟女婿家的人去闖一番事業。有了緊密的姻親作為紐帶,一家子齊心協力把公司做好的動力也會較強。時至今日,361度控制權牢牢掌握在丁氏家族的手里。

2、主營業務。361度創業之初的主營業務為設計、開發、生產、推廣及分銷高性能、具創新性且時尚的運動服飾產品(包括運動鞋、服裝及配飾)。主要產品包括:鞋類:羽毛球系列、乒乓球系列、網球系列、籃球系列、休閑系列、普通訓練系列、跑步系列及普通戶外系列;服裝:羽毛球系列、網球系列、籃球系列、休閑系列、普通訓練系列、跑步系列、普通戶外系列及女士健身系列; 配飾:包、球、帽子、器材、針織品、保護裝備及襪子。

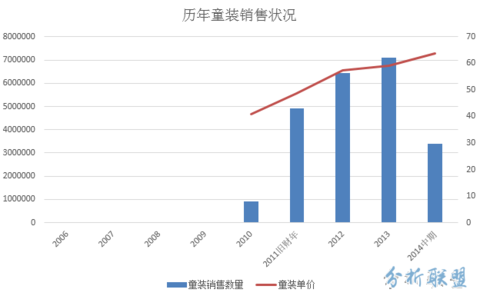

到了2010年,管理層高瞻遠矚地發現童裝是一個潛力巨大的未被競爭對手重視的市場,於是果斷進軍,並將其作為獨立業務進行籌劃發展。現在的童裝業務具備專門的門店、訂貨會、分銷商、產品設計團隊及分包商。在2009年底舉行首次訂貨會後,至今仍展現出良好的發展勢頭。

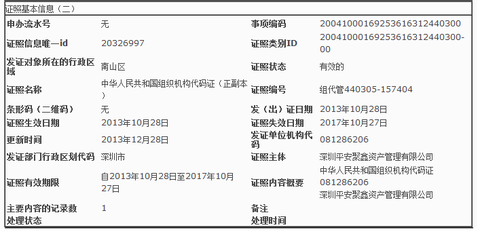

從整體上看,公司能夠產生價值的業務流程如下:

3、目標群體。早期公司把目標客戶聚焦於年齡介乎16至25歲不等的,具有運動精神的消費者,到了2012年,定位開始有所轉變,把361度的定位為大眾市場品牌,並以年齡介於18至30歲的運動愛好者為目標群體,也算是隨著早期培育起的忠誠消費者的成長做調整。童裝業務算是從孩子抓起,等孩子變成青年、中年的時候,依然有可能選購361品牌的產品。

4、關於品牌。361度代表一個完整的圓周360度再加上額外的1度,早期象征建立品牌的目標是在運動體驗及功能性方面提供完全的滿意度,同時增多一度的創新性及創造力。後於09年把品牌理念改為“多一度熱愛”並沿用至今。旗下的子品牌包括361度運動、361度童裝、尚品牌,和14年引入的芬蘭品牌One Way。

常用的品牌推廣手段主要使用平面、電視及網絡廣告;找頂級運動員當代言人,例如張寧和林丹;贊助高上大的體育賽事;也找能代表熱情與活力的明星代言,例如吉克雋逸。做過的一些活動策略比較值得贊賞,例如One cares one活動,買一雙鞋公司就給邊遠貧困山區的孩子,請鄧超、鐘漢良、張萌等明星牽頭做榜樣,在微博等媒體上制造話題進行傳播,不僅以公益的名義收獲了美譽度,增加了知名度,更通過活動增加了銷量,處理了庫存。

5、多元化嘗試。14年公司開始進行多元化經營的探索,不僅著手準備進軍巴西和美國市場,還預計在14年下半年為引入到One Way開設首家自營店。可能是受這次行業的庫存危機影響,公司想借助多元化來抵禦和分散風險,並尋求做大做強的機會。

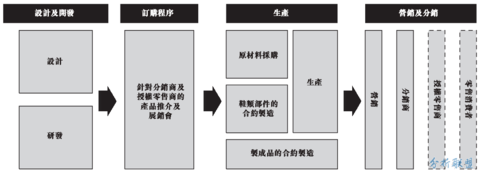

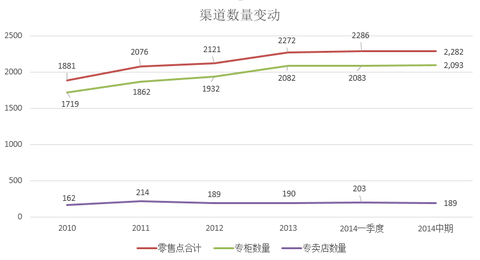

6、關於銷售模式。公司於08年年初確立了只向分銷商售賣361度產品的銷售模式,由分銷商再將361度產品賣給獨家銷售區域內的授權零售商,授權零售商隨後在361度授權零售門店(包括單店及百貨商店內的專櫃)中將產品賣給消費者。這些授權零售門店需要經過公司的批準才能進行經營,並專門銷售361度的產品。公司選擇的分銷商一般都需要有運動服飾行業及零售銷售方面的經驗,有經濟實力,並在當地有銷售網絡優勢的企業,借力打力。近年來公司的分銷商及授權零售門店的數量如下圖所示:

公司的分銷商數量保持穩定,授權零售門店數量從13年開始有所下降,主要是由於試行三合一集合店店鋪模式,同時關閉了部分效益不好的店鋪。三合一集合店是指在一個大店里同時銷售三個品牌的產品,有助於進行交叉銷售,提高經營坪效。到14年中期為止,三合一集合店店鋪數量達總店鋪數量的14%,是未來新開店的主要方向之一。

在定價策略上,采納統一的定價方針,擁有全國性的建議零售定價制度。公司按建議零售價的統一折扣向分銷商銷售361度產品,分銷商再按經公司批準的的統一價格向其授權零售商銷售產品。商品流鏈條為:公司-分銷商-授權零售商-授權零售店,比之前摻入批發商的模式要簡單,更容易管理。此外,由於通常公司需根據市場的供需狀況、品牌議價能力等因素來制定的批發折扣率,所以通過觀察每期訂貨會的折扣幅度,能在一定程度上了解到公司所面臨的經營處境。公司歷年的批發折扣浮動區間在58%~65%之間。

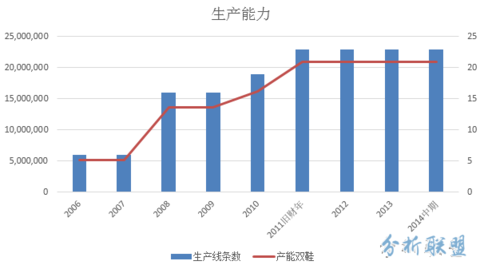

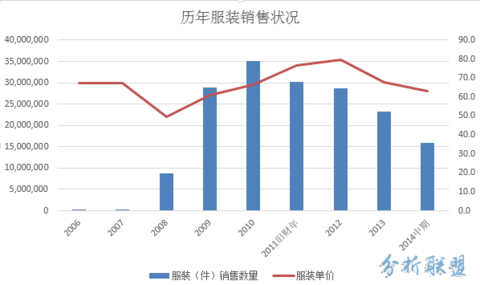

7、關於生產。大約在向消費者推出新一季產品前的四至六個月,公司會在展銷會上向分銷商及授權零售商推介新產品(一般於每年的二月、五月及八月共舉辦三次展銷會)。公司根據下單狀況來排產,並將部分生產任務外包給合約制造商。這種方式能使原材料供應及存貨水平與生產及分銷相協調,從而更好地控制存貨水平。公司自主生產的產品主要為鞋類,服裝和配飾主要交給第三方外包商進行制造,歷年來自主的生產線及產能如下圖所示:

8、主要競爭對手。Nike,Adidads,這些一時半會是難望其項背的,不過還有李寧、安踏、卡帕、特步、鴻興爾克這些可以作為追趕的目標。

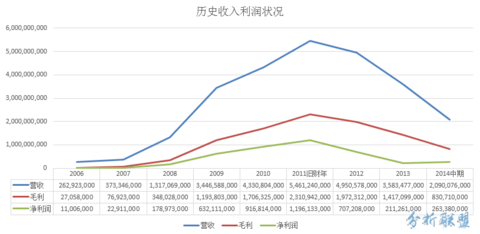

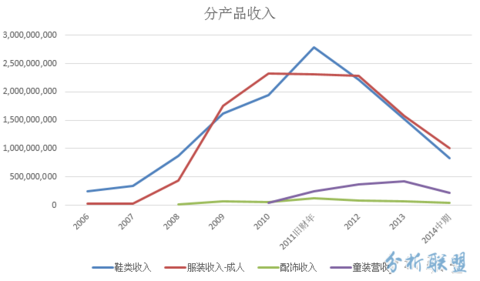

9、歷史經營狀況。公司從11年開始將原本年7.1-6.30的財政周期改為1.1-12.31,從數據上看,11年舊財年的營收為54.6億,而11年新財年的營收僅為55.7億,也就是說,11年下半年的經營狀況已經開始力不從心了,到12年開始錄得負增長。由於08年後帶來一股運動熱潮,行業的景氣度吸引力一大批新進企業,由於本行業在產品上的同質化嚴重,供給瘋狂增長,最終由於大量的庫存使行業進入了危機時期。

12年、13年,許多競爭對手為了甩庫存脫身,在市場上進行猛烈的降價、打折、促銷。盡管公司也采取了多種措施,例如以大幅折扣出售貨品、取消部份訂貨會訂單、削減零售門店擴充規模,加強市場營銷力度,通過開發新產品和調整產品組合來適應市場需求的變化等,但主營產品的銷量和售價仍出現了明顯的下跌。

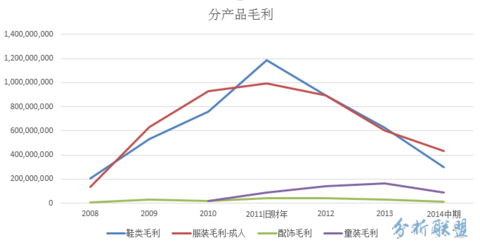

雖然鞋類、服裝和配飾受行業的影響而業績不佳,目前童裝業務對營收的貢獻還不算大,但童裝業務確是在不斷發展,基本呈現出量價齊升的狀況,從趨勢上看也讓市場對該項業務的未來發展寄予了期望。

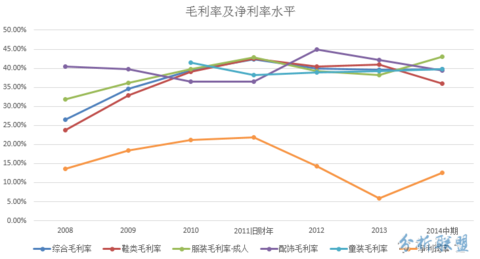

下圖顯示了近年來各分業務的毛利率、綜合毛利率及凈利潤率水平。14年中期的凈利潤率有了回升的跡象,結合上面幾幅圖中的數據,仿佛預示著行業庫存危機正慢慢走向尾聲。

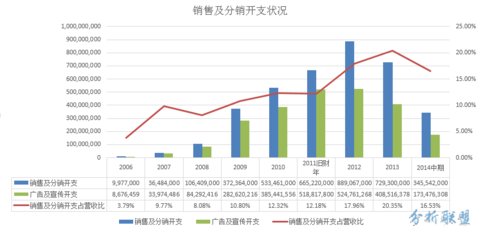

10、成本壓力。近年來社會成本(特別是人力成本)水漲船高,對零售業的經營形成了巨大沖擊。首先看銷售及分銷開支狀況,如下圖所示:

銷售及分銷開支在11年以前主要為廣告及宣傳費用,從12年開始,新增了對部分授權零售門店提供陳列支架的費用。公司在行業困難時期並不是畏畏縮縮地一味顧著降低成本保全自己,而是加大了對下遊渠道的支持與投入,幫助授權零售店升級店面形象,提高商品展示的效果,在行業低潮對品牌形象進行持續投入,為的是能更好地迎接下一波景氣期的到來,公司有長遠的目光,並能做到利己先利他,值得贊賞。

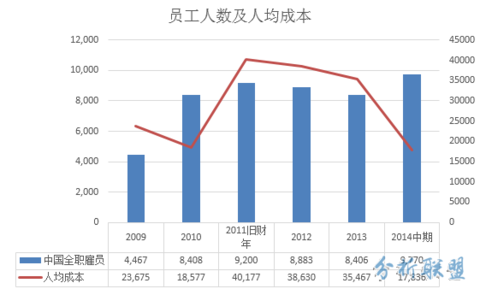

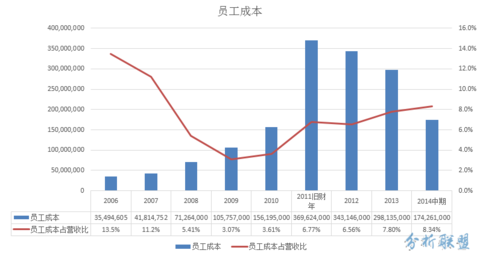

其次看人力成本的壓力。在08年後的行業高潮中,公司為了適應明顯增長的市場需求,也進行了大量招人,11年的全職員工數比09年翻一番還有多。

員工人數多了,人均薪資高了,福利待遇好了,由此造成的結果就是總員工成本的快速增長(圖中14年中期數據按年化算還需乘以2)。14年員工數量創了新高,達到9770人,其實人數的增加並不是主要問題,關鍵是能否產出相對應的價值。從中報的口吻上看,公司較樂觀地認為未來幾年行業將迎來轉機,應該是在積極地為發展做準備。但如果營收上不去,養的一批人也會成為不輕的負擔。

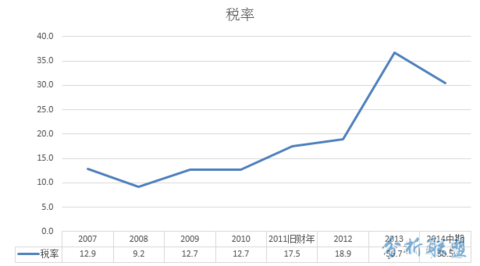

第三是稅率的增長。隨著外商投資企業稅率優惠期的結束,公司的稅率水平已升至30%+,未來應該也大概維持在這水平。

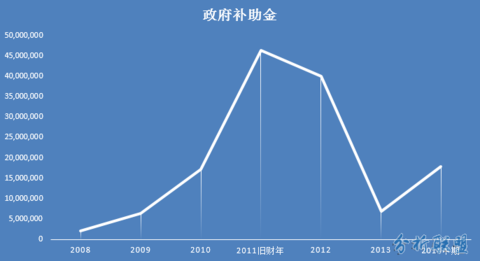

想要靠杯水車薪的政府補助金來對沖一下稅負,這想法並不現實。

11、未來的路在何方?根據14年中報的數據,一季度同店銷售增長率為1.8%,二季度為2.8%,渠道庫存水平一季度為月銷量的4.2倍,二季度為4.1倍。從數據上看仿佛能給人信心和鼓舞,短期的行業小複蘇能否成為反轉趨勢,目前還不能確定,但把眼光放長遠一點,能安全度過這次行業庫存危機,並在此期間仍能花精力為下一次行業騰飛做準備的品牌,是值得關註的。

$361度(01361)$ 由於時間倉促,僅做了初步了解,整理資料以供參考。@財智力量 @管我財 @沒幹貨不廢話 @今日話題 @天天靜心課 @億利達 @踏歌三月 @價值at風險 @不明覺厲的小夥伴 @不器不易 @馬崗 @Conan的投資筆記 @DAVID自由之路 @小小辛巴 @瘋狂_de_石頭 @學習看財報 @般若波羅蜜 @江濤 @不明真相的群眾 @沃倫小巴

刺猬偷腥

2014年9月16日

出處:http://hedgefree.com/thread-576-1-1.html

PermaLink: https://articles.zkiz.com/?id=111981

《安莉芳控股印象》 by 刺蝟偷腥

來源: http://xueqiu.com/8223138566/31714314《安莉芳控股印象》 by 刺猬偷腥

了解安莉芳控股的過程也是養眼的過程。

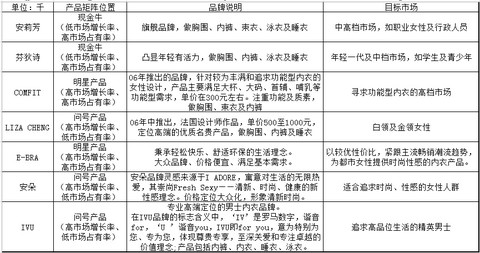

安莉芳控股的核心產品是內衣。公司旗下現有七大品牌,他們的定位及目標客戶的簡介如下:

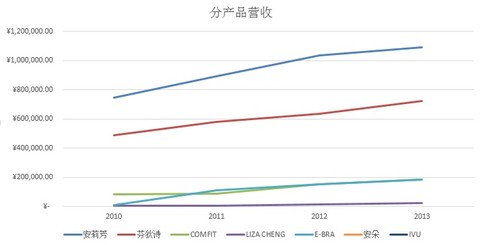

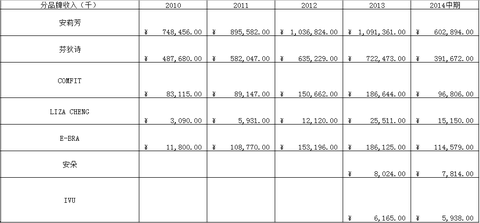

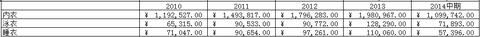

七大品牌近年來的營收狀況如下:

圖中折線走勢顯示,主打品牌安莉芳的營收於13年趨緩,需要關註14年能否扭轉。隨著市場占有率的提高,兩大現金牛品牌的市場增長率遲早會風光不再,公司的策略是通過多品牌運作,充分挖掘細分市場的特殊需求,來培養新的利潤增長點。目前已收獲兩個明星產品,若能取得像安莉芳和芬狄詩那樣的佳績,公司的業績還能再上一個臺階。至於新增LC、安朵和IVU這三個問號產品,能否成事還有待觀察。LC在13年的營收實現翻番,為股東點燃了些希望,而安朵和IVU的營收分別為800多萬和600多萬,未來目標群體是否願意買賬,對公司團隊的營銷能力是個考驗。

安莉芳控股的業務主要在中國大陸,企業的營收增長也主要由大陸同胞貢獻。

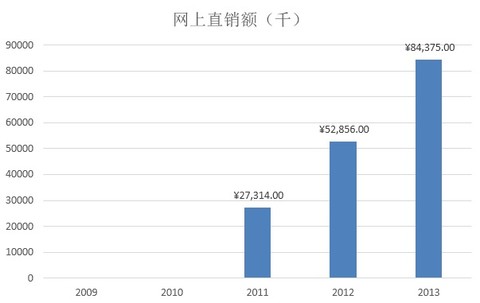

雖然於11年開始在網上進行直銷,獲得較好的營收增長速度,但目前網上直銷的絕對銷售額仍不到1億。

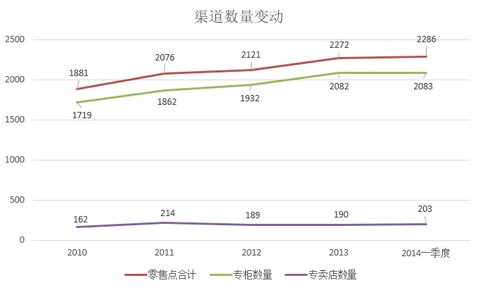

除了觸網銷售,公司也在逐漸增加零售網點,由09年的1881個零售點,擴張至13年的2286個,其中以專櫃數量的增長為主,專賣店的數量於11年有所起伏,並且於14年1季度加快了開設專賣店的速度,需要關註這個變化是否會持續。

安莉芳控股近年來營收及利潤雙雙攀升,情況如上圖所示。高達80%以上的毛利率水平讓人振奮,可紫色線代表的銷售及分銷開支吃掉了大部分毛利,最終只剩下不到10%的凈利率,如綠線所示。

在廣告宣傳這塊,企業支付額的增速明顯低於銷售費用及營收的增速,間接說明了這塊單位投資效果的提升,好事。

如上圖所示,員工成本總額從09年的2.85億漲到13年的6.33億,增長了222%。從數據上看,員工成本總額的快速上漲更多是由於單位人力成本的增加。09年單個員工的年成本為4.1萬,13年漲到了6.9萬,漲幅為67.9%。而員工數量09年為6900人,13年為9120人,人數增加了32.2%,這新增加的2220人,幫助安莉芳實現了09年至13年營收增長90%。規模效應得以體現。

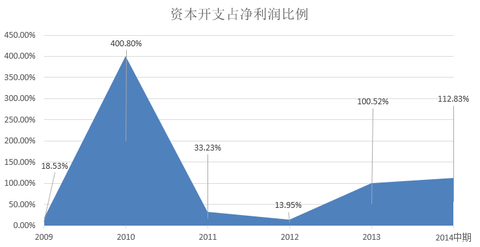

企業的資本開支不太穩定。

13年賺的凈利潤還不夠資本開支用。

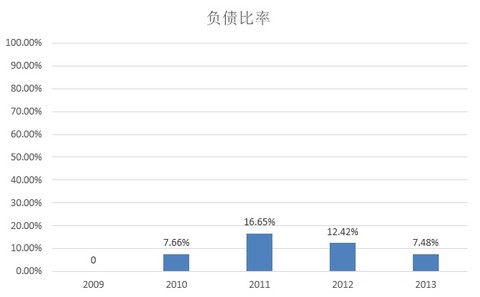

好在公司的負債率並不高,財務上有能力支持更積極的業務擴張。

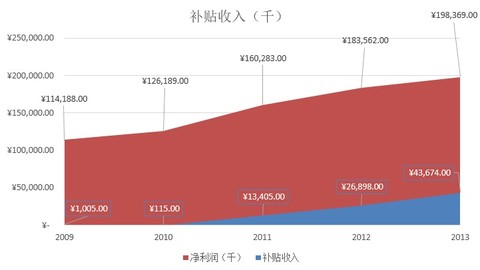

但值得註意到是,凈利潤當中包含了逐年顯著增長的補貼收入。若剔除補貼收入的影響,公司的凈利潤增長率需要打折,打完折後就不太好看。對於安莉芳控股這個企業,市場競爭的殘酷擺在面前,多品牌運作的策略能否成功很大程度上決定了未來業績的走向。個人認為目前9.5倍PE的估值並未反應出足夠的安全邊際。

最後有兩個文章粘上來,雖然數據有點舊,但可以參考下內衣行業的狀況。

《女性內衣消費市場競爭分析》

《女性內衣的購買、消費與生活方式研究》

刺猬偷腥

2014年6月14日

P.S. 鏈接不了,可自行百度文章標題。

$安莉芳控股(01388)$

看到@財智力量 兄的拋磚引玉文章,我也趕緊拋塊磚,幫忙釣大玉。

@徒步十公里 @南無為 @管我財 @朱文njkime @天天靜心課 @沒幹貨不廢話 @億利達 @踏歌三月 @價值at風險 @不明覺厲的小夥伴 @不器不易 @DAVID自由之路 @小小辛巴 @瘋狂_de_石頭 @學習看財報 @江濤 @沃倫小巴 @方舟88 @每天一個新發現

PermaLink: https://articles.zkiz.com/?id=112727

《安莉芳控股14年中報情況》 by 刺蝟偷腥 刺蝟偷腥

來源: http://xueqiu.com/8223138566/31724138#胸罩第二波#

《安莉芳控股14年中報情況》 by 刺猬偷腥

1、關於營收。子品牌的銷售增長狀況良好。

中報披露的旗下品牌同比增長情況如下:

安莉芳 +6.59%

芬狄詩 +9.13%

COMFIT 無增長

E-BRA +20.21%

LIZA CHENG +35.29%

分品類看,內衣銷售增長僅為7.13%,而占比較小的睡衣和泳衣產品卻錄得較好的表現,同比分別24.57%和28.34%。

如之前所說,隨著市場占有率的提高,兩大現金牛品牌的增長率已逐漸趨於平穩,公司的策略是通過多品牌運作,充分挖掘細分市場的特殊需求,來培養新的利潤增長點。市場競爭的殘酷擺在面前,多品牌運作的策略能否成功很大程度上決定了未來業績的走向。從14年中報的營收數據上看,品牌多元化的進程雖不能說取得了很大的突破,但確是朝著預期的方向在前進。

2、關於凈利潤不增長的原因。公司上半年營收同比增長9.07%、毛利增長11.47%,但由於租金及員工成本的上漲、櫃位裝飾開支的增加、政府補貼的減少、人民幣貶值帶來的匯兌損失等因素,導致凈利潤僅同比增長0.51%,凈利率還同比下跌了0.86個百分點至10.06%。

首先看員工成本。上半年銷售及分銷開支增長10.81%,大於營收9.07%的增幅,其中員工要素更是“量價齊升”,不僅人數增加610人,上半年單個員工成本為37051,簡單乘2估算的全年成本為7.4萬/年,比13年的6.94萬/年增加6.6%。按中期數據估算的全年員工成本將比13年增加13.9%,壓力不小。

其次,其他收入同比下跌了50.95%。之前分析安莉芳控股的文章中曾提到,“凈利潤當中包含了逐年顯著增長的補貼收入。若剔除補貼收入的影響,公司的凈利潤增長率需要打折,打完折後就不太好看。”上半年補貼收入同比下降了28.5%,減少了717.5萬。

造成其他收入下降的最主要原因是由人民幣貶值所導致的匯兌差異,13年上半年能夠貢獻利潤500多萬,今年上半年卻要倒貼將近700萬,差異高達1197萬。如果把這兩個因素的差異加回,調整後的凈利潤為1.44億,相對於同比增長16%。由於政府補貼減少和匯兌差異這兩項影響因素相對不可控,對公司的中期業績也就不必過分苛刻了。

3、關於渠道建設。14年上半年安莉芳的零售點較13年年底增加了10家,其中專櫃數量增長了11家,專賣店數量減少1家。值得註意到是,公司在1季度新增13家專賣店後,2季度又減少了14家,應是為優化銷售網絡結構所作的調整。

據管理層的計劃,14年將凈增約50個零售點,希望籍此推動業務增長。也就是說,下半年的開店速度會加快,相應的銷售及分銷開支很可能會繼續攀升,而新店需要時間來培育,如此看來,即使營收能夠保持穩健增長,也較難寄望公司的凈利潤能在14年實現大幅增長。

另一方面,公司網上直銷的營收也遇到了瓶頸,上半年下降7.94%,只有不到3200萬。低基數情況下還營收下降,這塊有點令人失望。

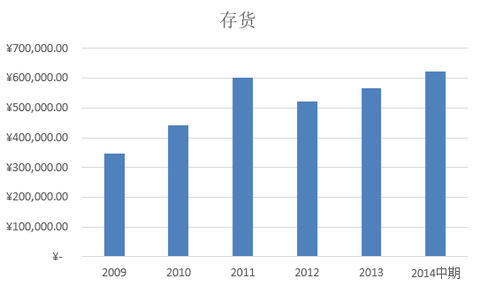

4、關於存貨。14年中期的存貨創了新高,達6.2億。可能與每個子品牌都推出了多款新品系列有關。

由於14年1季度山東濟南廠房開始試投產,今年下半年公司的產能將會提升。配合下半年40個零售點的渠道建設任務,庫存水平有可能會繼續提高。

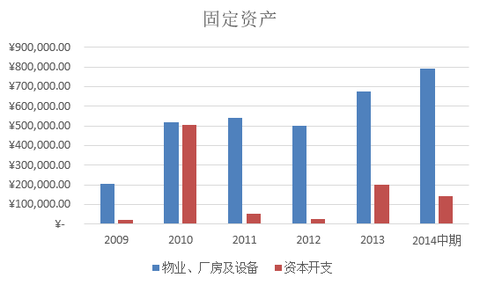

5、關於固定資產與資本開支。公司的資本開支毫不手軟,資產正變得越來越重,13年和今年上半年賺來的凈利潤還不夠花。

當然,資本支出的出發點是好的,為了加強現代化以持續提升生產效率,同時為業務擴張和新品牌發展打好基礎。如果新品牌能霸占好各利基市場,那就好說,但如果新品牌的推廣不利,那這固定資產的折舊又可能會造成業績的雪上加霜,錢有打水漂的可能。從目前的經營狀況來看,子品牌中除了COMFIT的增長有所停滯,其他品牌的發展勢頭還算良好。

6、綜上所述,安莉芳控股14年的中期業績看上去不太理想,但子品牌LIZA CHENG、E-BRA、安朵和IVU的營收增長出現還算良好的勢頭,讓人對公司的多品牌經營戰略比在13年年底時稍微有了更多的希望。值得註意到是,以低基數的標準來看,這種程度的增長並不是激動人心的,不能給人足夠的信心說這些品牌未來定能成大器,所以這種希望依如風中蠟燭,需要管理層更加用心地去呵護,做出更多成績來證明戰略的可行。由於具有產能增加、下半年零售點擴張40家等因素,公司營收依然有望穩健增長,但考慮到運營上的成本費用增長壓力、培育新店所需的時間與支出、打造新品牌所需的大量資源投入等因素,短期看公司的凈利潤仍較難出現大幅的增長。

刺猬偷腥

2014年9月22日

$安莉芳控股(01388)$

繼續拋塊磚,釣大玉。@財智力量 @徒步十公里 @南無為 @管我財 @朱文njkime @天天靜心課 @沒幹貨不廢話 @億利達 @踏歌三月 @價值at風險 @不明覺厲的小夥伴 @不器不易 @DAVID自由之路 @小小辛巴 @瘋狂_de_石頭 @學習看財報 @江濤 @每天一個新發現 @今日話題 @釋老毛

PermaLink: https://articles.zkiz.com/?id=112729

Next Page