- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

途牛為啥這麼牛 點拾Deepinsight

http://xueqiu.com/3915115654/30247274$途牛(TOUR)$ 除了攜程和去哪兒,相信很多人都覺得途牛旅行網這個名字在一眾的小旅遊網站中並沒有多少特別,只是最近看到林志穎和kimi代言途牛的廣告多了些。然而,途牛(代碼:TOUR)自從在美股上市後,從發行價9美元快速上漲到18美元,成為最近表現最好的中概股。途牛究竟牛在哪裡?

途牛旅遊網創立於2006年10月,自2007年開始提供線上旅遊預訂服務。CEO於敦德,80後、數學系出身、喜歡旅遊、熱愛互聯網,25歲便跟與人合作創辦了途牛網。至少從創始人的經歷來看,與攜程的沈南鵬、季琦、梁建章,或者是去哪兒的莊辰超相比,於敦德在互聯網和旅遊領域的資歷和經驗都不算深厚。而如果看創業時機,攜程(1999年)和去哪兒(2005年)的時間都早於途牛,競爭環境也明顯好於途牛。但是途牛成立至今,雖然尚未盈利,但途牛網站的在線交易額(GMV)從2009年的1億增長到了2013年的30億。收入從2011的7.7億增長到了2013年的19.6億。

關於途牛的經營數據以及和攜程、去哪兒的對比,已經有大量的文章做了詳細的分析。我們試圖從幾個角度去理解途牛的戰略和商業模式成功之處。

解決痛點,提升用戶體驗

根據途牛CEO的描述,一開始途牛給旅行社做一個平台,但遇到了問題:旺季人滿為患以及旅行社不上班的時候,根本無法保證途牛客戶的質量。因此途牛申請了旅行社的牌照,客戶在出遊過程中,直接跟途牛簽合同,交錢給途牛,客戶投訴,途牛對客戶承擔完全責任,後面再去找供應商,提升了客戶體驗。

這就和攜程的機票酒店OTA平台不一樣,一方面機票和酒店是比較標準化的產品,而旅遊產品標準化程度要低的多。另外一方面,OTA就是一個中介,航班、酒店出問題了,客戶不會找OTA。但旅遊客戶出的所有事都是途牛解決。尤其是出境游,涉及的旅遊資源包括簽證、機票、境外地接、酒店、餐廳、交通運輸、景點等多種要素,環節較多,流程較長,出境游各目的地政治環境、經濟水平、文化背景和風俗習慣差異較大,出境游遊客出境後處於一個完全陌生的環境,面臨的情況複雜,突發事件較多。這時候客戶服務的體驗就顯得極為重要。

因此途牛建立了總部呼叫中心,在15個城市有區域服務中心,有超過400個的旅遊顧問和100名客服代表,對目的地產品、簽證等信息非常熟悉,提供專門的服務。途牛還有一個VIP服務團隊和團隊定製服務,打造符合不同客戶群的優質體驗。

旅行社的電商平台

途牛主營旅行社產品的零售業務,不採用佣金模式,採用加價模式,向批發商統一採購,完全或部分與自行簽約打包後在線上銷售。相當於途牛做的事情是將旅行社搬到了線上,成為旅行社產品的電商,因此類似在線旅遊的京東。

因此,我們看途牛的視角應該從OTA的角度再加上電商,可比公司不僅是攜程,也包括京東或者唯品會,我們就可以更好的理解途牛的商業模式和前景。

電商相比的的很多優勢:24小時在線,無限貨架、低成本、消除信息不對稱、大數據以及服務等方面,在旅行社行業可以發揮的淋漓盡致。當然,在途牛的模式下,線下旅行社並不是途牛的競爭對手,而是途牛的供應商。而途牛利用B2C的模式做好了用戶服務和體驗,優化效率。而在線休閒遊市場,途牛的份額目前僅10%左右,線下旅行社又極其分散,行業格局提供給了途牛很大的成長空間。

高客單價和客單毛利

在CEO於敦德的眼裡,客單價會劃分行業。因為假設通常賣東西的毛利率水平基本上都是15%左右,客單價決定了每個客戶的毛利:100塊錢客單價賺15塊,10000塊錢客單價賺1500塊。毛利決定了客戶獲取和維護成本。所以,於敦德認為,客單價100塊會出現較大公司,700塊會出現較大公司,5000塊會出現較大公司。

我們來看一下中國典型的幾個B2C電商公司。的確,客單價(超過300元)的京東市值最高(380億美金)。客單價位居其次(超過200元)的唯品會市值112億美金。只是聚美優品的客單價低於噹噹網,但市值卻遠大於噹噹(聚美40億美金,噹噹10億美金)。所以一種可能是噹噹被低估了,另外一種解釋是噹噹毛利率低,導致客單毛利明顯低於聚美,更遠低於唯品會。這說明電商的另外一個重要問題,主打品類的選擇很重要。

查看原圖

查看原圖對於途牛而言,由於其獨特的品類,其客單價在5000元左右,即使其毛利率只有6-7%,其客單毛利也在300元以上。公司預計零售的毛利率將達到9-10%,費用7-8%,運營利潤2-3%。從這個角度看,途牛的9億美金的市值仍有較大空間。

精準定位,把握好與巨頭的競爭

談到與行業巨頭攜程和去哪兒的競爭,其實三者定位還是有一定區別。攜程偏重商務旅行,重點在國內市場、機票和酒店。旅遊業務中自助遊的比例較高。而去哪兒是攜程前端的搜索引擎,當然在很多業務領域兩者已經直接競爭。途牛則主要是休閒旅遊,商務極少,跟團游佔了主要比例,並且重點在出境游。因此直接的競爭並不是很激烈。

而在途牛上市時,攜程也認購了途牛的股票,並且梁建章也加入途牛董事會。未來的合作會大於競爭。

好的賽道:高速增長的出境游

與其他在線旅遊網站相比,途牛的一大特點是其核心業務是海外旅遊業務,交易額佔途牛總交易額的70%。而出境游市場是中國旅遊業增長最迅猛的細分市場。原因也很簡單:

中國對境外旅行政策的逐步放開

人均GDP和生活水平的提高,中產階級的崛起

人民幣升值、國內外奢侈品和旅遊消費的巨大價差等加劇了這一趨勢

我國對出境旅遊的發展最初實行嚴格的管制,建國後的很長一段時間對出境旅遊實行總量控制和配額管理。直至2004年,隨著歐盟國家整體開放,中國公民旅遊目的地國家的數量大幅增加,中國出境旅遊才取得突破性發展。從發展進程看,中國出境游大體上沿著「港澳游」、「邊境游」和「出國旅遊」的順序逐漸發展起來。

20世紀80年代中國放開港澳探親游和邊境游

1988年開始允許公民赴泰國探親旅遊

1990年開放了新加坡、馬來西亞等國家

1992年增批了菲律賓

1997年國家旅遊局發佈施行了《中國公民自費出國旅遊管理暫行辦法》,並審批了67 家組團社,中國政府正式開始將出境旅遊納入政府的法制管理,自費出國旅遊正式開始,但國家對出境旅遊的人數實行總量控制和配額管理。

1999年,澳大利亞正式成為中國公民自費出境旅遊目的地國家,成為首個獲得旅遊目的地國家資格的西方國家。

2004年開始,隨著加入世貿組織協議的逐步落實,中國出境旅遊呈現突破性發展,進入快速發展階段。除歐盟整體開放外,一些非洲、拉美國家和一些太平洋島國成為旅遊目的地國家。

2008年6月,中國公民組團赴美國旅遊業務開始

2010年6月,加拿大正式成為中國公民出境旅遊目的地

2012年底,中國公民出境旅遊目的地數量超過140 個,正式實施的達到114 個

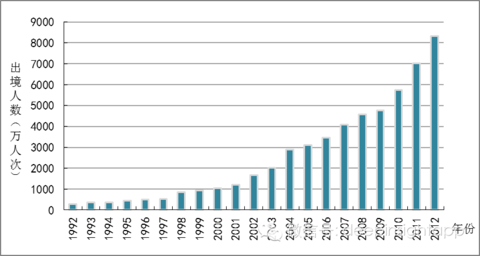

查看原圖

查看原圖在專注出境游業務的A股上市公司眾信旅遊的報表中也可以印證行業的高景氣。2012年與2010年相比,眾信旅遊營業收入增長107.71%,其中出境游批發業務增長86.72%,出境游零售業務增長159.87%.

再看一下當年日本的經驗。日本自1964年取消對海外旅行的限制後,在1965年出現了第一次海外旅行高潮,達到了15.9萬人;1970年大型噴汽式飛機的使用使當年海外旅行人數達到 66.3萬人,比上年增長34.6%;1971年出現第二次海外旅行高潮,達96.1萬人,比上年增長44.9%;1986年日元升值帶來了第三次海外旅行高潮,當年出境人數達551.6萬人,比上年增長 11.5%;次年又增長 23.8%,達682.9萬人;1994年關西機場投入使用,使當年出遊人數增長13.8%,為1357.9萬人;1995年日元匯率達歷史最高點,出遊人數為1529.8萬人,增長12.7%。30年間日本的出境遊人數增長了95倍。而我們正在加速重現當年日本的這一過程。

簡單的一句話總結:獨特的市場定位和電商模式,加上高增長的細分市場,給途牛帶來了較大的發展空間。

PermaLink: https://articles.zkiz.com/?id=106491

Next Page